毎年1月末に提出する法定調書(源泉徴収票と支払調書)の作成方法を、実例をあげてわかりやすく説明します。

説明のポイント

- 何を記入し、提出すればいいのか

- ミニビジネスのケーススタディ

最初に用意するもの

法定調書の記入例として、ミニビジネスにおける事例を想定し、「資料収集→書き方→印刷・提出」までの流れを学習します。

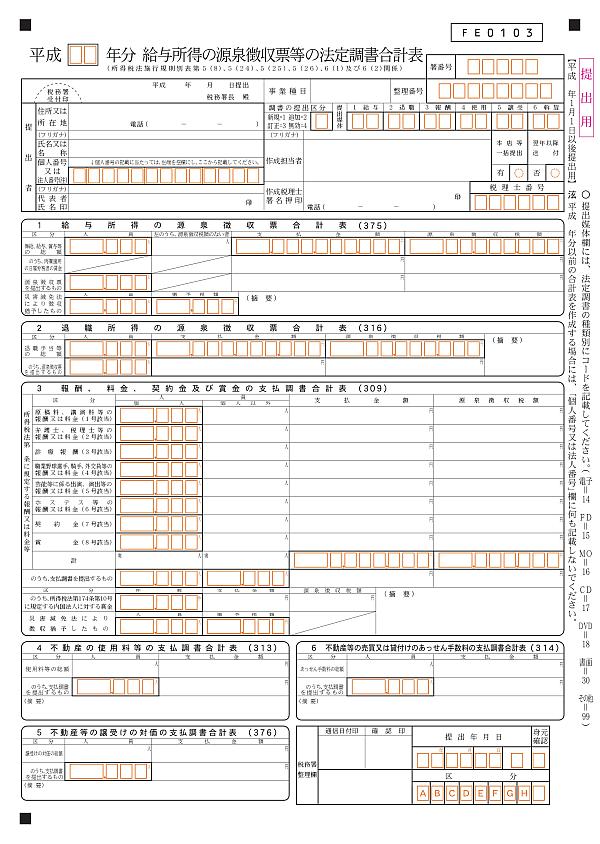

まず、税務署から郵送されてきた【PDF】「給与所得の源泉徴収票等の法定調書合計表」と、手引きを用意します。

まず、法定調書合計表についてです。

これは、すべての集計値を記入するシートです。もし記入する事項がなくても、この法定調書合計表だけは税務署に提出します。

手引きは、法定調書の作成にあたって「何をすべきか」が書かれたマニュアルです。詳しい判断は、すべてここに書いてあります。

迷ったら、この手引きを参照するようにしましょう。

ケーススタディ

ミニビジネスにおける法定調書の書き方を、具体的な事例をもとに学習します。

- 社長の役員報酬 600万円(社長1人)

- 原稿料 税抜3万円(個人1人)

- 税理士報酬 税抜48万円(個人1人)

- 事務所の家賃 税抜120万(個人1人)

ポイントとして、これらの集計の基準となるのは「暦年」単位ということです。

例えば、「平成29年1月1日から12月31日まで」の取引を集計します。事業年度単位ではありませんので、ご注意ください。

また、これらの数字の資料は、会計帳簿から集計します。帳簿の作成が間に合わない場合は、請求書から集計します。

給与については、給与ソフトから集計できます。

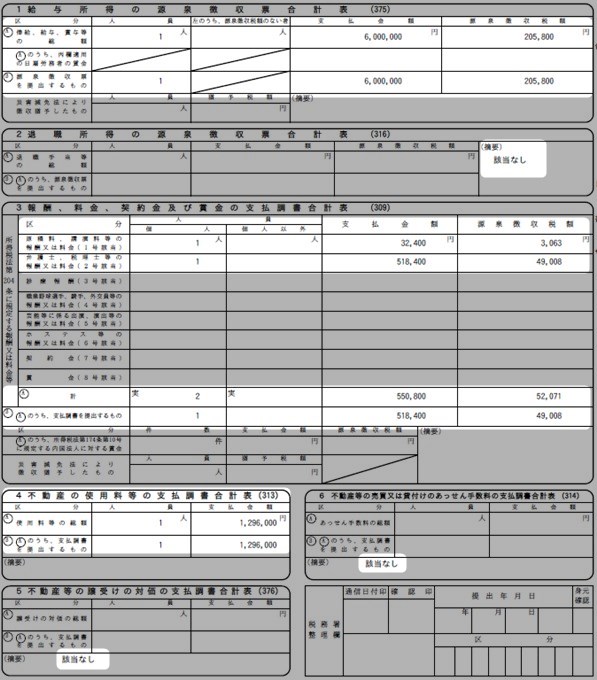

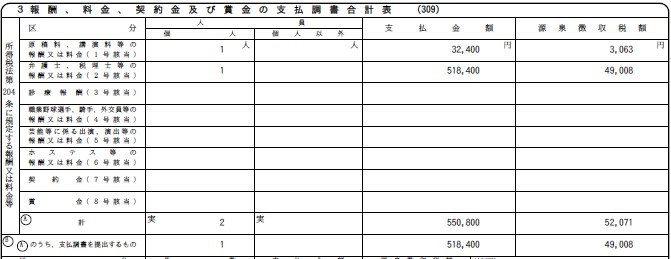

法定調書合計表の記載例

まず、ザックリとした印象をつかむために、具体的な記入結果を先に確認します。

上記の画像を見ると、記入した欄は「1」「3」「4」です。それ以外の記入欄は関係ないので「該当なし」を摘要に記載します。

合計表の各欄を見ると、

- 「総額」(記入欄にAの記号)

- 「源泉徴収票(または支払調書)を提出するもの」(記入欄にBの記号)

の2つの集計欄があることにお気づきでしょう。

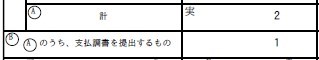

この2つの集計欄ですが、まずはすべての件数・総額を集計(記入欄A)し、次に、その集計のなかで、支払調書の提出対象をさらに絞り込んだ集計(記入欄B)をします。

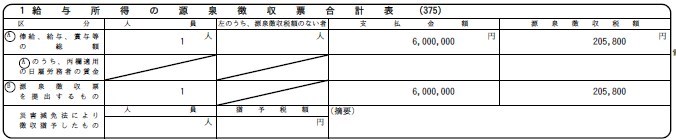

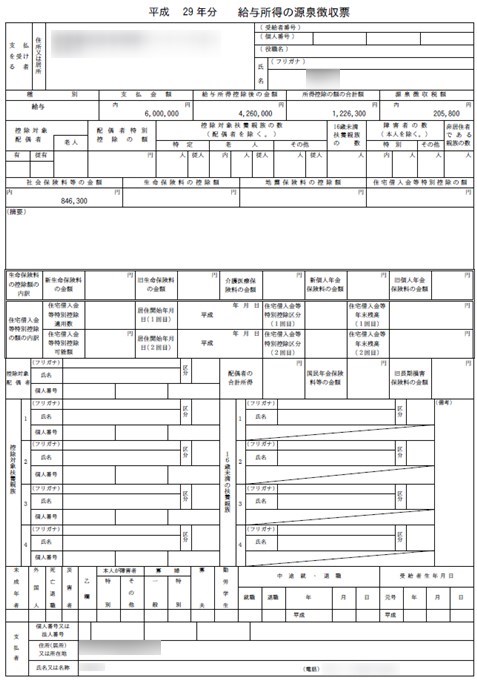

1.給与所得の源泉徴収票

次に、個別の内容を見てみましょう。

社長の役員報酬は次のとおりでした。

- 社長の役員報酬 600万円(社長1人)

Aの記入欄は、1年間の給与の支払総額と源泉所得税の集計値を記入します。

ミニビジネスの場合、社長1人の役員報酬と源泉所得税を、年末調整で作成した「源泉徴収票」を見ながら記入すればOKです。

Bの記入欄は、対象者が限定されます。役員は150万円以上、従業員は500万円以上です。

社長は年収600万円で提出対象者になりますので、Aと同じ数字をそのままBに書き写します。

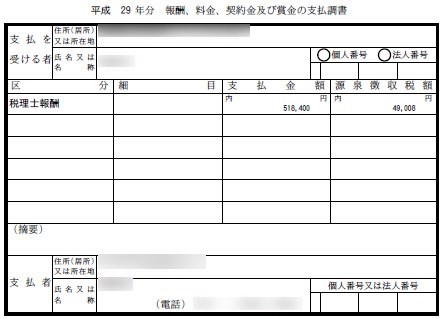

3.報酬等の支払調書

原稿料や税理士への報酬の支払いについて集計し、合計表にまとめます。

今回のケースでは、1年間で次の支払いでした。

- 原稿料 税抜3万円(個人1人)

- 税理士報酬 税抜48万円(個人1人)

これらを支払いの内容ごとに区分して記入し、Aの欄にすべての集計値を記入します。なお、金額の記載はすべて税込にします。報酬支払いの際の源泉所得税の額も集計します。

次にBの記入欄ですが、支払調書の提出対象者は「税抜5万円以上」となっています(報酬の場合)。

このことから、原稿料の支払いは3万円のため提出対象ではなく、税理士報酬だけが提出対象になります。Bの記入欄には、税理士報酬だけを記入します。

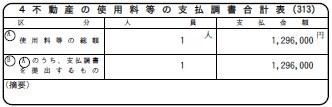

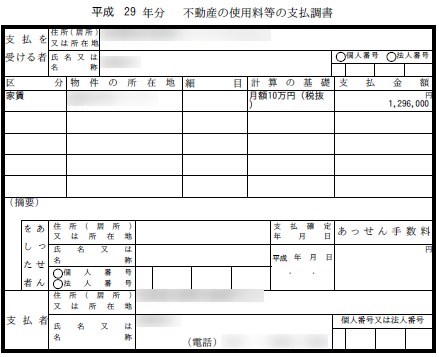

4.不動産の使用料等

家賃の支払いについても集計が必要です。今回のケースでは、次の家賃の支払いが生じていました。

- 事務所の家賃 税抜120万(個人1人)

Aの記入欄については、支払額を税込にして、支払金額の欄に記載します。

Bの記入欄は、年間15万円以上の家賃は支払調書の提出対象になるので、Aと同じものをそのままBに記入します。

源泉徴収票と支払調書を印刷する

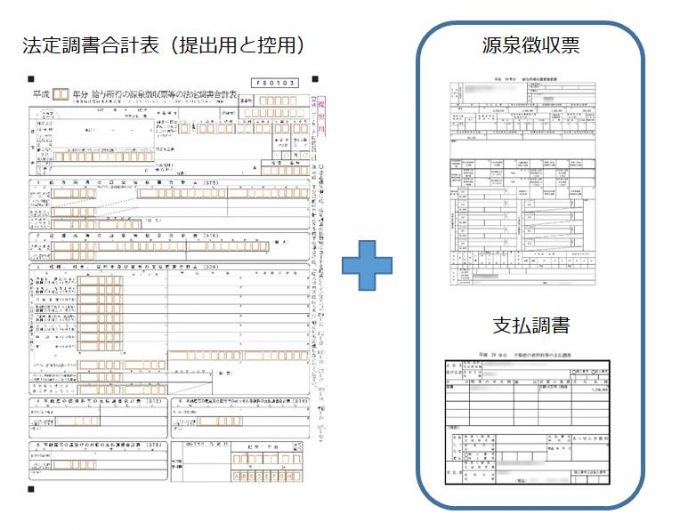

法定調書合計表はこれで完成しました。

次に、合計表の中で「源泉徴収票を提出するもの」「支払調書を提出するもの」の対象となったものを用意します。

先ほどの合計表でBの記入欄に記載した提出対象者は、「社長1人、税理士1人、大家1人」の3件でした。

このため、以下の源泉徴収票と支払調書(合計3枚)を用意します。

源泉徴収票については、給与ソフトから印刷できます。源泉徴収票の欄外に「税務署提出用」と書いてあるものを提出します。

欄外に「受給者交付用」と書かれている源泉徴収票は、マイナンバーが記載されていないので、税務署には提出しません。

何らかの理由で印刷ができない場合は、源泉徴収票の白紙のフォームも用意されています。

- [手続名]給与所得の源泉徴収票(同合計表)にある【入力用】というPDFをクリック

支払調書は、自分で作成します。国税庁のホームページに記入フォームが用意されていますので、記入して印刷すればよいでしょう。

提出する

作成が終わったら、印刷して提出の準備をします。

次のものを用意します。

- 法定調書合計表(提出用と控え用の計2枚)

- 印刷した源泉徴収票・支払調書(各1枚ずつ)

法定調書合計表は「提出用」と「控え用」の2部を印刷します。

また、郵送用と返信用に次の2種類の封筒を準備します。

- 税務署への郵送用封筒

- 自社の宛先を書いた返信用封筒(切手を貼ること)

「控え用」が戻ってくるように、返信用の封筒も同封しておきます。返信用の封筒は小さいサイズでも構いませんし、折り曲げて郵送しても構いません。

提出期限は1月31日です。

e-Taxの提出がおすすめです!

ここまで、法定調書合計表と支払調書の書き方、印刷から提出まで解説しました。

これらは紙で記入して提出することを前提としたものですが、筆者はできるかぎり、e-Taxによる電子申告をおすすめしています。

e-Taxの場合は、紙への記入の手間や、郵送の手間が省けるので、ラクできるからです。

ただし、e-Taxを始めるための準備が必要なので、その分だけはちょっと面倒ですが、毎年の作業を考えるとモトは取れるはず。興味のある方は、次の解説記事をお読みください。

まとめ

法定調書合計表の書き方について、ケーススタディを交えながらお伝えしました。

ザックリとした内容ですが、やるべきことは把握できるはずです。具体的な内容は、法定調書の手引きを見て判断しましょう。

次の記事で、1月にやるべきことを把握できる「まとめ記事」も用意してあります。

電子申告や電子納税など、他の税理士さんがあまり採り上げそうにない、税務の話題をブログに書いています。オンライン対応に特化した税理士です。→事務所HP