毎月記入する源泉税の納付書。そのなかにある「摘要」という記入欄には、いったいなにを書いたらいいのか? その内容を確認します。

説明のポイント

- 記載内容は、法令に定められている

- e-TaxソフトWEB版の「定型文」がわかりやすい

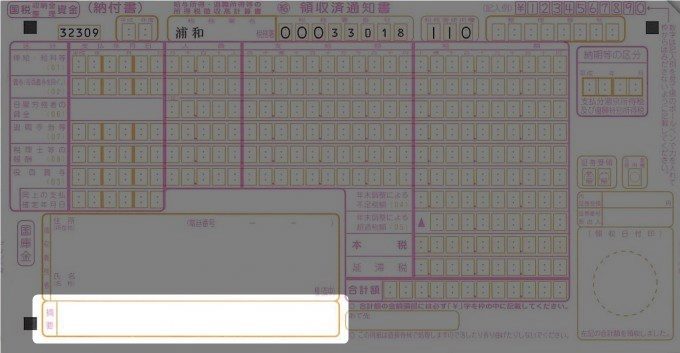

源泉税納付書の「摘要」という記入欄

源泉所得税を納付する場合に記入する納付書(徴収高計算書)。この記入欄のなかに、「摘要」という、いかにも地味な欄があります。

この「摘要」という記入欄、紙の納付書だと目立たないのですが、e-Taxの納付画面だと、フォームが意外に大きいので、すこし気になる存在になっています。

そこで、この摘要欄には何を記入したらいいのか、という点を整理します。

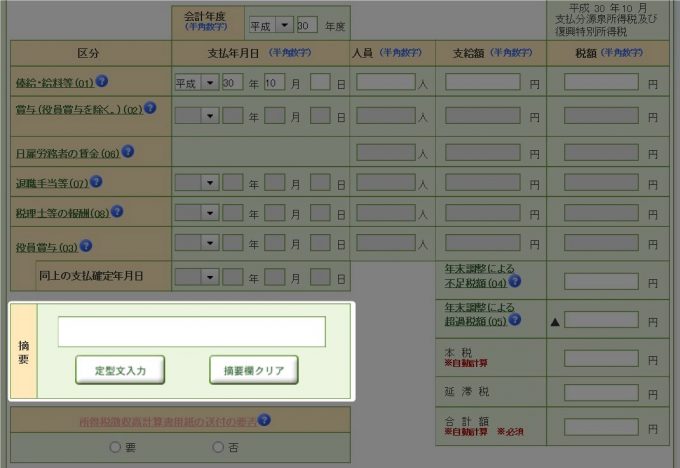

e-Taxの「定型文」に学ぶ

源泉税の納付書の記入例は、国税庁の事務運営指針「納付書の記載のしかた」で詳しく説明されています。

中小企業がよく使う納付書の記載のしかたとして、次のものが該当します。

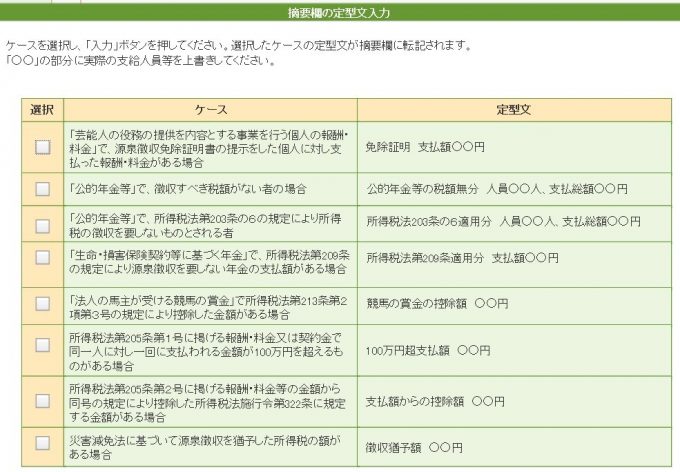

ただし、これだけを見てもイメージがわきづらいので、e-TaxソフトWEB版で用意されている「定型文」で、具体例をご紹介することにしましょう。

給与所得・退職所得等の所得税徴収高計算書

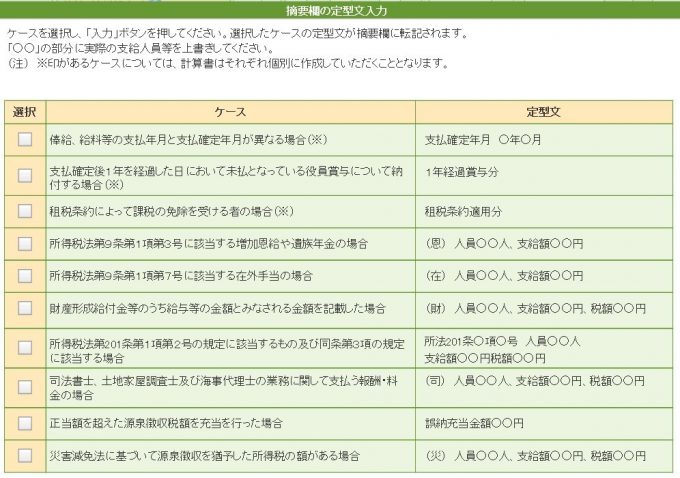

e-TaxソフトWEB版で用意されているテンプレのうち、給与関係のものは次のとおりです。

これらのうち、中小企業で使いそうなのは、

- 支払年月と支払確定年月が異なる場合

- 司法書士、土地家屋調査士及び海事代理士の業務に関して支払う報酬・料金の場合

あたりでしょうか。

「支払年月と支払確定年月が異なる場合」については、摘要欄に「支払確定年月」を記載した上で、その計算書は、通常の納付書とは別に分けるものとされています。未払給与をあとで支払った場合が該当するでしょう。

また、司法書士等の報酬については、摘要欄に「(司)」と書いて、人員・支払額・税額を記入することも要請されています。これは、司法書士等の源泉税は、すこし特殊な計算である事情でしょう。

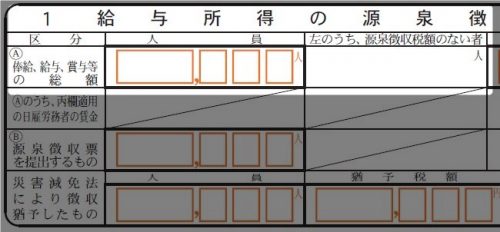

このほか、テンプレには書かれていませんが、根拠法令である所得税法施行規則の別表第3(3)を見ると、「徴収すべき税額がない者については、「摘要」の欄に人員及び支給総額を記載すること」という内容もあります。

法定調書合計表の記入欄にも似たものがありますが、これに近い関係といえるでしょう。

報酬・料金等の所得税徴収高計算書

次に、報酬関係のテンプレを見てみましょう。

こちらは、一般の中小企業で、ふだん使いそうなものは見当たりません。

100万円超の支払いがある場合に「100万円超支払額」との記載を求められる程度でしょうか。これは、源泉所得税の計算が100万円超から変化する影響でしょう。(参考:国税庁タックスアンサーNo.2795 原稿料や講演料等を支払ったとき)

摘要に記入する意味とは

摘要にこれらの細かい内容を記入するのは、たんなる「お知らせ」というわけではなく、さきほども触れましたが、所得税法施行規則80条と別表第3において定められた事項となっています。

つまり、これらは法令上の決まりごとによるもの、ということです。

また、摘要に記入する意味としては、税務署からの問い合わせを防ぐ効果もあります。

もし源泉所得税を納付したあとで、税務署側のチェックで気になる点があった場合は、電話やハガキで問い合わせを受ける可能性もあります。

そこで、問い合わせを受けることが予想される場合は、あらかじめ摘要欄に詳細を記入しておくことで、手間を省くことができるでしょう。

まとめ

源泉税の納付書の「摘要」について、記入する内容とその意味を整理しました。

e-TaxソフトWEB版の定型文のテンプレを見ると、記入内容が整理されていてわかりやすかったので、こちらをもとにご紹介しました。

実務上ここまでやっているかは微妙なところもありますが、所得税法施行規則においては、これらの記入が求められていることには留意が必要です。

電子申告や電子納税など、他の税理士さんがあまり採り上げそうにない、税務の話題をブログに書いています。オンライン対応に特化した税理士です。→事務所HP