前回の投稿では、消費税の簡易課税選択において、届出書に記入する適用開始課税期間の記入ミスの可能性について触れました。

ところで、2割特例を適用した場合においては、簡易課税の提出期限が延長される経過措置がありますが、この点にからむ記入ミスを考えてみます。

2割特例適用後の簡易課税届出の経過措置

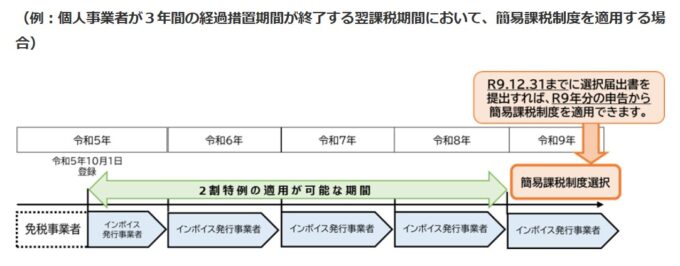

わかりやすい説明が国税庁ホームページにあるので、そのまま引用します。

2割特例を適用した課税期間後の簡易課税制度の選択

2割特例の適用を受けたインボイス発行事業者が、2割特例の適用を受けた課税期間の翌課税期間中に、消費税簡易課税制度選択届出書を提出したときは、その提出した日の属する課税期間から簡易課税制度の適用を受けることができます(28改正法附則51の2⑥)。

引用:2割特例(インボイス発行事業者となる小規模事業者に対する負担軽減措置)の概要(国税庁)

簡易課税は本来、適用課税期間が始まる前までに届出書を提出しておくのが原則ですが、2割特例の適用を受けた場合は、その特例(経過措置)として、課税期間が始まったあとでも「後出し的に」届出書を出すことが認められます。

インボイス制度の開始によって課税事業者に移行し、2割特例の適用を受けている事業者は個人事業主も多く、まだ消費税の申告に不慣れと思われるので、この点を考慮した温情的な措置といえるでしょう。

条文も引用しておきます。

附則(平成二八年三月三一日法律第一五号)

(適格請求書発行事業者となる小規模事業者に係る税額控除に関する経過措置)

第五十一条の二

6 第一項の規定の適用を受けた適格請求書発行事業者が、消費税法第三十七条第一項の規定による届出書を当該適用を受けた課税期間の翌課税期間中にその納税地を所轄する税務署長に提出した場合において、当該届出書に当該届出書を提出した日の属する課税期間について同項の規定の適用を受ける旨を記載したときは、当該届出書を当該課税期間の初日の前日に当該税務署長に提出したものとみなして、同項の規定を適用する。

ありえる届出書の記入ミスは

先ほど引用した図をもとに説明すると、令和8年に2割特例の適用を受けたあと、令和9年から簡易課税に移行する前提とします。

そうすると、原則であれば、令和8年12月31日までに提出すべき簡易課税制度選択届出書ですが、経過措置によって令和9年12月31日までに提出しても、令和8年12月31日にさかのぼって提出したものとみなされます。

ここで記入ミスとして想定されるのは、経過措置の適用を受けて令和9年中に提出するとしても、届出書の適用開始課税期間を「令和9年分」ではなく、その翌年分の「令和10年分」として記入してしまうことです。

このようなミスは、「簡易課税の適用は翌年度から」という固定観念がある税務関係者のほうで起こりやすいように思われます。

チェックボックスは?

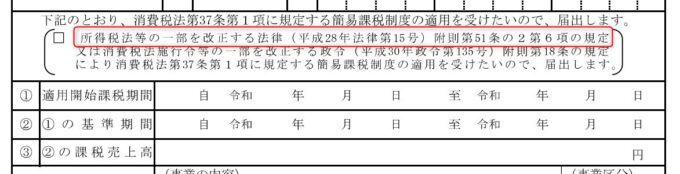

また、法律上の要件では「当該届出書に当該届出書を提出した日の属する課税期間について同項の規定の適用を受ける旨を記載したとき」とあります。

届出書の様式を見ると、「所得税法等の一部を改正する法律(平成28年法律第15号)附則第51条の2第6項の規定・・・」というチェックボックスがあり、この部分を指していると思われます。

このチェックボックスですが、正直な話、「所得税法等の一部を改正する法律(平成28年法律第15号)附則第51条の2第6項の規定」とか言われても、大半の人にはサッパリな話であり、裏面の記載要領に説明が書いてあるとしても、そんな説明を読む人はほとんどいないでしょう。

税理士に依頼していない個人事業主が、果たしてこのチェックボックスをきちんとつけているのかは怪しいと思われますし、「適用開始課税期間」を正しく記入すれば、税務署側では受理するものと思われます。

逆の話で、仮にチェックボックスをつけても適用開始課税期間を記入ミスした場合、その記入した課税期間のとおりに扱われてしまうものと思われます。

まとめ

2割特例にからむ簡易課税についても、経過措置による届出書の記入ミスがありうるのではと思い、念のために書いてみました。

なお、この記事で引用した設例は、令和8年度改正を反映する前のものです。記事の趣旨としては、適用開始課税期間の記入ミスに注意することなので、現時点の設例を引用しました。

電子申告や電子納税など、他の税理士さんがあまり採り上げそうにない、税務の話題をブログに書いています。オンライン対応に特化した税理士です。→事務所HP