国税庁の「相続税の申告要否判定コーナー」が5月10日にパワーアップしました。一部の特例を適用する機能が加わり、税額計算も可能になりました。

相続税の申告要否判定コーナーとは?

相続税の要否判定コーナーとは、国税庁が用意している相続税の試算ができるシステムです。相続財産の金額を入力することで、相続税の申告について要否を判定する機能をもっています。

注意点としては、相続税の申告書を作成するものではなく、あくまで試算の機能にとどまります。

相続税の計算のしくみをよく知らなくても、数字を入れていけば概算を出せるのがポイントでしょう。実は、この機能の詳しい内容については、以前の記事で紹介しました。

どこで試せるか?

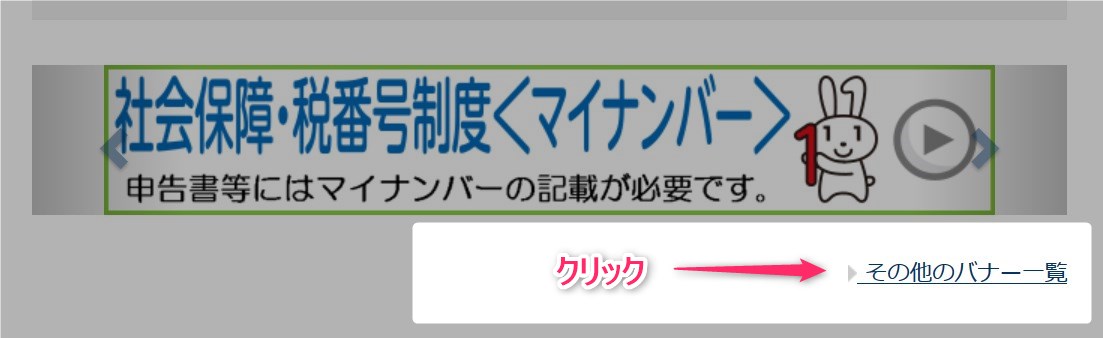

国税庁のトップページに行き、バナーを探してください。

トップページの最下部に、「その他のバナー一覧」という項目があります。

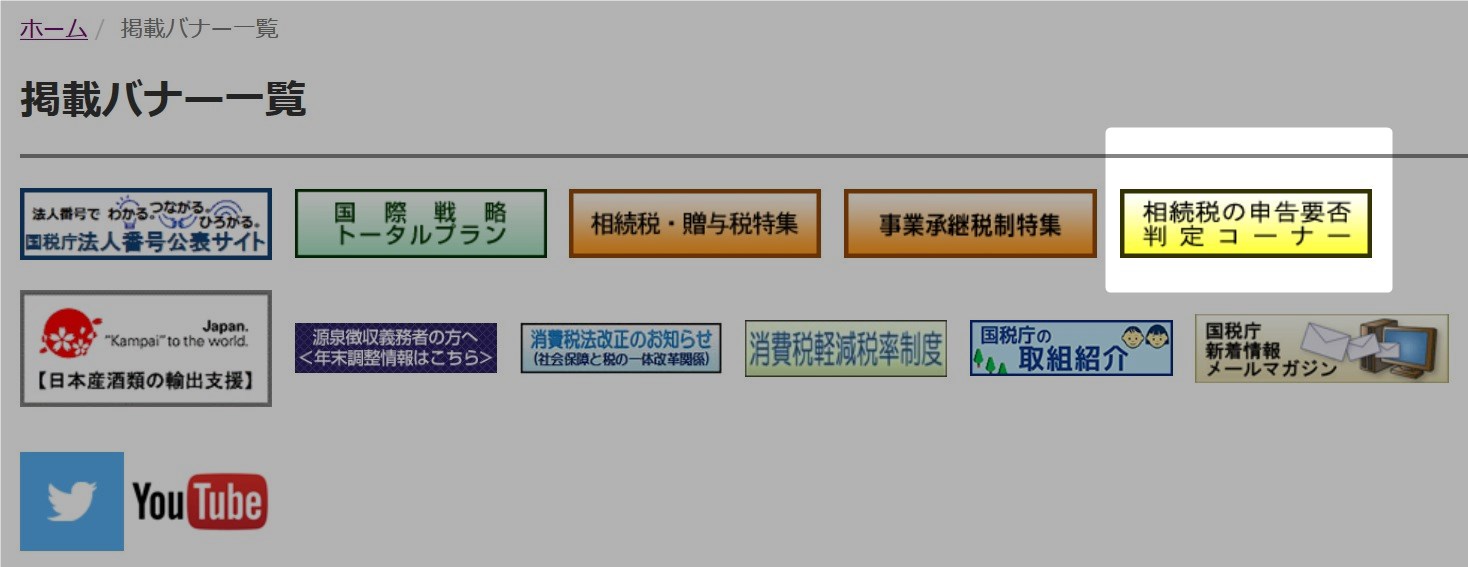

バナー一覧からコーナーにアクセスできます。

今回は、何がパワーアップした?

パワーアップした機能は次の点です。

- 税額計算ができるようになった

- 小規模宅地等の特例(特定居住用宅地等)が適用できる

- 配偶者の税額軽減(配偶者控除)が適用できる

これまでは、相続財産の総額が集計できるだけで、相続税の税額計算まではできませんでした。

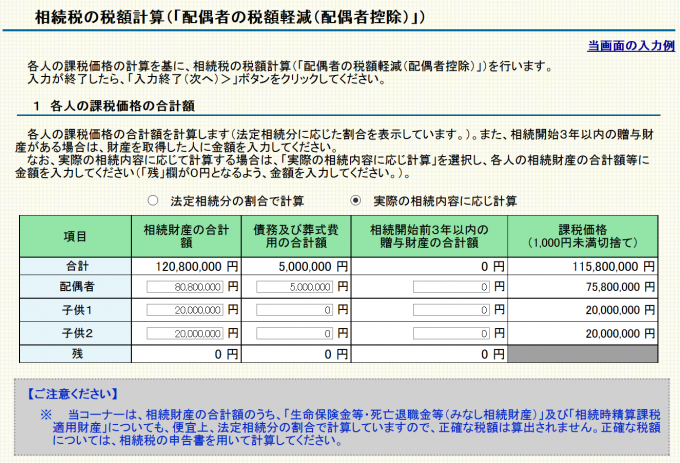

「小規模宅地等の特例」は、持ち家がある人の多くに適用できる軽減制度です。

土地(330㎡を上限)の評価が80%減になります。「配偶者の税額軽減」は、相続人に配偶者がいれば使える軽減制度です。

実際の画面を見てみる

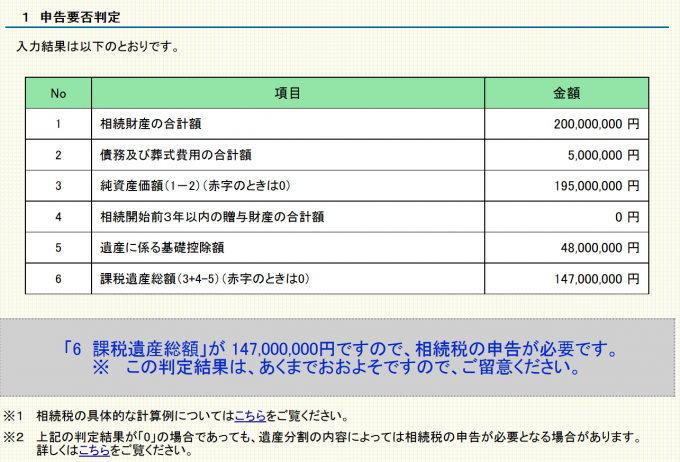

いままでは、この画面のように「課税遺産総額の集計と申告要否の判定」までしかできませんでした。

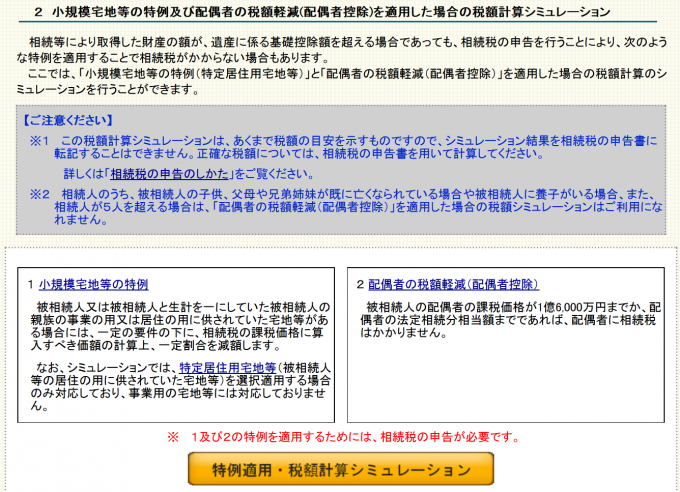

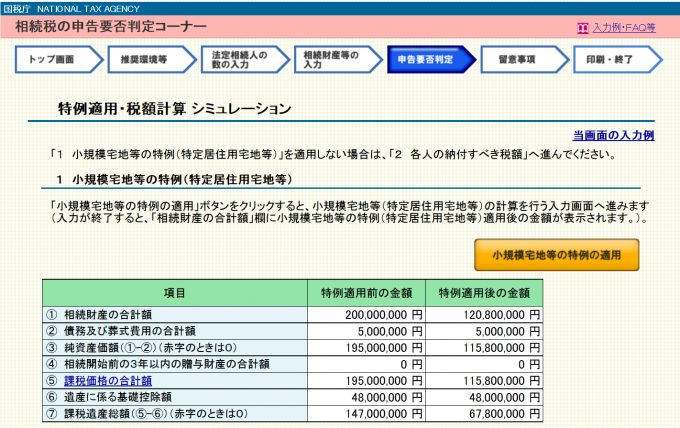

それが今回のパワーアップにより、遺産総額の集計結果の後に「特例適用・税額計算シミュレーション」の画面が表示され、次へ進むことができます。

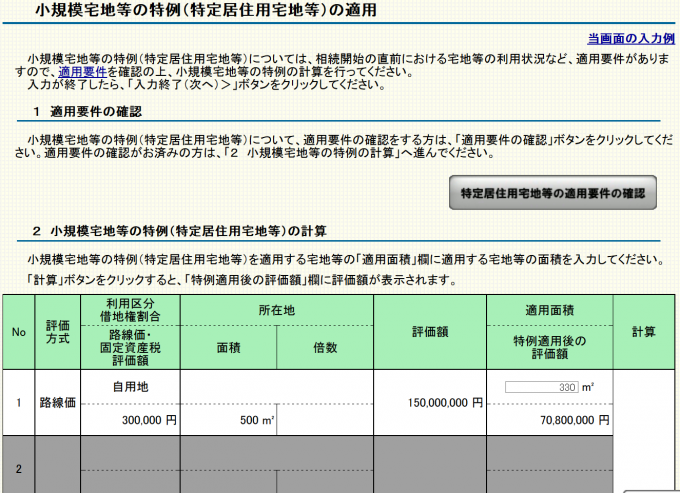

小規模宅地等の特例

新機能です。特定居住用宅地等の特例適用ができるようになりました。

土地の評価額が減少した特例適用後の金額が表示されます。

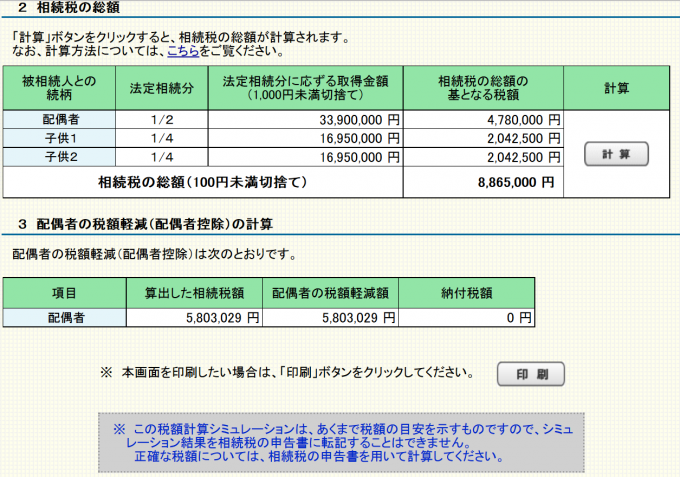

配偶者の税額軽減を適用して税額計算できる

相続税の総額計算と、配偶者の税額軽減の計算画面です。

相続人ごとに遺産取得額の具体的な割り振りが設定できます。相続税は、総額を確定したあとで遺産の取り分に応じて納税額を割り振る仕組みです。よくわからない場合は、「法定相続分の割合で計算」にしておけばOKです。

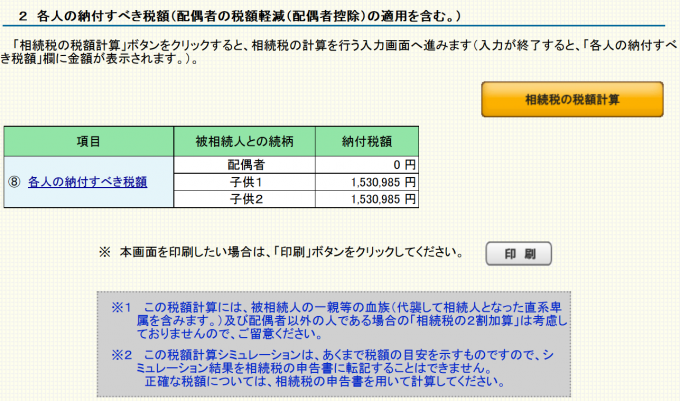

相続人ごとの納税額の一覧が表示されました。配偶者の納税額が0円なのは、税額軽減を受けているためです。

まとめ

今回、大幅にパワーアップしたシミュレーション機能「相続税の申告要否判定コーナー」を紹介しました。

税額計算が可能になったのは大きいメリットです! 小規模宅地等の特例と配偶者の税額軽減が適用できますので、これひとつで多くの方の試算が可能です。

筆者も税理士として、お客様には自分で相続税を試算することをおすすめします。そのうえで、その試算が正しいかをチェックし、アドバイスする役割をお引き受けしたいと考えます。

電子申告や電子納税など、他の税理士さんがあまり採り上げそうにない、税務の話題をブログに書いています。オンライン対応に特化した税理士です。→事務所HP