平成30年分の年末調整では、新しい様式として「配偶者控除等申告書」「保険料控除申告書」が登場します。これらの申告書の意味をお伝えします。

説明のポイント

- 新しい様式「給与所得者の配偶者控除等申告書」と「給与所得者の保険料控除申告書」が登場

- 平成30年の年末調整から使用する

- 実は、以前の申告書が2つに分離したもの

平成30年の税制改正で、年末調整にも影響

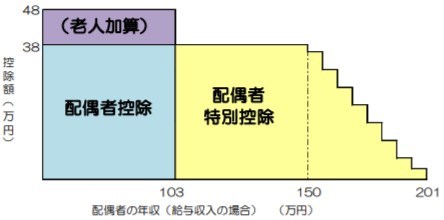

平成30年から実施された税制改正により、配偶者控除・配偶者特別控除の制度が変わっています。

この影響で、前回の平成29年の年末調整において、平成30年分扶養控除等申告書に「源泉控除対象配偶者」を記入したのは、記憶に新しいことでしょう。

税制改正の内容のおさらいをすると、配偶者のパート収入が多い場合でも「配偶者特別控除」を受けられる枠が拡大しており、減税の内容になっています。

ただし、高所得者には厳しい内容となっており、従業員に一定の所得がある場合は、配偶者控除・配偶者特別控除のいずれも控除額を削減するか、適用できないという制限も加えられました。

この影響で、平成30年分からの年末調整の手続きにも変更点が生じます。

新様式「配偶者控除等申告書」と「保険料控除申告書」

平成30年からの年末調整のポイントは、「配偶者控除等申告書」と「保険料控除申告書」という2つの新しい様式が登場することです。

理解しやすいように、順を追って説明します。

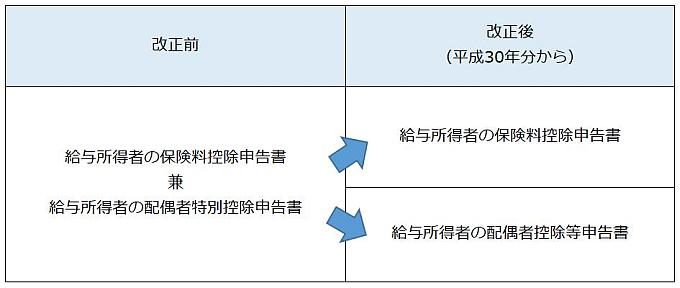

1.新しい様式2つは、もともと1つの旧様式が分離したもの

年末調整における提出書類でこれまでおなじみだったのが、「給与所得者の保険料控除申告書 兼 給与所得者の配偶者特別控除申告書」(H29のPDF)です。

ながったらしい名前ですが、実はこれ、2つの申告書が1枚にあわさっていたものでした。ほとんどのひとは「生命保険料の申告」を書くものと思い込んでいることでしょう。

(下の画像をクリックで拡大できます。申告書の右上が配偶者特別控除の申告書になっています)

これが税制改正により、申告書に記入する内容が多くなったため、1枚の申告書では収まりきらなくなりました。

このため、様式を2枚に分離することにしたのです。

このことから、次のことがわかります。

- 申告書が2つに分離した

- 分離したうちの1つの申告書の名称は「配偶者控除等申告書」に変わっている

- いままで1枚で済んでいた申告書の回収は、2枚に増える(翌年の扶養控除等申告書も合わせると最大で3枚の回収に)

- これまでのオペレーションに見直しが発生する

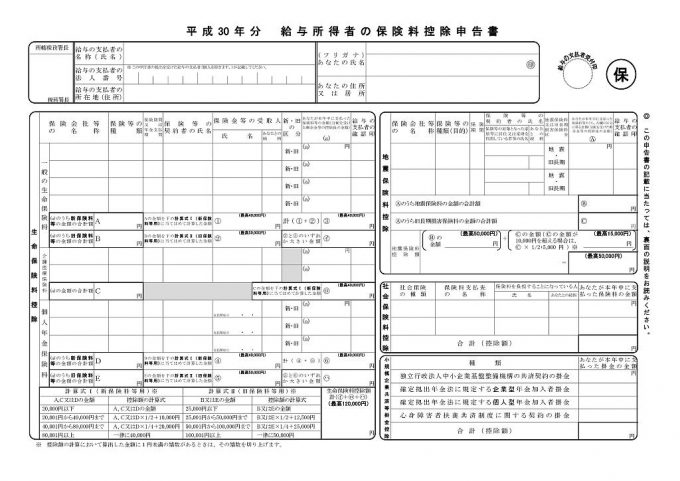

2.「給与所得者の保険料控除申告書」とは?

次に、新しい様式を見ていきましょう。まずは「給与所得者の保険料控除申告書」です。

新しい様式を見たところ、分離前の旧様式から特段に変化したところはありません。申告書が広々として、記入しやすくなったという感じでしょう。

強いて変更点をあげれば、様式右下の確定拠出年金の記入欄について、「個人型」と「企業型」が分離した点が挙げられます。

ポイントは、次の点といえるでしょう。

- いままでどおり、多くの従業員がこの「給与所得者の保険料控除申告書」を提出する

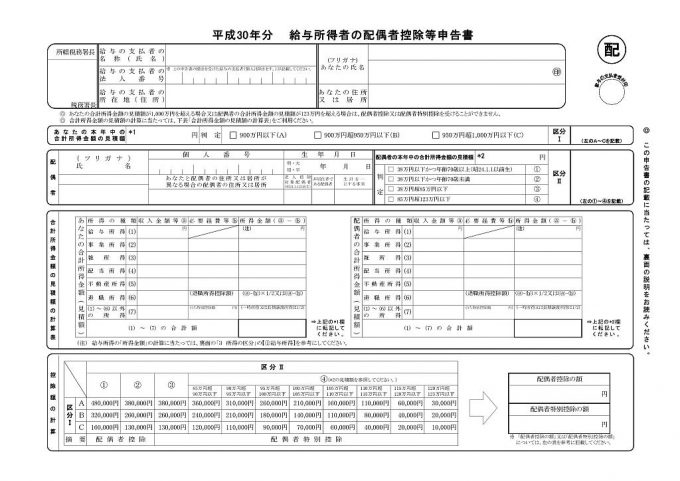

3.「給与所得者の配偶者控除等申告書」とは?

次に、もう一方の新しい様式が「給与所得者の配偶者控除等申告書」です。

まずは様式をじっくりとご覧ください。事実上の新しい様式といえるものです。

以下に、理解のポイントを挙げてみましょう。

なぜこの様式が追加されたのか?

改正前の感覚でいえば、扶養控除等申告書に配偶者を書けば、それだけで配偶者控除の適用が受けられました。

しかし、改正後は、年末における「配偶者控除等申告書」の提出が要件になります。(扶養控除等申告書に書いた「源泉控除対象配偶者」は、配偶者控除の要件ではありません)

改正後は、配偶者控除・配偶者特別控除の適用は、従業員・配偶者両方の所得要件が課されるなど、確認事項が増えています。この点は、年初に提出された扶養控除等申告書では判別できないものです。

よって、「配偶者控除等申告書」の提出が新たに設けられることになりました。

配偶者控除の適用でも提出が必要

さきほど述べたとおり、旧様式からの変更点でいうと、配偶者特別控除にかぎらず、配偶者控除の適用を受ける場合でも提出が必要です。

平成29年までの配偶者控除の適用では、年末調整でなにかを記入する必要はありませんでしたので、大きな変化が生じます。従業員への周知が必要となるでしょう。

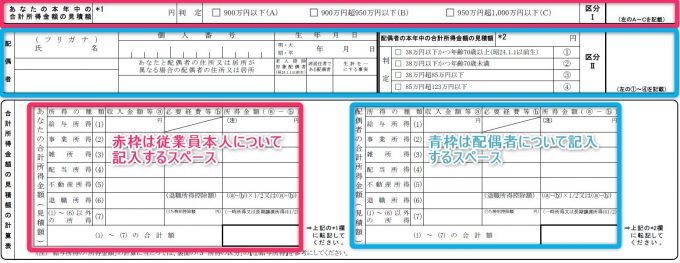

配偶者の情報+従業員本人の情報も記入

次に、この様式は従業員本人と配偶者についての情報を記入するものであることです。

また、配偶者の所得や従業員本人の所得まで、すべてを細かく記入する必要があるので、とまどいの声もありそうです。

旧様式でこうした記入が必要だったのは、配偶者特別控除の適用を受ける場合だけで、しかも配偶者の所得だけを記入するものでした。

しかし、今後は、配偶者控除・配偶者特別控除のいずれでも記入する必要があります。

また、この様式には従業員本人とその配偶者の両方の所得を記入します。配偶者だけではなく、従業員本人の情報も記入するということです。

この様式、誰について書くのかが交互に変化するため、記入に苦労しそうな予感もあります。

話をまとめると、こういえるでしょう。

- 事実上の新しい様式

- 配偶者控除と配偶者特別控除の適用を受けたい従業員に、この書類を提出するように周知する

- 本人と配偶者の見積もり所得の記入が必要

まとめ

平成30年からの年末調整で使用する新しい様式「配偶者控除等申告書」「保険料控除申告書」をご紹介しました。

様式の変更により、従業員に周知すべき新しい内容もあるでしょう。また、オペレーションも変化するため、関係者は早めに内容を理解しておくことも重要でしょう。

- [手続名]給与所得者の保険料控除の申告

- [手続名]給与所得者の配偶者控除等の申告

- (参考)配偶者控除及び配偶者特別控除の見直しについて

電子申告や電子納税など、他の税理士さんがあまり採り上げそうにない、税務の話題をブログに書いています。オンライン対応に特化した税理士です。→事務所HP