マネーフォワードクラウド確定申告を利用して確定申告書を作成する場合で、少額減価償却資産の特例(即時償却)を利用するときは、自分で適用する法令名や条番号を記入する必要があります。たんに固定資産台帳で償却しただけでは、自動で記入されないため、要注意です。

説明のポイント

- マネーフォワードクラウド確定申告で「即時償却」を入力しても、青色決算書に措置法の条番号は自動で記入されない。自分で記入する必要あり

- 法令名と条番号を記入しないと、特例が適用不可になる危険性も

結論

この記事の結論を先に述べます。

- マネーフォワードクラウド確定申告を利用し、このソフトから確定申告書と青色申告決算書を印刷して税務署に提出する個人事業主

- 30万円未満の減価償却資産を取得し、「少額減価償却資産の特例」を利用する場合

以上に該当する場合、次のように対応してください。

固定資産台帳(メニュー画面「決算・申告」→「固定資産台帳」)の画面で、償却方法は「即時償却」を選択する。

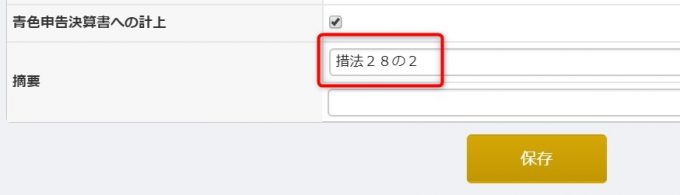

一番下の摘要に「措法28の2」と記入する。(←重要)

その理由と、検討内容は以下に述べていきます。

青色申告と30万円未満の即時償却

10万円以上の減価償却資産を取得した場合は、すぐに経費にはできず、耐用年数にしたがって償却していく必要があります。

しかし、青色申告の個人事業主が、30万円未満の減価償却資産を取得した場合は、「即時償却」として、その年ですぐに経費にすることができます。

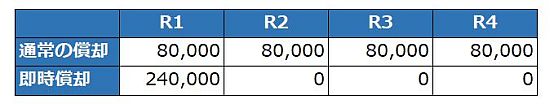

例えば、24万円のノートパソコンを買ったとして、4年間で8万円ずつ償却するよりも、即時償却であれば早めに償却を終えることができます。

この「即時償却」を利用すれば、前倒しで経費にできますので、その年の納税額が少なくなることで資金繰りが有利になります。

(ただし、あとに計上するはずだった減価償却費を前倒ししているだけなので、償却期間のトータルで見ればおおむね同じことになります)

この即時償却の制度は、一般的に「少額減価償却資産の特例」と呼ばれており、青色申告の特典のひとつとされています。つまり、白色申告では適用できないということです。

しかし、黙っていてもこの特例は自動で適用されるわけではありません。要件を満たさないと、適用が認められない注意点もあります。

マネーフォワードクラウド確定申告では、自分で摘要欄に法令の記入が必要

マネーフォワードクラウド確定申告では、固定資産台帳の入力で償却方法を選択するときに、「即時償却」を選ぶことができます。

この「即時償却」を選ぶことで、30万円未満の減価償却資産を、その年で償却することができます。

ここで要注意なのが、次の点です。

- この措置を適用するためには、青色決算書に法令名と条文番号である「措法28の2」を記入する必要がある。

- しかし、マネーフォワードクラウド確定申告で「即時償却」として入力しても、出力される青色決算書には、「措法28の2」は自動で記入されない。

- 「措法28の2」は、自分で別途記入する必要がある。

これらをザックリいえば、クラウド会計ソフトの台帳で「即時償却」とだけ処理しても、それだけでは不足する、ということです。

普通の個人事業主では気づくことが難しい、危ない点と思われます。

マネーフォワードクラウドのヘルプではどうなっているか?

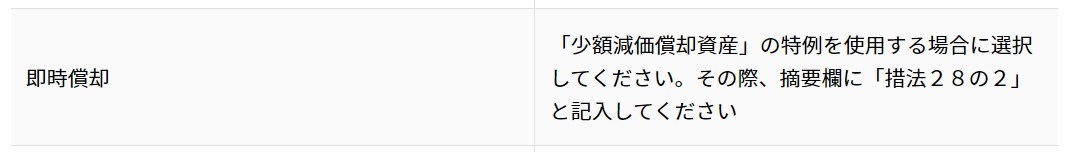

この点について、マネーフォワードクラウドのヘルプを見てみると、次のように書かれています。

以上のとおり、摘要欄に「措法28の2」を記入するように書かれています。つまり、自動では反映されないので、自分で記入が必要です。

実際に固定資産台帳に「即時償却」を入力して、確定申告書をPDFで出力してみれば確認できるでしょう。

法令名と条番号を入力する場合は、固定資産台帳の「摘要」に、次のように入力します。

国税庁HPによる案内はどうか?

国税庁ホームページによる解説をもとに、制度の要件をもう少し詳しく見てみましょう。

この措置を適用するためには、所定の明細書を添付するか、または青色申告決算書の「減価償却費の計算」欄に次の事項を記入するものとされています。

- 少額減価償却資産の取得価額の合計額

- 少額減価償却資産について租税特別措置法第28条の2を適用する旨

- 少額減価償却資産の取得価額の明細を別途保管している旨

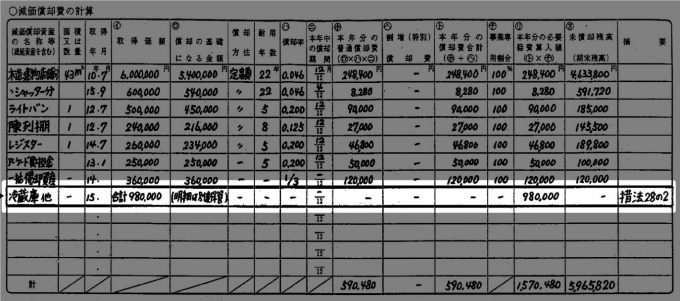

国税庁による記入例も見てみましょう。

この例では、「合計980,000」「明細は別途保管」「措法28の2」と書かれていることがわかります。

なお、マネーフォワードクラウドのヘルプに案内のなかった「明細は別途保管」という記入項目があるので、これも必須なのか? と気になるところです。

しかし、国税庁公式の「確定申告書等作成コーナー(平成30年分)」で筆者が作成して試してみたところ、青色決算書に「措法28の2」の記載はありますが、「明細は別途保管」という記載はありませんでした。

「確定申告書等作成コーナー」の不具合の可能性もありますが、あえて書かなくても問題はないのかもしれません。

法令名と番号の記入を忘れるとどうなるか?

ここまで説明したとおり、マネーフォワードクラウド確定申告で「即時償却」を入力しても、それだけでは青色決算書での記載が不足している、という注意点があるわけです。

では、その記載が不足していると、どうなるのでしょうか?

実際に、「租税特別措置法28の2」の条文を読んでみましょう。

確定申告書に少額減価償却資産の取得価額に関する明細書の添付がある場合に限り、適用する。

とされています。

「少額減価償却資産の明細書を添付しろ」ということですが、その明細書の様式は、実際のところ国税庁も用意していないようです(※探しても法人税のものしか見当たらない)。

このため、措置法通達28の2-3において「青色決算書へ該当事項を記入した場合は、明細書の添付省略を認める」とされており、実務上も、この通達に従った処理が通常になっているものと考えます。

この点を見ると、もし青色決算書に必要事項(とくに法令名と条番号)を記入しなかった場合は、明細書の添付がなかったものと同等に扱われ、厳密にいえば、即時償却の適用は受けられないという可能性もあるでしょう。

念のために適用が受けられなかったという先行事例をデータベースで探したのですが、見つけることはできませんでした。

まとめ

マネーフォワードクラウド確定申告の注意点として、少額減価償却資産の特例を適用する場合に、青色決算書には自分で法令名と条番号を記入する必要がある、という注意点をお伝えしました。

もしマネーフォワードクラウド確定申告を利用して青色決算書を書面提出をしている場合で、税務の知識がある方ならば、この注意点にはすでに気づかれているものと考えます。

筆者の場合は、マネーフォワードクラウド確定申告による青色決算書は参考として扱っており、国税庁の「確定申告書等作成コーナー」に数値を転記して申告を処理しています。

その理由は、マネーフォワードクラウドは、電子申告(e-Tax)に対応していないためです。

こうした事情もあって、この点には意識が及んでいませんでした。危うい点があることに気づいたので、メモとしてお伝えしたしだいです。

参考

会計freeeの場合、「少額償却」を選択すると、確定申告書に「措法28の2」が自動で出力されます。(※「即時償却」ではない)

この点を比較すると、マネーフォワードクラウド確定申告も、措法28の2の処理は「即時償却」で対応するのではなく、「少額償却」のような選択肢を別途設けるか、「措法28の2」を入力するためのチェック欄を追加、またはヘルプで何らかの表示をするなどしたほうがよいと考えます。

電子申告や電子納税など、他の税理士さんがあまり採り上げそうにない、税務の話題をブログに書いています。オンライン対応に特化した税理士です。→事務所HP