平成28年度の税制改正大綱において、消費税の軽減税率が、平成29年4月1日より導入される改正案が決まりました。また、これに合わせて、インボイス制度が平成33年4月1日から導入されることも決定しました。

重要:消費税率の10%への引上げと軽減税率の導入は、平成31年10月1日に延期されました。インボイス制度の導入も、平成35年10月1日に延期されています。詳しくは、与党のとりまとめた資料を確認してください。なお、この記事は税制改正大綱の説明記事のため、年月日はすべて延期決定以前の予定のままとしています。

消費税率引上げ時期の変更に伴う税制上の措置(自由民主党、2016年8月2日)

軽減税率の導入

消費税率の10%への増税にあたっては、軽減税率の導入もセットで実施されます。大枠として、次の物品が軽減税率の対象とされています。

軽減税率の適用対象(8%)

- 飲食料品(食品表示法に規定する食品が該当)

- 定期購読契約が締結された新聞(一定の週2回以上発行される新聞)

軽減税率の対象にならない飲食料品(10%)

- 酒税法に規定する酒類(日本酒、ワイン、ビール、みりんなど)

- 飲食設備のある場所で食事を提供する外食サービス

- 飲食料品と飲食料品以外がセットになっているもの(少額で主たる部分が飲食料品で構成されているものは軽減税率の対象とする)

インボイス制度(適格請求書等保存方式)の導入

軽減税率の導入と同時に、インボイス制度(適格請求書等保存方式)の導入が決まりました。開始時期は、平成33年4月1日からとされています。

インボイスって何?

インボイス(適格請求書(仮称))とは、大綱では次のように説明されています。

- 請求書、納品書等の書類で、次の事項が記載されたもの

- 適格請求書発行事業者の登録番号、適用税率、消費税額等の一定の事項

よく見ると、「発行事業者の登録番号」という記載があります。これがインボイス制度の最大の特徴です。また、インボイスを発行する「適格請求書発行事業者(仮称)」とは、

- 税務署長に申請書を提出して、交付する登録をしている事業者

- 登録申請は平成31年4月1日から受け付ける予定(インボイス方式導入開始の2年前)

- 事業者名、登録番号はインターネットで公表する

- 免税事業者は対象外

と、説明されています。

免税事業者を除く事業者(課税事業者)は、この制度開始にあたりインボイスの発行事業者の申請が必要です。

また、登録申請後は、発行事業者の登録番号を得たのち、すべての請求書に登録番号を記載します。

現行の方式は?

消費税の計算では、仕入にかかった消費税額は納税額から控除することができます。

これを仕入税額控除といいますが、現行の方式は、「請求書等保存方式」と呼ばれる要件があります。インボイス制度の仮称である「適格請求書等保存方式」と比べると、先頭に「適格」がついていません。

現行の「請求書等保存方式」の要件は、

- 課税仕入れ等の事実を帳簿に記載して保存

- 請求書等を保存

とされていました。請求書を受け取ったのち、その内容を帳簿にも記載してね、ということです。どちらかというと、帳簿が主体で、請求書はその補助的な役割というイメージでした。

参考:

インボイス制度と現行方式(請求書等保存方式)はどう違うのか

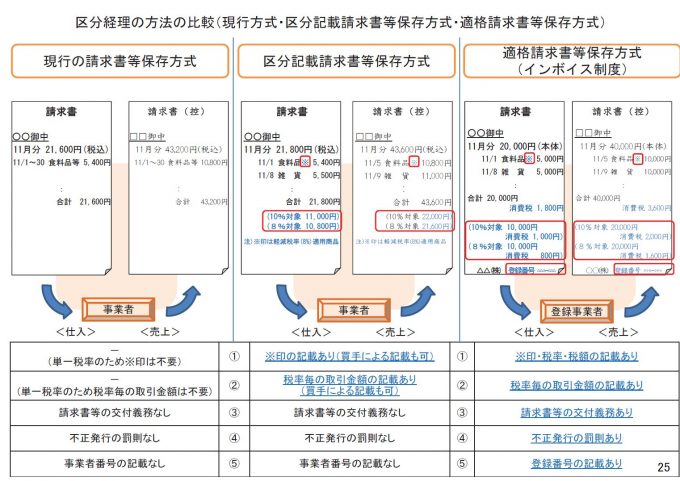

財務省のウェブサイトに、現行制度とインボイス制度を比較した内容がありましたので、引用します。

- 「請求書等保存方式」は、帳簿の保存に加え、取引の相手方(第三者)が発行した請求書等という客観的な証拠書類の保存を仕入税額控除の要件としているが、請求書等に適用税率・税額を記載することは義務付けられていない。

- 「インボイス方式」は、課税事業者が発行するインボイスに記載された税額のみを控除することができる方式。

- 単一税率の下では、請求書等に税額が別記されていなくても仕入税額の計算に支障はないが、複数税率の場合、請求書等に適用税率・税額の記載を義務付けたもの(インボイス)がなければ適正な仕入税額の計算は困難。

(財務省HPより)

つまり、インボイスには税額が必ず記載されていますし、発行した事業者も唯一の番号を持ったものであるため、仕入先が明確です。

その「インボイス発行事業者から交付を受けたインボイスの保存」が、仕入税額控除の要件になります。

インボイスを発行する事業者は、その発行義務が課されるほか、不正な発行には罰則が科されます。具体的な制度比較のイメージには、財務省の用意している資料がわかりやすいです。

参考:

移行するまでの経過措置

本来、軽減税率とインボイス制度はセットで導入すべきものです。

しかし、インボイス制度の導入には時間が必要であるのに比べて、消費税の引き上げは待ったなしであり、平成29年4月1日より行われることがほぼ確実です。このため、制度の同時導入ができない問題が生じます。

この導入時期のズレを補うため、経過措置が設けられる予定です。

経過措置の内容

- インボイス制度が導入される(平成33年4月1日) までは、請求書等保存方式を維持する

- ただし、軽減税率が導入される平成29年4月1日以降、軽減税率対象品目が請求書に記載される場合には、「軽減対象であること」と「税率の異なるごとに合計した対価の額」を請求書、帳簿に記載する(「区分記載請求書等保存方式」と呼称。請求書を受けた側が、自分で計算して追記してもOKとする方法。)

- 税率の異なるごとに売上や仕入を計算することが難しい場合、簡便な計算方法が一定期間認められる

1、2については、インボイス制度が導入できない期間は現行方式を維持しつつ、インボイスによらない請求書等においても、その軽減税率の適用分を明らかにする根拠を明示することが必要になります。

3は、次項で説明します。

3.の「簡便な計算方法」とは?

軽減税率の導入にあたって生じる混乱は、売った物や仕入れた物について、どの商品が10%と8%だったのか、税率ごとに区分した金額の集計が難しいことでしょう。

つまり、「売上と仕入の全体の合計額はわかっているが、税率の区分がうまくいかない」という状態が想定されるわけです。

売上や仕入の中に含まれる軽減税率のものがどれぐらいの割合が分からない……という問題を解決するため、一時的に簡便な計算方式が認められるようになります。

(1)売上の税率区分が困難な事業者

期間:平成29年4月1日~平成33年3月31日までの期間 (※基準期間の売上高が5,000万円超の場合、対象期間は平成29年4月1日~平成30年3月31日)

| 事業者 | 軽減税率売上割合の計算 | |

| 1 | 仕入を管理できる 卸売・小売事業者 |

軽減税率対象品目の仕入額÷課税仕入の総額 (※簡易課税では適用不可) |

| 2 | 1以外の事業者 | 通常連続する10営業日のうち、 軽減税率対象品目の売上額÷課税仕入の総額 |

| 3 | 1、2の計算が困難な事業者 | 50% |

(2)仕入の税率区分が困難な事業者

期間: 平成29年4月1日~平成30年3月31日の属する課税期間の末日までの期間

| 事業者 | 軽減税率仕入割合の計算 | |

| a | 売上を管理できる 卸売・小売事業者 |

軽減税率対象品目の売上額÷売上総額 (※売上の簡易計算1との併用不可、 簡易課税では使用不可) |

| b | 1以外の事業者 | 簡易課税制度の事後選択による計算が認められる (※通常は、課税期間開始日の前日までに届出が必要) また、基準期間の売上高が5,000万円超の場合、 届出書の提出により簡易課税に準じた計算を認める |

まとめ

- 消費税の軽減税率とインボイス制度の概要

- インボイス制度導入(平成33年4月1日)までの期間における経過措置

を確認しました。軽減税率の対象となる品目を扱う事業者は、一層の情報収集に務める必要があるでしょう。

まずは、財務省の税制メールマガジン第86号において、税制改正のまとめとして作成されたスケジュール素案などを参考にしてください。(→参考資料②-2(軽減税率制度関係参考資料)の30ページ)

追記(2016/4/4)

平成28年度税制改正のパンフレットが、財務省より提供されています。このうち、「消費課税」のパンフレットが、わかりやすくまとまっています。(最初に読むならこの資料がおすすめ)

参照:

追記(2016/4/15)

「消費税の軽減税率制度に関する取扱通達」(PDF)が4月12日に定められ、これにあわせてQ&Aサイトも設置されました。軽減税率の対象となる具体的な線引きも、Q&Aで公表されています。

参照:

追記(2016/4/28)

財務省が、消費税の軽減税率制度の導入に関する資料を提供しています。(従来の税制改正大綱をベースにした資料)

サイト:

追記(2016/6/3)

安倍総理は2016年6月1日、消費税の引き上げを2019年(平成31年)10月に延期することを発表しました。

参考:

追記(2016/8/3)

消費税率の10%への引き上げと軽減税率の導入は、平成31年10月1日に延期されました。インボイス制度の導入も、平成35年10月1日に延期されています。詳しくは、与党のとりまとめた資料を確認してください。

参照:消費税率引上げ時期の変更に伴う税制上の措置(自由民主党、2016年8月2日)

また、当ブログでも、上記の措置をもとにしたスケジュール図を作成しています。

電子申告や電子納税など、他の税理士さんがあまり採り上げそうにない、税務の話題をブログに書いています。オンライン対応に特化した税理士です。→事務所HP