夫婦がともに個人事業主で、お互いに仕事をまわしあったとしても、その対価は収入にも経費にもできないことを説明します。意外と知られていないので、要注意です。

説明のポイント

- 夫婦ともに個人事業主の場合に注意すべき点

- 夫婦間の仕事のまわしあいは、収入にも経費にもならず、ノーカウント

- 例外は、青色事業専従者の給与

税のしくみと、夫婦間の仕事のまわしあい

「夫は外で働き、妻は家を守る」。このような家族観は、過去のものになり、夫婦共働きは当たり前になりつつあります。

また、働き方も多様化し、夫婦ともに個人事業主ということもあるでしょう。この場合、夫の仕事が手一杯のため、妻に仕事をまわしたら、その仕事の報酬について、夫の必要経費・妻の収入にできるのでしょうか?

結論からいえば、夫の必要経費・妻の収入のどちらにもできません。

夫婦間の収入・経費がノーカウントになる理由

夫婦間の仕事のまわしあいが、収入にも必要経費にもならない理由は、所得税法56条に規定があるためです。

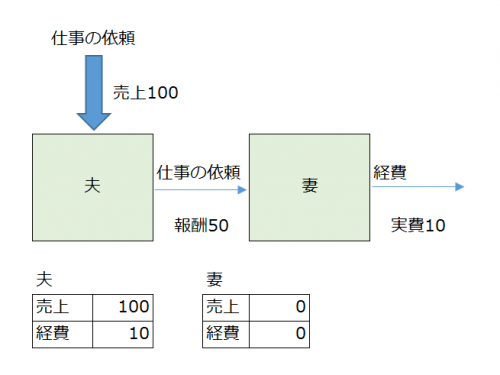

例として、夫が妻に仕事を依頼した場合、所得税法56条の読み方は、次のようになります。

- 夫は、生計が同じ妻に支払う事業の対価を、夫の必要経費にできない

- 妻の事業においても、受け取った対価は収入にならない

- 妻が受けたその仕事で発生した経費は、夫の必要経費になる

つまり、夫婦で仕事をまわしあってもノーカウントになります。また、その仕事で発生した妻の経費は、妻の必要経費ではなく、仕事を依頼した側(夫)の必要経費に含めます。

なんでこんな法律があるの?

なんでこんな法律があるのかというと、夫の収入の一部を妻の収入として分散することができてしまうからです。

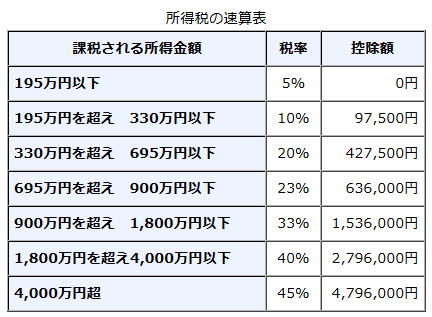

所得税は、個人にかかる税金です。また、所得税の税率は、高収入ほど税率が上がります。

つまり、収入の高い方から、収入の低い方に仕事を分散して、夫婦合計の税金を減らすことを防止する制度が、所得税法56条というわけです。

▲所得税の税率表(国税庁タックスアンサーより)。所得の上昇にともない、税率もアップする。

実際に争われた事例

この手の規制をかけるしくみに、裁判はつきものです。実際に裁判になり、最高裁まで争われた事例があります。

ひとつは、夫婦がともに弁護士だった事例と、もう一つは夫が弁護士で妻が税理士だった事例です。今から10年ほど前までに争われたものですが、いずれも納税者側が敗訴しています。

仕事が実際に行われていても、法律としての形式を重視していることがわかります。

参考:最高裁 妻への税理士報酬の必要経費算入を認めず~所得税法56条 弁護士夫婦に続き納税者敗訴の判決確定(税務通信、2005年7月11日)

例外は、青色事業専従者の給与

このように厳しい制度になっていますが、実は、夫婦間で事業の対価としてお金を払っても、必要経費にできる例外があります。

それは、よく知られている「青色事業専従者給与」です。

青色事業専従者給与では、納税者が青色申告をしており、配偶者が事業を専らとして従事している場合は、その配偶者に支払う給与を必要経費として例外的に認める規定になっています。

ただし、夫婦が互いに個人事業主の場合は、お互いの事業に専従しているとはいえませんので、仕事をまわしあっても、この例外は適用されません。

「青色事業専従者給与」という制度はよく知られています。しかし、なぜこのような制度があるのか?については、その詳しい理由は意外と知られていないでしょう。

まとめ

夫婦間で仕事をまわしあっても、必要経費にできない理由を説明しました。

しかし、この制度は戦後すぐの時代に作られたものであり、夫婦共働きが当たり前になった現在では、時代遅れとの批判もあります。

私の所属する東京税理士会においても、この制度を廃止し、きちんと事実関係が説明できるものは必要経費として認めるよう、意見書を出しています。

参考:(PDF)平成29年度税制及び税務行政の改正に関する意見書(平成28年3月17日)の「5」(東京税理士会)

電子申告や電子納税など、他の税理士さんがあまり採り上げそうにない、税務の話題をブログに書いています。オンライン対応に特化した税理士です。→事務所HP