「MFクラウド会計」と「MFクラウド給与」の両方を利用している方向けに、源泉所得税の納付書の書き方を説明します。

説明のポイント

- 源泉所得税の納付手続きについて説明している

- 「MFクラウド給与」と「MFクラウド会計」で、源泉所得税がわかる部分の説明

- 納付手続きは、e-Taxと、ペイジー・クレジットカードでの納付がおすすめ

【1】MFクラウド給与の見るべきところ

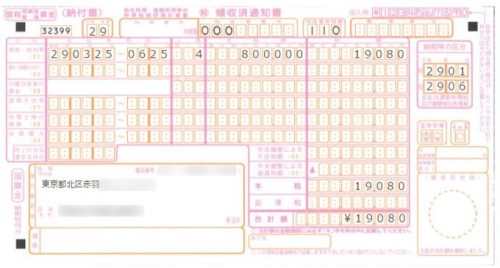

MFクラウド給与では、支払った給与・賞与を集計し、源泉所得税の納付書のフォーマットに出力することが可能です。

フォーマットを印刷してそのまま納付することはできませんが、数字を納付書に書き写せばよいので、大変わかりやすい形式になっています。

メニューから「帳票一覧」を表示し、「給与明細」が表示されたら、「所得税徴収高計算書(納特)」の帳票を選択します。

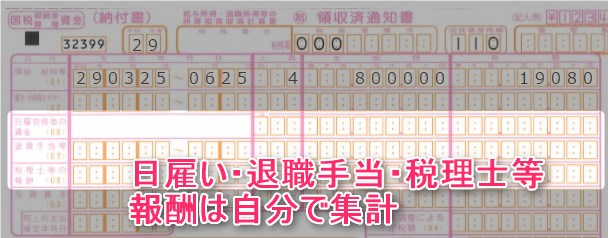

「納特」の場合は、給与・賞与の6ヶ月間の集計が表示されますので、このフォーマットを利用します。(※税理士等の報酬がある場合は、あわてて書き写さず、この記事の先も読んでください)

ちなみに「納特」とは、「源泉所得税の納期の特例」を利用している場合の納付方法で、税務署の承認が必要です。

小さい会社にだけ認められた、6ヶ月に1度の納付でよい制度なので、業務の負担が軽くなります。

ただし、従業員が10人以上の場合は利用できませんので、会社が大きくなったら、毎月納付に切り替えましょう。この場合は、納特ではない「所得税徴収高計算書」の帳票を参照します。

【2】MFクラウド会計の見るべきところ

給与・賞与の源泉所得税については、上記【1】でわかりました。

しかし、MFクラウド給与から出力したフォーマットでは、「日雇いの賃金」「退職手当」「税理士や司法書士等の報酬」は、集計できません。

これらの集計は、帳簿をつけている「MFクラウド会計」で集計された数字を参照します。

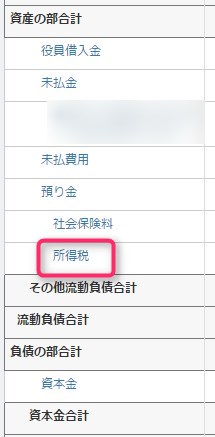

MFクラウド会計のメニューから「会計帳簿」→「残高試算表」を表示します。

貸借対照表の「預り金」の補助科目である「所得税」を確認し、集計日現在の所得税を確認します。この所得税のうち、給与の分は、先ほどのMFクラウド給与で出力したフォーマットで把握できていますので、これ以外の所得税を確認します。

次に、損益計算書の「支払報酬」を確認し、集計日現在の税理士等への支払額を確認します。会社によっては、「支払手数料」などを使っている場合もあるでしょう。

その他、退職手当や日雇いの賃金がある場合も、利用状況に応じて帳簿をチェックしてください。

【3】納付手続き

集計した数字が集まったら、支払額と源泉所得税を比較して、違和感がないかを再チェックします。

チェックOKであれば、納付手続きを行いましょう。ここでは2通りの方法を説明しています。

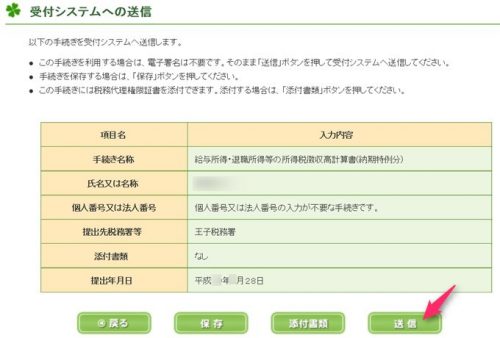

方法1.e-Taxで納付書データを送信し、ペイジー・クレジットカードで納付

方法1は、e-Taxを利用し、電子申告により対応する手続きです。筆者はこちらをおすすめしています。

電子申告(e-Tax)は負担ゼロで利用できますし、クレジットカードやオンラインバンキング(ペイジー)であれば、納付のための外出も不要です。最初は面倒に思われそうですが、一度しくみを整えれば、効率もよくなります。

この納付手続きについて、以前に説明した記事があります。あわせて参照してください。

方法2.納付書に記入して、金融機関で納付

電子申告(e-Tax)に対応する時間がない場合は、紙の納付書を使用しましょう。

これまで集計した数字をもとに、お手持ちの納付書に、集計した数字を記入します。記入後、金融機関や税務署で納付すればOKです。

納付書がない場合は、税務署でもらうこともできます。

まとめ

MFクラウド給与とMFクラウド会計を利用している方向けに、源泉所得税の納付手続きについて参照すべきポイントを説明しました。

基本的な内容であれば、会計事務所に頼まなくても自分で記入できます。MFクラウド利用者向けの簡易マニュアルとしてご利用ください。

電子申告や電子納税など、他の税理士さんがあまり採り上げそうにない、税務の話題をブログに書いています。オンライン対応に特化した税理士です。→事務所HP