2019年10月にせまる消費税率の引き上げ。引き上げと同時に導入される軽減税率は、すべての事業者に影響を与え、帳簿入力が面倒になることをお伝えします。

説明のポイント

- 2019年10月に消費税率を10%に引き上げ、軽減税率も導入される

- 以前の税率8%と軽減税率8%は中身が異なる

- 帳簿の入力が面倒になる

消費税の軽減税率とは?

2019年10月、消費税率が10%に引き上げられる予定です。この記事の執筆時点(2018年4月)で、あと1年半後に迫りました。

税率の引き上げと同時に、消費税において初めての「軽減税率」も導入されます。この軽減税率制度とは、飲食料品と定期購読の新聞を、税率10%から8%に引き下げるというものです。

軽減税率の制度が設けられるのは、増税で生活が苦しくなる低所得層の税負担を抑えるためとされています。

自分の事業に関係があるのか?

軽減税率の対象となる品目は、飲食料品などの一部に限られています。

このため、軽減税率となる飲食料品を販売する事業では、POSレジなどの改修が必要であり、その対応に追われます。

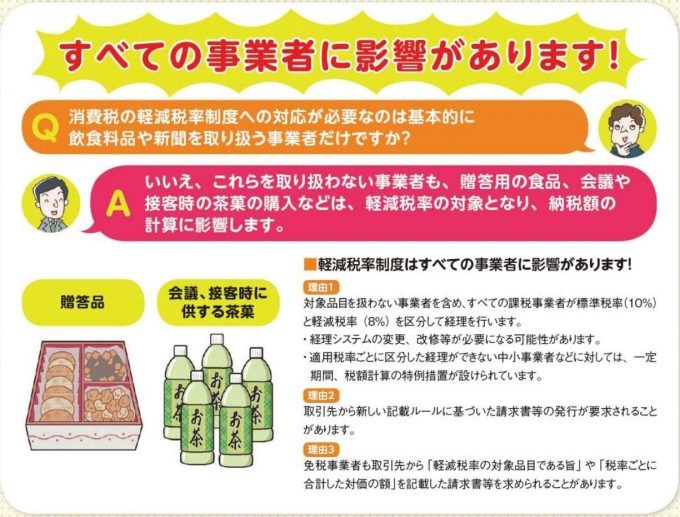

じゃあ、自分の事業は飲食料品を扱っていないので、この軽減税率は関係ないか? というと、実はそうでもありません。

なぜなら、事業において飲食料品などを購入した場合は、それが軽減税率の対象であることを帳簿に記載するからです。

つまり、消費税率の軽減税率は、ほぼすべての事業者に影響します。そして、帳簿の記載は確実に面倒になります。

どんな点が面倒になるのか?

ほぼすべての事業者に影響があると聞くと、心中おだやかではないでしょう。

具体的に見ていきましょう。飲食料品を販売していない、一般的な事業者の例で考えます。

1.通常の10%と軽減税率8%は区分する

先ほど述べたとおり、軽減税率(8%)の対象である物品の購入は、その点を区分して帳簿に記載します。

つまり2019年10月以降は、通常の10%と、軽減税率の8%を分けて帳簿に記載していく必要があるのです。

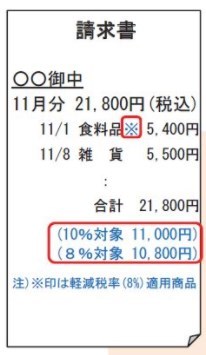

例えば、ボールペンとお茶菓子を同時に買った場合、10%と8%の税率がレシートに混在します。これらは税率が違うため、別々に区分して経理します。

これと似たような事例は、いままでもありました。

例えば、収入印紙と郵便切手を郵便局で同時に購入した場合、「印紙は非課税(租税公課)、切手は8%(通信費)」というように区分して入力していました。

この区分の面倒さが、もっと恐ろしい規模で拡大するわけです。同じ「消耗品費」や「新聞図書費」であっても、税率区分が異なることも普通にありえます。

すべての請求書やレシートに、軽減税率が含まれていないか、入力担当者は神経質にならざるをえません。

2.これまでの「8%」と軽減税率の「8%」は別モノ

増税前の税率「8%」と、新しくできる軽減税率「8%」は、同じ税率であってもその中身は別モノです。

私たちがよくいう「消費税」とは、実は、国税である「消費税」と、地方税である「地方消費税」が一体となったものです。

そして、現行の(国の)消費税率は8%ではありません。正確にいえば「6.3%」です。

これに地方消費税の税率「1.7%」が組み合わさって、総称としての消費税率を「8%」と呼んでいるのです。これは、一般にあまり知られていない「税トリビア」です。

ところが、軽減税率「8%」は、いままでの「8%」とは別モノです。税率の中身が違うのです。

現行の8%と、軽減税率の8%では、国と地方の取り分が0.06%違っています。

- 現行の税率8%:国6.3%+地方1.7%

- 軽減税率8%:国6.24%+地方1.76%

この違いは、消費税の納税計算に影響を与えます。帳簿への入力では、これら2つの「8%」は違いを認識して入力する必要があるのです。(ただし、増税前の税率8%は、ほとんど使う機会はなくなるでしょう)

3.記帳ソフトの税率もややこしくなる

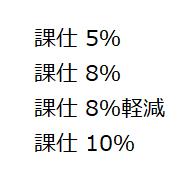

記帳ソフトを操作すればわかりますが、いまのところ、消費税率の違いは「5%、8%」の2つになっています。

これが増税後は「5%、8%、8%軽減、10%」の4つが並ぶことになります。

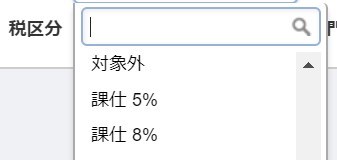

科目コードで消費税率を入力する会計ソフトなら、まだ影響は少ないでしょう。

しかし、タブで消費税率を選択する会計ソフトの場合、項目表示が2倍に増えるため、該当の項目を探すのに一苦労になるでしょう。また、誤入力も増えそうです。

4.面倒だから、ぜんぶ10%にしちゃダメですか?

こうしてみると、軽減税率の経理負担は、確実に増えるといえます。

じゃあ、経理負担をなくすために、飲食料品とかの購入も面倒だからぜんぶ10%で経理しちゃおう! ……ってのは、立場上、口が裂けてもOKとはいえません。

消費税の納税のおさらいですが、事業で納付する消費税とは、「売上の消費税から、仕入・経費に含まれている支払済み消費税を差し引いて、残り差額の消費税を納付する」というしくみです。

このことから、購入した物品に含まれる消費税は、事業で納税する消費税を減少させる効果を持ちます。たくさん買ったものがあるほど、納税する消費税は少なくなります。

本来の税率は10%ですので、もし軽減税率の8%をわざと「10%」にすると、納税額は本来よりも減少します。

自腹を切って納税額が増えるならともかく、納税額が少なくなってしまう結果は、無視できるものではないでしょう。

5.区分が面倒なら、簡易課税制度にする手も

「消費税の区分をいちいち考えるなんて馬鹿らしい」と思う小規模事業者は、「簡易課税制度」を選択する方法もあります。

「簡易課税制度」は、売上をもとに消費税の納税額を決めるという、非常に大ざっぱな方法です。

仕入れに関する消費税を無視して納税額を計算できるので、経理は非常にラクになります。

デメリットは、事業が赤字だったり、大きな先行投資を見込んでいる場合でも、消費税の還付を受けられないことです。これは、売上だけで消費税を決めることの裏返しの作用といえます。

まとめ

消費税の軽減税率が、帳簿の入力に与える影響をお伝えしました。

飲食料品が含まれている取引は、消費税を区分する必要があり、神経質な対応を迫られます。

また、帳簿の入力も確実に面倒になります。

この点は、中小企業庁が発行する消費税率の軽減税率のパンフレットにも、しっかり記載されています。

引用:【PDF】今日から始める消費税軽減税率対策(平成30年3月改訂)(中小企業庁)

政府で軽減税率が検討されたときに、ある大臣が、「軽減税率は面倒くさい、軽減税率の導入を主張しているのは、自分で商売をしたことがない人たちだ」と批判していた記憶があります。

繰り返しますが、軽減税率はすべての事業者に負担をかける制度です。ここで説明したように、経理の負担が増えるのは確実ですが、どれほど負担が増えるのかを計測するのは難しいといえます。

こうした悩ましい点につけこむ形で、事業者に負担を押し付ける悲劇の税制が作り出されていくのでしょう。

電子申告や電子納税など、他の税理士さんがあまり採り上げそうにない、税務の話題をブログに書いています。オンライン対応に特化した税理士です。→事務所HP