2023年10月のインボイス制度(適格請求書等保存方式)導入により、これまでのルールが大幅に変わります。この記事では、請求書等の記載事項が変わる点と、領収書がなくても帳簿の保存だけでOKな場合のルールを確認します。

説明のポイント

- 請求書に消費税額の記載が明確化される

- 消費税の仕入税額控除では、請求書・領収書・レシートの保存がとにかく必要。不要とされる範囲は限定的

- 免税事業者からの仕入でも、経過措置(特例)が一定期間用意される。消費税の入力コードが増える

インボイス制度、何が変わるか?

先日の記事で、2023年10月に導入されるインボイス制度についての概要をお伝えしました。

請求書や領収書には、次の記載が求められます。

- インボイスの登録番号(具体的には「T-法人番号」で記載)

- 税率ごとに合計した税抜または税込の取引価額

- 税率ごとの消費税額と適用税率

発行された請求書等は、受取側の仕入税額控除の要件になるため、発行側でも神経を使います。

ただし、インボイス制度だからといって、請求書等の記載が大きく異なることはなく、おおむね登録番号が追加されるくらいの変化でしょう。

請求書等がなくてもOKな場合がある(2023年9月まで)

さて、ここからが本題です。

請求書等の要件を説明したのは、それが消費税の「仕入税額控除」の根拠となるためでした。

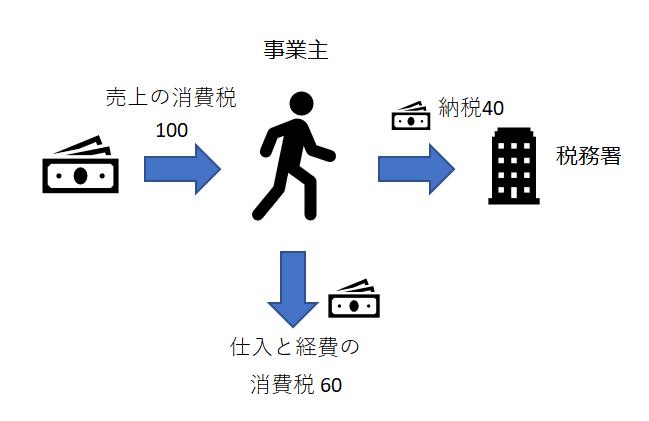

「仕入税額控除」とは、仕入・経費で負担した消費税を、納税する売上の消費税から差し引ける制度をいいます。(例:売上に含まれる消費税100ー仕入税額控除60=納税額40)

仕入税額控除に関するルールとしては、請求書等の保存と、帳簿への記載とその保存がセットで要件とされています。

しかし、3万円未満の経費では、請求書等の保存は要件になっていませんでした。また、「やむを得ない理由」がある場合も帳簿の記載・保存だけで認められるなど、現行のルールは意外とイージーな扱いとなっています。この点は以前の記事でもお伝えしました。

インボイス制度導入後は、厳しい保存要件に(2023年10月以降)

残念な話ですが、2023年10月以降は、こうしたイージーな扱いはほとんど不可となります。

このため、請求書等がなくても仕入税額控除が認められる要件は、つぎの場合に限定されます。

- 公共交通機関である船舶、バス、鉄道による旅客の運送(3万円未満のみ)

- 自動販売機により行われる取引(3万円未満のみ)

- 郵便切手を対価とする郵便サービス(郵便ポストに差し出されたものに限る)

- 従業員等に支給する通常必要と認められる出張旅費、宿泊費、日当、通勤手当等

- 適格簡易請求書の記載要件を満たす入場券等が、使用の際に回収される取引

- 古物営業、質屋、宅地建物取引業を営む者が適格請求書発行事業者でない者から棚卸資産を購入する取引

- 適格請求書発行事業者でない者から再生資源、再生部品(棚卸資産に限る)を購入する取引

- 特定課税仕入れ

※太字は重要なもの。8の「特定課税仕入れ」は、国税庁タックスアンサーNo.6118を参照。

これ以外のケースでは、請求書等(領収書やレシートを含む)の保存がなければ、仕入税額控除は適用不可となります。

もっとわかりやすくいうと?

もっとわかりやすくいいましょう。

現実的に請求書やレシートが入手できない例外的な場合を除いて、なんでもかんでも請求書等の保存が必要です。

請求書等とは、領収書やレシートも含みます。(レシートがあればよく、領収書を追加でもらう必要はない)

現行のルールで存在する「3万円未満は、請求書等の保存は不要」の取扱いは廃止されますし、もし相手が交付してくれなかった場合の「やむを得ない理由」も廃止されます。

2023年10月以降の税務調査では、仕入税額控除の要件がいっそう厳しく見られる可能性も予想され、配慮が必要となるでしょう。

インボイスじゃない請求書等をもらったらどうなるか?

2019年5月、税務研究会のウェブに興味深い記事がアップされました。話をかいつまむと、インボイスではないレシートで経費精算したところ、経理から怒られるという想定事例です。

なぜなら、免税事業者からの仕入はインボイスではなく、消費税10%分の仕入税額控除ができません。同じ価格のものでも、免税事業者からの購入は実質割高になってしまいます。

また、実務も煩雑になります。

免税事業者からの仕入は、消費税の区分において仕入税額控除の「対象外」になるかというと、そうではありません。

免税事業者からの仕入に関する経過措置(特例)が用意されており、2023年10月1日から6年間は、80%~50%の仕入税額控除が受けられます。これは、免税事業者が商売上不利になることを見越した緩和措置とされています。

ということは、経過措置があるから「対象外」の消費税コードを入力してはダメで、「免税事業者からの課税仕入」の消費税コードを入力することになります。

2023年10月以降の消費税コードは、「標準10%」「軽減8%」に加えて、「免税事業者仕入」も追加されます。税率がシンプルにひとつだった時代を懐かしく思うことでしょう。

請求書等なしの場合は、帳簿の記載が厳しいことに注意

交通費など、請求書等の交付が得られない場合は、帳簿の保存だけでOKです。しかし、こうした場合でも、インボイス制度における帳簿の記載要件は厳しいです。

通常の帳簿の記載事項に加えて、

- 請求書等の保存が不要となる「どの取引」に該当しているかの旨

- 取引の相手方の住所または所在地(※公共交通機関、郵便サービス、出張旅費・日当・通勤手当、古物等買い取りの場合は不要)

の記載があわせて必要とされます。

取引内容の記載については、経費精算書や、帳簿の摘要欄にその内容を書くでしょうから、記載がきちんとしているかを確認する必要があるでしょう。(国税庁Q&A問71によれば、記入例として「3万円未満の鉄道料金」「入場券等」となっています)

入場券や自動販売機での購入では「住所」を書く必要があるようにも思われますが、正確な住所を書くことは現実的に不可能ですので、おおまかな場所を示せばよいと考えます。

まとめ

2023年10月のインボイス制度導入により、請求書等と帳簿の保存ルールが大幅に変わるため、その変更点を確認しました。

要点をおさらいすると、次のとおりです。

- 請求書に消費税額の記載が明確化される

- 消費税の仕入税額控除では、請求書・領収書・レシートの保存がとにかく必要。不要とされる範囲はせまくなる

- 免税事業者からの仕入でも、経過措置(特例)が一定期間用意される。消費税の入力コードが増える

長ったらしく話をしましたが、ようは請求書やレシートを全部もらっておく&とっておく、ということです。

電子申告や電子納税など、他の税理士さんがあまり採り上げそうにない、税務の話題をブログに書いています。オンライン対応に特化した税理士です。→事務所HP