令和5年度税制改正で創設された少額特例について、実務への影響を考えます。インボイスの保存が不要とされる便利な特例ですが、気になる点もあります。

説明のポイント

- 少額特例と区分記載請求書の80%・50%の経過措置はどう関係するか

- 少額特例の対象になるかを6年間気にする必要がある。税額計算にも影響する

少額特例とは

従来、3万円未満の課税仕入れについては、請求書等は保存することなく、帳簿のみの保存で仕入税額控除の適用が可能とされていた(参考:国税庁タックスアンサー「No.6496 仕入税額控除をするための帳簿及び請求書等の保存」)ところ、インボイス制度ではこの制度が廃止されます。

このため、中小企業の事務負担が増える懸念から、令和5年度税制改正で「少額特例」が創設されました。

この少額特例は、1万円未満の課税仕入れについて、インボイス(適格請求書等)は保存することなく、帳簿のみの保存で仕入税額控除の適用が可能です。

少額特例の対象となる事業者は、①基準期間の課税売上高が1億円以下、②特定期間の課税売上高が5,000万円以下で、①と②のいずれかを満たせば対象です。

以下、少額特例の気になる点を考えてみます。

1.年商1億円近辺を前後している場合

買い手の視点として、少額特例の対象となる事業者は課税売上高によって決まります。このため、従来の3万円未満の制度とは異なり、すべての事業者が対象となるわけではありません。

年間の課税売上高がだいたい1億円近辺をいったりきたりしている事業者の場合、この少額特例の対象になるかよく確認する必要があります。しかも、この特例は6年間続きます。

基準期間の課税売上高のほかに、特定期間の課税売上高も確認が必要です。

2.区分記載請求書等との関係はどうなるのか

少額特例の対象になった場合、課税仕入れ1万円未満は、インボイスの保存は不要とされます。ということは、少額特例の対象となる少額取引において、取引相手がインボイスを発行してくれるかどうかを気にする必要はなさそうです。

財務省のインボイス解説動画における資料では、インボイスとインボイス以外の書類について「仕分け不要!」という図があります。

出典:日本商工会議所「財務省担当官による「消費税インボイス制度の負担軽減策」および「電子帳簿保存法における電子取引のデータの保存制度の緩和策等」の解説動画の配信について」説明資料

上の図にある「インボイス以外の書類」とは、免税事業者・非登録の課税事業者が発行する区分記載請求書等のことでしょう。

では、この少額特例と、区分記載請求書等に関する80%・50%の経過措置の関係はどうなっているのでしょうか。

平成28年改正法附則53条の2によると、この少額特例が適用される場合においては、区分記載請求書等に関する80%・50%の経過措置は適用しないとされています。

少額特例の対象で、区分記載請求書等の交付も受けている場合について、80%・50%の経過措置の対象にならないとしても、そのまま100%差し引いてよいのか、原則のルールに引きずられて戸惑いを覚えます。

この税額計算については、令和5年3月31日付け官報の政令改正(30年改正令附則第24条の2)によると、施行令46条①六(公共交通機関特例など帳簿保存だけで仕入税額控除ができるもの)のなかに、この少額特例がセットで追加されており、100%差し引けるようです。

ということは、少額取引で区分記載請求書等の交付だけを受けた(=インボイスの保存はない)としても100%差し引けるわけですから、80%・50%の経過措置よりも少額特例のほうが有利です。

上記1のように少額特例になる・ならないが変動する事業者では、区分記載請求書等をどう扱うかという点で、ルールが頻繁に変わる場合があります。

80%・50%の経過措置では、区分記載請求書等の保存が必要とされていますし、帳簿への記載要件もあります。少額特例になったりならなかったりの事業者は、原則のルールを意識して、請求書等の区分もきちんとしたほうがよさそうです。

3.税区分のチェックも必要

会計事務所の視点で見ると、「とにかくインボイスを保存してください。あと、免税事業者からの課税仕入れでも、区分記載請求書等があれば経過措置の対象です」と案内していたつもりが、少額特例が追加されたことで、微妙にややこしくなりました。

少額特例の対象となる事業者において、1万円未満の区分記載請求書等が100%差し引けるということは、これを80%・50%の経過措置とした場合、税額計算上は不利になります。

会計事務所の立場としては、帳簿のチェックにおいて、税区分集計表の経過措置のうちに1万円未満のものが含まれていないか、確認する必要がありそうです。

では、もし少額特例の対象であるものを、80%・50%経過措置の対象として計算した場合はどうなるのでしょうか。

少額特例について帳簿の記載要件はなさそうです。平成28年改正法附則53条の2を読むと、少額の支払いは、もともと少額特例の対象に含まれて、経過措置は適用しないように読めます。ということは、税額計算の誤りとして後日の修正も可能という扱いになるのでしょうか。

4.時限措置である

少額特例が恒久的なものであれば、固定的なルール付けも可能なのでしょうが、6年間の時限措置ということです。

しかも、最後の6年目は、課税期間の途中であっても特例は終了します。改正法附則でも「五年施行日から五年施行日以後六年を経過する日までの間に国内において行う課税仕入れ」と書かれています。

80%・50%の経過措置も同じく、課税期間に関係なく6年間(国税庁「インボイスQ&A」問99)です。2029年10月1日以後は、少額特例も80%・50%経過措置も終了し、インボイスの有無だけで税区分が決まります。

5.(売り手)免税から課税への移行に悩んでいる場合

売り手側の話として、少額特例が追加されたことの影響はあるのでしょうか。

取引あたり1万円未満の売上がメインの場合では、対事業者取引でインボイスの交付ができないとしても相手方も少額特例があるのであれば迷惑はかからないかもしれない…… という、なんだか微妙な判断要素が加わりました。

しかし、買い手側も要件があるとおりで、すべての事業者が対象となるわけではありません。また、取引の相手方(買い手)が少額特例の対象になるかを、売り手側が判別することは難しいです。「インボイス不要なら免税継続でいい」といえるかまでは、わかりません。

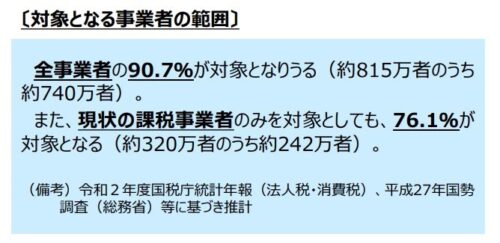

なお、財務省の推計では「全事業者の90.7%が対象になりうる」とされています。

出典:日本商工会議所「財務省担当官による「消費税インボイス制度の負担軽減策」および「電子帳簿保存法における電子取引のデータの保存制度の緩和策等」の解説動画の配信について」説明資料

まとめ

少額特例は事務負担の軽減のためと説明されています。

税理士会が要望していた追加措置といえますし、こうした特例が創設されたことで、小規模事業者にとっても負担軽減につながるのでしょう。

しかし、特例が用意されたということは、その特例を受けるためには要件があり、特例と原則のはざまで気をつける点も追加されたことを意味すると感じました。

電子申告や電子納税など、他の税理士さんがあまり採り上げそうにない、税務の話題をブログに書いています。オンライン対応に特化した税理士です。→事務所HP