2020年2月、国税庁から「年末調整手続の電子化及び年調ソフト等に関するFAQ」という資料が公表されました。すべての中小企業の経理担当者には、ぜひ一読をお願いしたい資料ですが、これを理解するには難しい面もあるため、このページで補足として図解しておくことにします。

説明のポイント

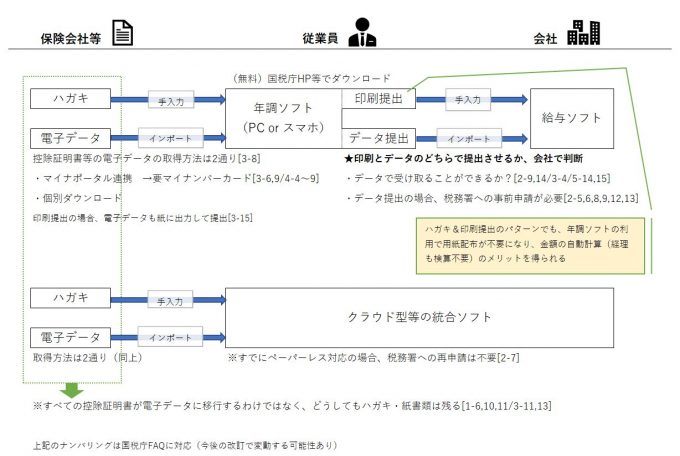

- 国税庁「年末調整手続の電子化及び年調ソフト等に関するFAQ」の図解

- 紙ベースの会社は、みんな年末調整ソフトを導入したほうがよい(デメリットなし)

- 年末調整ソフトからのデータ提出、対応できるかは会社しだい

図解(クリックで拡大)

いきなり図解だけを見ても、理解が難しいので、

- 国税庁FAQを読む →「わかったような、わからないような……」

- この図解を見る

- 図解と照らし合わせながら、国税庁FAQを再読する

という手順で、理解されることをおすすめします。

図解を理解するためのポイント

1.クラウド給与ソフトを使っている場合、年調ソフトは必要か?

クラウド給与ソフトなど、従業員と会社がデータ共有できるソフトを利用している場合、国税庁から提供される「年末調整ソフト」は不要です。

図解でいうと、下側の「クラウド型等の統合ソフト」が該当します。

こちらの場合、給与ソフト側で、年末調整ソフトが持っている機能が同じようにアップデートして提供されるでしょうから、それに従った対応をすればよいはずです。

従業員には、誤解を避けるために、年調ソフトは使わない旨を通知する必要があるでしょう。(独自に情報を収集し、混乱する従業員がいると予想され、その対策です)

2.年調ソフトは導入した方がいいか?

上記1のような統合ソフトではない企業は、現状は紙ベースの対応と想定されますから、結論としてはみんな「年末調整ソフト」を導入した方がよいでしょう。

用紙配布を中止し、ソフト利用を原則にすれば、あとは従業員がソフトで作成・印刷した申告書を受け取り、経理担当は給与ソフトに転記します。

負担軽減の意味では、従業員のほうが楽になるでしょう。経理にとっては、給与ソフトに手入力する負担は変わりませんが、用紙配布の必要がなくなります。

年調ソフトは、パソコン以外にスマホアプリも提供される予定であり、ソフトの難易度も、かなり低いと予想されます。

どうしてもソフトを利用できない従業員にのみ、いままでどおり、記入用紙を配布すればよいでしょう。

3.年調ソフトからのデータ提出は難易度が高いのでは?

上記2で述べたのは、年調ソフトを利用し、従業員が紙で申告書を印刷する流れを想定しています。

これよりもレベルが高い対応をできる会社は、従業員にデータでの提出を認めることも可能です。

ただし、

- 従業員が年調ソフトで出力したデータを、どのように受け取るか?

- 受け取ったデータを、給与計算ソフトでインポートできるか?

- 税務署に忘れず申請をしておく(直前だと間に合わない恐れ)

という点が重要です。

例えば、データ提出を基本として、困難な場合は、紙提出を認めることでも問題ないでしょう。

年末調整ソフトから出力できるデータについては、「年末調整申告書XMLデータ」であることが国税庁ホームページで示されています。

データの受け取りについては、社内LANによる方法が、もっとも負担が少ないデータの受け渡し方法といえます。従業員が出力するデータへの電子署名・暗号化は不要です。

従業員のプライバシーに配慮したデータの受け渡し方法を確保できることが前提ですが、これに対応できるかは、会社のIT化のレベルにもよるでしょう。

社内LANを想定しない場合、FAQ問5-14を見ると、会社が交付したパスワードを用いてファイルを暗号化してもらい、電子メールやUSBメモリで受け渡しができます。

- zip圧縮で暗号化+メール添付(FAQ問2-9 ①イ+②ロ)

- zip圧縮で暗号化+USBメモリ(FAQ問2-9 ①ロ+②ロ)

交付するパスワードの基準について、法令(所得税法施行規則76条の2第2項)を読んでも、具体的なことは書いてありません。

このため、「交付するパスワードをどうするか?」という内部の検討課題が生じます。従業員ごとに個別のパスワードを交付した場合、経理側が受け取った圧縮ファイルに対しての解凍作業が煩雑になります。

そうかといって、従業員全員に同じ4桁のzipパスワードを交付するのでは、暗号化の意味は乏しくなります。法令の要件よりも、会社の情報管理で気をつかう話になりそうです。

パスワード以外の方法として電子署名も可能ですが、マイナンバーカードが必須になるため、難易度が上がります。

年調ソフトのスマホアプリについては、アプリからデータを出力できたとして、その後のファイルにパスワードをかける手間は非常に煩雑です。

この点を考えると、従業員からデータを受け取るためには、データ出力時にマイナンバーカードを用いての電子署名が必要とも考えられます。データの受け渡し方法についても検討が必要でしょう。

4.年調ソフトの紙提出の場合、電子データの証明書は印刷が必要

上記3の補足ですが、従業員がマイナポータル連携などを利用し、電子データの証明書を利用していても、年調ソフトから申告書を印刷して会社に提出する場合、そのメリットは減ってしまいます。

その理由は、紙の申告書を提出する場合、電子データの証明書も「QRコード付き控除証明書」として紙の控除証明書に印刷して、会社に提出する必要があるためです。

電子データを活用することで、保険料の支払額を手入力する必要はなく、負担が軽減されるメリットは変わりありませんが、最終的にデータを紙にする必要があるのは要注意です。

年調ソフトを利用させる場合、「ハガキ」「電子データ」での対応の違いを説明しておかないと、従業員側で混乱が生じることが予想されます。

FAQに具体的な記載はありませんが、マイナポータル連携で入手した控除証明書を印刷する場合、マイナポータルに保管された電子データを手許にダウンロードし、国税庁の「QRコード付証明書等作成システム」するものと予想されます。

5.電子化といっても、紙の資料は残る

「電子化」というイメージが崩れる話ですが、従業員がマイナポータルから保険料控除のデータを取得し、会社もデータ提出に対応した場合でも、ハガキや紙の書類は、どうやっても手続きの中に紛れ込みます。

電子データに対応していない保険・共済や、iDecoの証明書などは、いままでどおりハガキでの対応となります。

まとめ

2020年2月に公表された、国税庁の「年末調整手続の電子化及び年調ソフト等に関するFAQ」という資料をもとに、これを理解しやすくする図解を作成しました。

FAQでもかなり理解しやすくなっていると思われますが、問がどのフローに対応しているかがわかりづらいように感じたので、図解を作成しました。

まだ不透明な部分もあるため、少し曖昧な書き方をしているところもありますが、今後のFAQで反映された場合は更新します。

当ブログでは、2017年に話が出た当時からこのテーマを追いかけてきましたが、いよいよ形になったと考えると感慨深いものがあります。

このFAQは、2020年2月時点のものであり、年末が近づくにつれてアップデートが予想されます。この場合、国税庁FAQの問の番号も変動するため、この記事が古い場合にご注意ください。

国税庁ホームページへのリンク集

電子申告や電子納税など、他の税理士さんがあまり採り上げそうにない、税務の話題をブログに書いています。オンライン対応に特化した税理士です。→事務所HP