給与の支給にあたって従業員から提出される「給与所得者の扶養控除等申告書」には、押印が必要です。この押印が不足している場合、申告書は無効とされるのか?という、きわどい部分を考察します。

前回の記事からの続きです。

説明のポイント

- 記名(プレプリント)の扶養控除等申告書に押印がない場合、提出状況が問われることに。2020年10月から提供される年末調整ソフトではこのような事態がありうる

- 規制改革推進会議は、源泉徴収業務における押印に本人確認の意味が乏しいとして、廃止を迫っている

記名かつ押印不足の場合は?

システムから出力した「プレプリント」の扶養控除等申告書を従業員に配布している場合、押印が不足していると、どのように扱われるでしょうか?

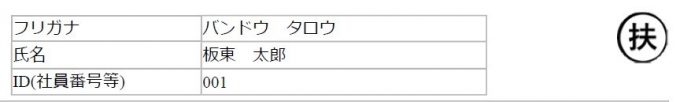

「プレプリント」とは、会社名や従業員の氏名・住所が扶養控除等申告書に印刷されているものです。

従業員は、あらかじめ印刷されている情報を確認し、これに不足情報を手書きで追記して、会社に提出します。

扶養控除等申告書の名前欄は、すでに記名されていますので、押印だけをします。

記名で押印不足の場合、本人が提出した状況確認の点で、微妙といえます。

あわせて提出した保険料控除申告書に押印がある場合や、新しい情報を手書きで書き足した場合は、「本人が記入して提出した」と確認しやすい状況が整っています。

これに比べ、若手のアルバイト従業員などの場合、扶養控除等申告書1枚に押印だけで終わりということもあります。この押印が欠ければ、本人提出の確認はしづらくなります。

しかし、その状況は総合的に判断されるでしょうから、他の従業員できちんと押印されているのであれば、単に1枚押印が欠けた程度では無効の恐れは低いと考えられます。

記名+押印不足が気になるのは、年末調整ソフトの書面印刷があるから

以前の記事で、2020年10月から提供される「年末調整ソフト」では、扶養控除等申告書を作成して書面印刷した扶養控除等申告書に、押印欄が用意されていないことを指摘しました。

年末調整ソフトで作成して出力した扶養控除等申告書は、「プレプリント」の状態です。

押印欄がない点について、国税庁から解説は現在のところありません。しかし、現時点では押印が必要と考えるべきでしょう。

押印が欠けた場合の判断は微妙ですが、本人が提出していることが明らかであれば、無効とは判断されることはないでしょう。

税務署の処理でも、本人提出がわかっていれば押印不要で受理している

2020年6月、内閣府規制改革推進室が公表した資料に、興味深い回答が載っていました。

この資料によると、役所の書面で押印廃止を目指す流れのなかで、財務省が国税に関する押印について回答した内容が見られます。

これによると、

法令上、税務書類には押印がなければならないこととされており、押印がない場合、納税者等に押印を求めることとしているが、押印がない税務書類であっても受け付けは行っている。

と述べています。

税務書類に押印が必要なのは、前回の記事のとおり、国税通則法に要件があるからです。

しかし、実際には「押印が不足していても受付する」と財務省が公式に明言した点は、注目に値するでしょう。

例えば、確定申告の時期を考えても、押印が空欄であっても窓口では受付しているはずです。

確定申告では、納税者本人が直接窓口に来ており、本人しか持ち得ない源泉徴収票などを持参しており、本人確認できています。

そんな納税者が多数殺到しているのに、押印不足というだけで申告書を突き返すことは、考えづらい対応です。

「押印なしでも受付」という財務省回答は、平成27年4月1日裁決の法令解釈とも一致する対応といえます。

また、押印による本人確認制度が、すでに崩れていることを感じさせるものでもあります。

規制改革推進会議による押印原則批判

前述の財務省回答は、もともと規制改革推進会議による再検討の依頼(2020年5月)によるものでした。

その再検討の依頼がどのようなものだったのかを見てみると、

【緊急対応】

・・・継続的に提出を受け付けている場合や、本人確認書類を別途求めている場合には、押印を求める必要は低い。源泉徴収業務に関して、雇用者と従業員は継続的関係にあり、押印による本人確認の必要性は低い。【制度的対応】

・・・押印については、源泉徴収業務における従業員等による押印も含め、廃止する方向で検討する。

と述べています。

「源泉徴収業務」とは、扶養控除等申告書などの作成・提出を中心としたものと考えてよいでしょう。そして、規制改革推進会議では、こうした年末調整書類について押印の必要性は低いと判断しています。

その理由は、会社と従業員は、お互いに身分のハッキリした継続的な関係であり、押印で本人確認をする意味は乏しいからです。

しかし、前述のとおり財務省回答(2020年6月)では、この点についての言及はありませんでした。

まとめ

ここまで、「給与所得の扶養控除等申告書」など、年末調整書類に対する押印の必要性について確認しました。

現時点では、国税通則法に要件があるため、押印は必要とされています。

しかし、押印が不足していても、即座に無効にされることはなく、本人が提出していることが明らかであれば、申告書は有効と判断されます。

記名の場合は、こうした本人確認が難しくなりがちなので、押印をした方が無難です。

しかし、2020年10月に提供される「年末調整ソフト」では、押印欄がないことから、記名なのに押印が欠けやすくなる事態が予想されます。

また、規制改革推進会議では、テレワーク推進の観点から、税務書類についても押印の削減を主張しており、とくに源泉徴収業務に関しては本人確認による押印の意味が乏しいことから、廃止を厳しくせまっています。

押印による本人確認の必然性が薄れている現状を考えれば、押印が欠けても直ちに扶養控除等申告書が無効とされることはないでしょう。

法令の要件が存在する以上は、現時点では扶養控除等申告書に押印は必要といわざるをえませんが、近いうちに制度に変更がありうるとも予想されます。

電子申告や電子納税など、他の税理士さんがあまり採り上げそうにない、税務の話題をブログに書いています。オンライン対応に特化した税理士です。→事務所HP