毎度おなじみの中小企業投資促進税制ですが、ソフトウェアの適用ってなんだか忘れやすそう…… という話です。

最近は電子申告・電子納税の話が続いてきたので、今回は別の話です。

説明のポイント

- 中小企業投資促進税制は、おもに機械装置とソフトウェアが対象。ソフトウェアは70万円以上が対象

- 適用を忘れそうになる理由は、なじみが少ない場合があることと、無形固定資産に区分されることが原因か……?

中小企業投資促進税制とは

中小企業投資促進税制(中小企業者等が機械等を取得した場合の特別償却又は税額控除)といえば、申告時に明細書を添付すればいいので、適用しやすいイメージのある税制です。

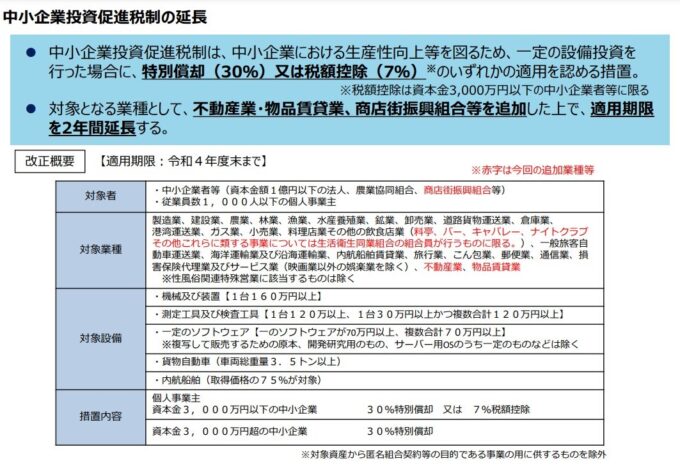

【現行の中小企業投資促進税制(令和4年度末まで)】

引用:中小企業庁「中小企業投資促進税制の概要(令和3年3月31日)」

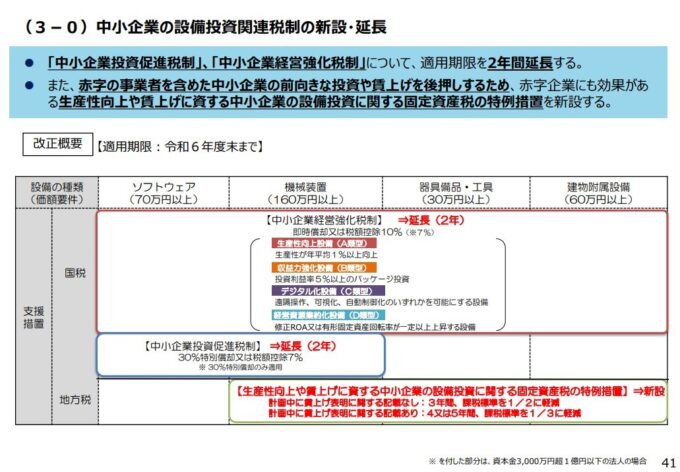

直近の令和5年度改正でも税制は延長されています。適用関係のマップを引用しておきます。

【令和5年度改正】

引用:経済産業省「令和5年度(2023年度)経済産業関係 税制改正について」

この税制で対象となる資産のうち、この記事で扱うのは「ソフトウェア」です。

ソフトウェアが中小企業投資促進税制において対象に含まれたのは、平成18年度(2006年度)改正とされています(参考:『平成18年度税制改正の解説』P.116)。

追加された当時から、適用対象額は70万円以上とされていましたので、金額要件としては過去から変化はありません。

適用を忘れそうになる理由は……?

先日、ブログ筆者が以前に会計事務所に勤務していたときの先輩と会話をした際に、指摘されたことですが、中小企業投資促進税制のソフトウェアは適用を忘れやすいのでは、という話がありました。

そう言われてみると、確かにそのような気がします。せっかくなので理由を考えてみました。

1.ソフトウェア自体になじみが少ない

積極的にIT投資を行っている場合はともかくとして、ある時期に突然、ソフトウェアが資産に計上された場合には、ソフトウェアへの税制適用になじみが少ないことから適用を忘れやすい可能性があるのかもしれません。

2.無形固定資産の区分なので忘れやすい

ソフトウェアが計上されるのは、無形固定資産の区分です。感覚的に減価償却資産を「有形固定資産」で把握していると、無形固定資産が無意識的にもれやすい、という可能性もあります。上記1と複合的にあわさることも要因になりそうです。

3.資産が物体ではないので忘れやすい

上記2と似たような話ですが、資産が物体として存在する場合は、資産管理上忘れることはあまりないでしょう。これに比べて、ソフトウェアは目に見えないので、パッケージや記録媒体があったとしても、物体としては意識しづらいものといえます。資産台帳を意識しないと、適用を忘れやすい可能性がありそうです。

4.100万円未満でも対象になる点も忘れやすい

機械装置は160万円以上が要件ですが、ソフトウェアは70万円以上から適用対象とされています。金額的なラインとしては100万円を超えると、さすがに桁が変わることや、消費税でも調整対象固定資産になりますので、「なにか適用があるか、注意しておくか……」という意識が芽生えそうですが、ソフトウェアへの税制適用は70万円以上から対象ですので、金額的にも要注意といえます。

まとめ

中小企業投資促進税制において、ソフトウェアの適用が忘れやすそうなので注意しよう、という話でした。

有形固定資産に比べると、あまり縁のない無形固定資産に区分されることが、微妙に意識の対象外になりやすいのでは……という気がします。

チェックリストでも「ソフトウェアの新規取得がある場合は適用を確認したか」などと、ソフトウェアも意識したチェックのほうがいいかもしれません。(「税制の適用を確認したか」という聞き方だと、ソフトウェアがそもそも意識外になっている場合には適用忘れを防げない)

中小企業投資促進税制とソフトウェアについては、別の話もありますので、次回の更新でも触れてみます。

電子申告や電子納税など、他の税理士さんがあまり採り上げそうにない、税務の話題をブログに書いています。オンライン対応に特化した税理士です。→事務所HP