平成30年度税制改正により、個人事業主の青色申告特別控除が変更されることになりました。この点について、FAQ形式で説明します。

説明のポイント

- 個人事業主向けに、税制改正による青色申告特別控除の改正を説明

- 電子申告をするにはどうしたらいいのか

税制改正を理解するためのFAQ

Q1.青色申告特別控除が減るって本当ですか?

青色申告特別控除が減るのは、本当です。この改正は、平成32年分(2020年)から実施されます。

平成30年度の税制改正により、平成32年分からの青色申告特別控除を現在の65万円から、55万円に引き下げることになりました。

これだけ見ると、「損するじゃないか!」とプンスカ怒りそうな話ですが、話にはまだ続きがあります。

それは、基礎控除を現行の38万円から、48万円に引き上げることも同時に決まった、ということです。減ったものがあり、増えたものがある……どういうことなのでしょう?

図表で理解しましょう。

ある個人事業主のケースとして、売上865万円、経費が200万円だったとします。いまのところは、青色控除65万円を加味して、事業所得は600万円(=865-200-65)になります。

それが、税制改正で事業所得は610円に増えます。これは、青色控除が10万円減って55万円になるからです。

たしかに青色控除は10万円減りますが、基礎控除が10万円増えるので、改正前も改正後も、課税される所得は同じ(つまり、税金の負担も同じ)になります。

Q2.改正後も税金の負担が同じなら、気にすることはないのですか?

税金が変わらない、ということで一安心ですね。では、この改正は気にしなくていいのかというと、そうでもありません。

なぜなら、電子申告をしているひとと、電子申告をしていないひとで、青色申告特別控除の金額に差がつくことになったためです。

これも、今回の税制改正で決められた新しい制度です。具体的には、次のようになります。

- 電子申告をしている ……青色申告特別控除 65万円

- 電子申告をしていない ……青色申告特別控除 55万円

電子申告をしていれば、青色申告特別控除が10万円上乗せされて「65万円」になります。

つまり、基礎控除が10万円増えて、青色申告特別控除も65万円になるので、トータルとしては税制改正で得をする話(つまり、減税)になります。

Q3.電子申告をすると、青色申告特別控除が増える……どれぐらい得するのですか?

青色申告特別控除が10万円が増えるということは、これに税率をかけた金額が、減税になります。

仮に所得税の税率が20%の場合、住民税10%と合わせて、税負担は30%です。

10万円×30%=3万円お得 ……ということになります。

Q4.やっぱり、電子申告はしたほうがいいのですか?

電子申告によるインセンティブが発表されてから、がぜん、電子申告への関心が高まったようです。

それはそのとおりの話で、国税庁が電子申告をしてほしいから、Q2・Q3で紹介したような、差をつけたインセンティブの制度ができたわけです。

紙の申告書を提出しているひとは、平成32年(2020年)までに電子申告ができる準備を整えましょう。

平成32年分の確定申告は、平成33年(2021年)3月15日申告期限です。

Q5.電子申告を始めるにはどうすればいいのですか?

電子申告を始めるのは難しくありません。次のものを用意してください。入手方法は次のQ6~Q7で説明します。

- マイナンバーカード

- ICカードリーダー(または、マイナンバーカードの読み取りに対応したAndroidスマートフォン)

Q6.マイナンバーカードはどうやって入手できますか?

マイナンバーカードは、お住まいの市区町村の役所で入手できます。無料で発行してもらえます。

マイナンバーカードを取得していない場合は、手もとに、下の画像(左側)の「通知カード」があるはずです。

そして、入手するのは右側のマイナンバーカード(別名:個人番号カード)です。

入手方法は、政府が運営する「マイナンバーカード総合サイト」がわかりやすいです。交付申請のページを読みましょう。

申請するには、通知カードに付属している「個人番号カード交付申請書」がセットで必要です。よくわからない場合や、紛失した場合は、市区町村に再発行をお願いしましょう。

Q7.ICカードリーダーは何を買えばいいですか?

マイナンバーカードには、ICチップが埋め込まれています。そのICを読み取るためのカードリーダーが必要です。

ソニー製を買っておけばよいでしょう。3,000円程度です。

ただし、2016年末からマイナンバーカードの読み取りに対応したAndroidスマートフォンも販売され始めています。

このスマートフォンを利用すれば、ICカードリーダーは不要です。どのスマートフォンが対応しているかは、「公的個人認証サービスポータルサイト」のFAQを参照してください。

Q8.両方そろいました! どうすればいいですか?

Q5で紹介したマイナンバーカードとICカードリーダー(または対応スマートフォン)が両方そろったとしましょう。

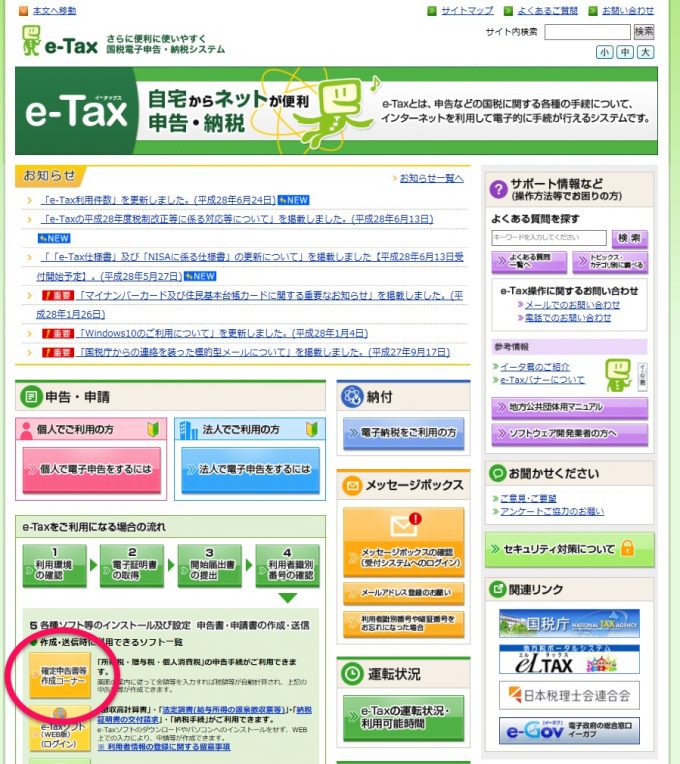

あとは、国税庁のe-Taxホームページで、「確定申告書等作成コーナー」を利用すればよいでしょう。

「確定申告書等作成コーナー」は無料で利用できる、申告書作成ソフトです。

パソコンを使って、確定申告書をらくに作成できます。これを一度使うと、紙に手書きするのが嫌になるほどに便利です。

なお、執筆時現在の2018年では、e-Taxを利用する前に「利用者識別番号」の取得が必要です。これは、e-Taxの利用IDのようなものです。(確定申告書等作成コーナーでe-Taxを選択すると、取得の案内が表示されます)

これが2019年1月からは、マイナンバーカードがあれば「利用者識別番号」は取得作業不要で、マイナンバーカードだけでログインできるようになるとされています。

これから電子申告に挑戦するひとは、2019年1月を待ってもよいでしょう。

Q9.マイナンバーカードがなくても電子申告できるって聞いたんですが

「確定申告でマイナンバーカードは不要になる、というニュースを聞いた」という声が、一部にあるようです。

これは「50%正解」の話で、あとの50%は、一部に誤解が混じっています。

たしかに、2019年1月からは、マイナンバーカードやカードリーダーを用意しなくてもIDとパスワードだけで電子申告できる制度が実施されます。(ID・パスワード方式)

ただし、この方法はあくまで暫定的な措置です。マイナンバーカードが普及した場合は、この制度が終了する可能性もあるとされています。(参考:国税庁の発表)

つまり、マイナンバーカードが不要になって電子申告ができるようになったというのは、あくまで一時的な対応なのです。

話をまとめると、Q6とQ7で紹介した、マイナンバーカードを使う方法が正式です。やはり、マイナンバーカードとICカードリーダーは買っておいたほうがいいでしょう。

マイナンバーカードがあれば、電子申告だけじゃなく、行政手続きに必要なマイナポータルも使えるようになります。

「マイナンバーカードは死んでも取得するつもりはないぞ」という鋼鉄の意思をもつ方は、税務署に行って「ID・パスワード方式」を申請することで、そのIDを使って電子申告をすることが可能です。

ただし、税務署に行って申請する手間を考えれば、マイナンバーカードを取得してしまったほうがいいのでは……と考えられます。

マイナンバーカードを利用するには、カードリーダーの購入費用の負担があります。このあたりは個人の金銭感覚なので、もはやなんともいえませんが……。

「ID・パスワード方式」の利用は、国税庁から出ているチラシを参照して下さい。

引用:【PDF】(個人の方へ)平成31年1月からe-Taxの利用手続がより便利になります(国税庁)

Q10.スマホで決算書の提出による電子申告はできますか?

この記事の執筆時点(2018年)では、スマホで電子申告(e-Tax)で決算書の提出はできません。

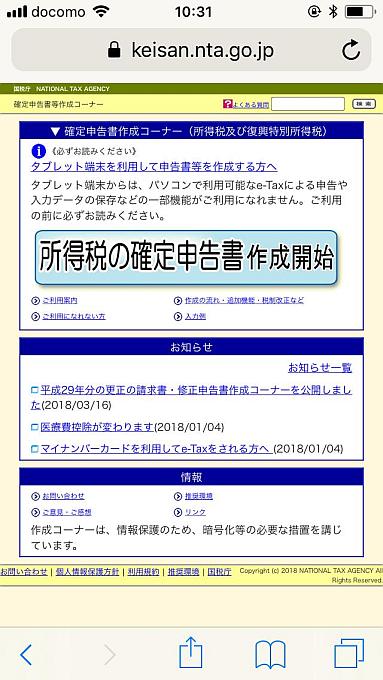

下の画像のように、国税庁の「確定申告書等作成コーナー」は、スマホで利用できますし、2019年からもスマホでの確定申告の利便性が図れる予定です。

ただし、これはあくまで確定申告書の話であり、個人事業主が作成する決算書は含まれていません。

もともと入力する箇所の多い個人事業主は、スマートフォンよりもパソコンを使ったほうが早いとも考えられます。

Q.11 青色の10万控除ですが、関係ありますか?

10万円の青色申告特別控除の場合、今回の改正では変化はなく、電子申告の有無は控除額に影響しません。

まとめ

これから電子申告を始める個人事業主やフリーランスのために、なるべく初心者目線のFAQを作成しました。

電子申告は、紙の印刷が不要で、郵送もしなくていいので、とても楽です。おまけに、10万円の上乗せインセンティブまで実施されるようになりますので、やらない手はありません。

改正後の対応が実施されるのは、2020年分の確定申告からで、その申告期限は2021年3月です。

東京オリンピックが終わったあとの話をされても、2018年3月現在では、まだイメージがわかないかもしれませんね。

電子申告や電子納税など、他の税理士さんがあまり採り上げそうにない、税務の話題をブログに書いています。オンライン対応に特化した税理士です。→事務所HP