従業員が会社に提出する扶養控除等申告書に、障害者控除などの情報を記入したくないという問題を採り上げます。自分の個人情報を記入すると、その情報が会社内に広がることを懸念する事情があるようです。

説明のポイント

- 所得控除を受けるには、扶養控除等申告書に個人情報を記入する必要がある

- 記入をしないと、税負担は増加する

扶養控除等申告書とは何か?

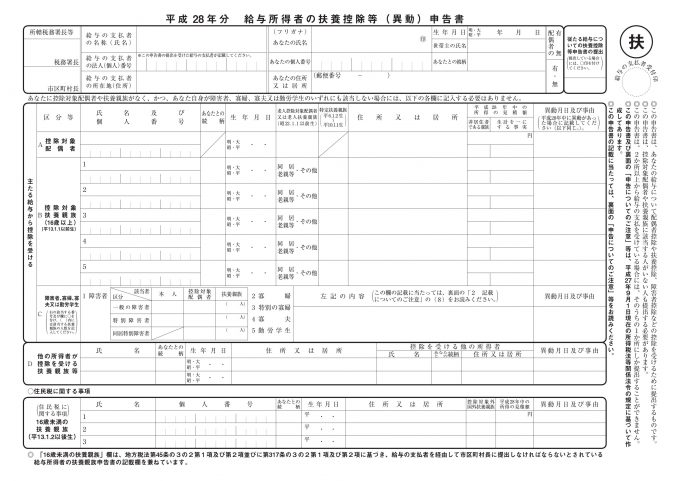

扶養控除等申告書とは、「給与の支払を受ける人(給与所得者)が、その給与について配偶者控除や扶養控除、障害者控除などの控除を受けるために行う手続」をいいます。

▲給与所得者の扶養控除等申告書(平成28年分)

この手続きで所得控除を受けるためには、自分の会社に、自分や家族の個人情報を提出する必要があります。

なぜこの書類を提出する必要があるかというと、会社内で従業員の税金の精算を行っているためです。

「税金って税務署で処理するんじゃないの?」と思われるかもしれませんが、会社に勤める人の税金は、会社内で税金の精算を行っており、そこで精算が終了します。この手続きを「年末調整」と呼んでいます。

年末調整をするために個人情報が必要なので、会社は扶養控除等申告書という書類を従業員から集めているわけです。

障害者控除の適用をあきらめる?

まれに相談をお受けするのが、障害者控除をどうするかという悩みです。

その事情とは、「障害者手帳をもっているが職場に知られたくないので、扶養控除等申告書に障害者控除を記入したくない」というものです。

この場合、記入は義務ではありません。しかし、障害者控除の適用をあきらめると、適用を受けた場合よりも所得税が多く課税されます。また、翌年度の住民税も高くなります。

▲扶養控除等申告書の障害者控除の記入欄

いくら高くなるのか?

控除の適用をあきらめた場合の影響を考えます。

障害者控除の所得控除額は、一般のもので所得税は27万円、住民税は26万円です。

所得税は、「所得」の違いによって税率が変動しますが、仮に税率20%とすると、

- 所得税 …… 控除額27万円×税率20%=54,000円

- 住民税 …… 控除額26万円×税率10%=26,000円

- 1+2=80,000円の税負担が増加

という影響が生じます。(住民税の税率は所得に関係なく10%で固定)

扶養控除等申告書に記入せず、自分で確定申告した場合は?

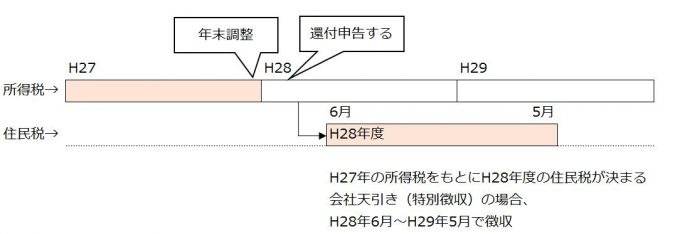

年末調整で障害者控除の適用を受けなくても、その後で自分で還付申告(還付を受ける確定申告のこと)をして税金の還付を受けることができます。

この場合、障害者控除の適用を受けた情報は、翌年度の住民税にも反映されます。

▲所得税と住民税の課税スケジュール

住民税の特別徴収でわかってしまう場合も

会社に勤務している場合、住民税は「特別徴収」によって、給与から天引きされることが一般的です。

住民税は、従業員が自分で納めるわけではなく、会社が徴収して納付するわけです。

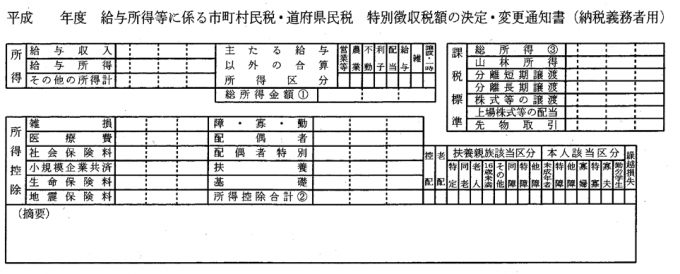

会社からすると、いくら天引きするのかを知っておく必要があります。このため、市区町村は毎年5月頃に、天引きするための通知書を会社に送付します。

そして、その確認用の通知書は、会社を経由して従業員本人に手渡しされます。

▲従業員に手渡しされる住民税の特別徴収の通知書(左側部分)

この税額通知書を見れば、従業員の個人情報が丸わかりです。

このため、通知書をよく確認している会社では、障害者控除の適用を受けた情報を見る可能性もあります。

参考:副業の「会社バレ」の恐れは、今後なくなるかもしれない(当サイト、2016年10月19日)

住民税なんて給与から天引きされていないけど?

住民税が会社の給与から天引きされていない(特別徴収が実施されていない)人もいるでしょう。この特別徴収の有無は、会社の状況によって異なります。

会社から天引きされていない場合は、従業員が自分で住民税を納付しているはずです。

ただし最近は、地方公共団体からの要請で、給与からの天引きが強化されています。(→【PDF】「個人住民税の特別徴収推進に関する九都県市共同アピール」)

いまは会社で住民税の天引きがなくても、いずれ天引きが始まる可能性もあります。

適用はあきらめるしかないのか?

会社にわかってしまうなら、障害者控除の適用は、あきらめるしかないのでしょうか?

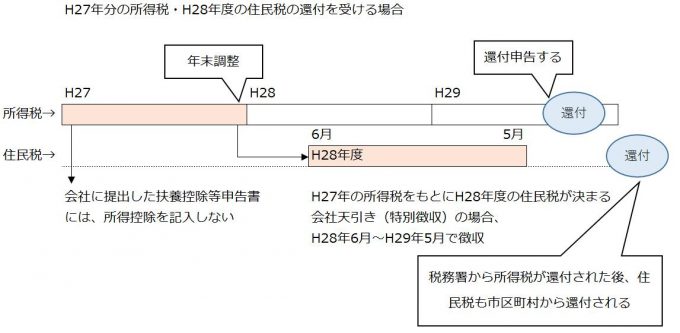

考えられる対応として、翌年度の住民税の徴収が終わった後で、還付申告を受けるという方法が思い浮かびます。

例えば、平成27年分の障害者控除は、平成28年度の住民税の特別徴収が終わる平成29年5月を待ってから、税務署に還付申告をするというものです。

図で表すと、次のとおりです。

いったんは多めの所得税、住民税を支払いますが、あとで正しい内容に修正してもらい、税金を還付してもらうということです。

住民税の納付が終わった後であれば、その後の還付申告では会社をはさむことはなく、市区町村との直接のやりとりになります。

また、なぜ平成29年5月までに還付申告をしないのかというと、その還付申告によって、住民税の変更通知が会社に送付される可能性があり、これを避けるためです。

還付申告の手順は?

手順ですが、税務署に所得税の還付申告をするだけでOKです。

市区町村に住民税の還付申告をする必要はありません。少し時間はかかりますが、税務署で受け付けた還付申告の内容はそのまま市区町村に転送され、住民税を還付する通知が届くはずです。

還付申告の方法は、自分で確定申告書を記入して税務署に提出します。確定申告書はインターネットでも作成できます(→「確定申告書等作成コーナー」で検索)。どうしてもよくわからない場合は、税務署に相談してみてください。

なお、還付申告の期限は5年とされています(例:上記の図でいえば、平成27年分は、平成28年1月1日から5年の間に申告する)。

なぜこのような問題があるのか?

個人と税務署(国)の関係に、会社を含めていることがこの問題を生み出しています。

本来は税務署が行うべき税金精算の手続き(年末調整)を、会社に代行をさせている事情があります。会社は計算を代行するため、従業員の個人情報を収集する義務も背負うわけです。

もちろん、会社に提出した個人情報が社内で広まるということは、管理体制に問題のある話でしょう。

まとめ

どうしても会社に情報が広まるリスクを避けたいならば、いったんは控除の適用を見送って、住民税の徴収が終わった段階で還付申告をするという方法が考えられます。

税金はきちんと還付されますが、情報の広まるリスクについて確実という保証はありません。

なお、この説明では、障害者控除を例として書きました。例えば、HIV(エイズ)などの病気を抱えている方が思い浮かびます。

その他にも、外国人と結婚した方が会社から詮索されたくないので、配偶者控除や扶養控除の適用をあきらめたという話も耳にしたことがあります。税から語り始めた話ですが、大枠では会社における人権という話になると考えます。

所得控除の適用をあきらめている人がどれぐらいいるのか、その実態は寡聞にしてわかりません。

電子申告や電子納税など、他の税理士さんがあまり採り上げそうにない、税務の話題をブログに書いています。オンライン対応に特化した税理士です。→事務所HP