フリーランス(個人事業主)の視点から、確定申告と支払調書の関係について説明します。

説明のポイント

- 支払調書は、確定申告に必須の資料ではない

- 会社側も、支払調書を交付する義務はない

- マイナンバー制度の影響で、今後は支払調書の交付を断られる可能性がある

支払調書の発行を会社に依頼する?

個人事業主が確定申告をする場合、その収入の集計用資料として支払調書を使うケースがあります。

このため、見よう見まねで確定申告を始めた個人事業主は、確定申告において支払調書の収集が義務であると思い込んでいるケースが少なからずあります。

また、フリーランス向けの確定申告の本においても、支払調書の収集をまるで必須の義務のように説明するものが散見されます。

ここでは、その誤解を解きほぐす説明をします。

支払調書に対する誤解

誤解1

支払調書とは、「支払った報酬の集計を、会社が税務署に対して報告するもの」です。

別の言葉でいいなおしますと、支払調書は会社にとっての税務署への報告書類です。よって、支払調書とは本来、個人事業主に渡すための書類ではありません。

しかし、多くの会社では、この支払調書を「会社から個人事業主への支払通知書」として代用している事情がありました。

税務署向けの書類を支払相手への通知用として使ったことが、いつのまにか「支払調書は確定申告に必要な書類」という誤解を招いたものと考えられます。

なぜそのような慣習が生じたのかについてですが、税務署に渡したついでに、同じ書類をそのまま送れば、事務が楽だという事情もあったでしょう。

また、税務署に収入を報告したことについて、相手方への情報伝達の意味もあったかもしれません。

誤解2

誤解を招いたのは、このほかにも理由がありそうです。

会社に勤めている場合、「給与所得の源泉徴収票」という書類が年末調整後に手渡されます。この源泉徴収票は法律上、会社が従業員に必ず手渡すべき書類とされています。

源泉徴収票と支払調書は、以前は同じサイズのA6型でした。

書類の雰囲気も似ていることが、「支払調書は源泉徴収票と同じで必須の書類」という混同を招きやすいと考えます。

なお、給与所得の源泉徴収票は、平成28年分からサイズがA5型に変更されました。

マイナンバー制度による支払調書への影響

今年(2016年)1月から、マイナンバー制度が始まりました。

これにともない、税務署に提出する書類には、マイナンバーを記載することになります。

支払調書も税務署へ提出する書類であるため、やはり影響を受けています。国税庁のマイナンバー FAQから転載します。

Q3-1 報酬、料金、契約金及び賞金の支払調書の写しを、本人に交付する場合には、マイナンバー(個人番号)及び法人番号を当該調書に記載してもよいですか。

(答)

報酬、料金、契約金及び賞金の支払調書は、所得税法上、本人に交付する義務がないため、報酬等の支払調書の写しを本人に交付する場合には、番号法上の特定個人情報の提供制限を受けることとなることから、マイナンバー(個人番号)を記載することはできません。

このFAQは会社を対象としたもので、この文章の「本人」とは支払調書の交付相手にあたる個人事業主などの個人です。

つまり、このFAQが意味するところは、

- 支払調書を個人事業主に交付することは法律上の義務ではない

- 交付するとしても、支払調書にマイナンバーを記載することはできない

ということです。マイナンバーが印刷されたままの支払調書を、個人事業主にはそのまま渡せません。

このため、会社にとっては、税務署に提出するついでに、同じ支払調書を個人事業主にもそのまま渡しておこう、という対応ができなくなっています。

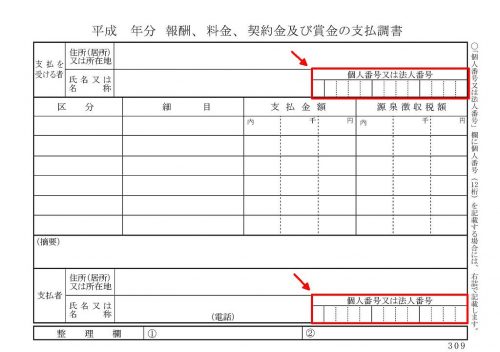

下の画像は、平成28年分からの「報酬、料金、契約金及び賞金の支払調書」。マイナンバーの欄が増えています。様式のサイズに変更はなく、A6型のままです。

確定申告はどのようにすべきか

個人事業主は、自分で行った事業の報酬を自分で集計して、確定申告します。

そして支払調書は、その確認用の書類として補足的に用いるものですから、本来は別になくても構わないレベルのものです。

さきほど述べたとおり、マイナンバー制度の影響を受けて、これまで支払調書を手渡してくれた会社も今後は支払調書を交付しない可能性も予想されます。

なお、請求書を送付している会社に対して支払調書の発行を求めると、「知識が不足している個人事業主」「収入の計算をきちんと行っていない」という印象を会社に与えます。注意しましょう。

支払調書がないと困るケースは?

ただし、支払調書の受取を全否定するものではありません。

先ほども述べたとおり、支払調書は「支払通知書」の代わりに用いられていた、と述べました。

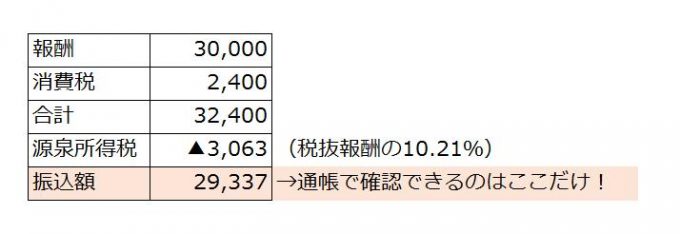

報酬のなかには、個人事業主が請求書を出すことなく、支払を受ける場合があります。その場合、通帳に入金額があっても、その金額が「報酬額」と一致するかはわかりません。

なぜなら、源泉所得税が天引きされている可能性もあるからです。

請求書を出しておらず、振込額がキリの悪い数字になっている場合は、報酬を支払った会社への確認が必要でしょう。

ただし、必ずしも「支払調書を発行して!」とお願いする必要はありません。報酬額と源泉所得税の内訳を教えてもらえば、確定申告の作業としてはそれで十分です。

支払調書は、証拠として残す義務はないからです。(あったほうがより証拠力は高いかもしれませんが)

源泉徴収の対象となる報酬

ちなみに、すべての報酬が源泉所得税を天引きされるわけではありません。

所得税法において定められた業種に該当する場合は、源泉所得税を差し引かれます。

源泉所得税の天引きは会社が行うものですが、自分の業種が対象であるか知っておくことも重要でしょう。

以下の説明は、会社の経理向けの内容ですが、個人事業主でも参考になります。

まとめ

個人事業主の視点に立って、支払調書と確定申告の関係についてまとめました。

支払調書については、マイナンバー制度の影響もあって、今後は発行されない可能性もあります。確定申告の際に焦ることのないよう、対応をしておきましょう。

電子申告や電子納税など、他の税理士さんがあまり採り上げそうにない、税務の話題をブログに書いています。オンライン対応に特化した税理士です。→事務所HP