クラウド会計の提案するままに、通帳への入金を「売上」として処理している事例があるようです。しかし、これだと簿記のルールに適合していない可能性があります。

説明のポイント

- 入金=売上とは限らない

- 仕事が完了した時点で「売上」として考える。入金待ちの場合は「売掛金」とする

簿記のルールでは「入金=売上」とは限らない

クラウド会計ソフトを利用するメリットは、通帳からの自動記帳の機能だけではありません。人工知能により、自動的に勘定科目を提案する機能も備えています。

しかし、この提案機能にも限界はあります。簿記のルールを知らないと、落とし穴にハマる可能性もあります。私が気になっているのは、「入金=売上」という仕訳を提案する可能性です。

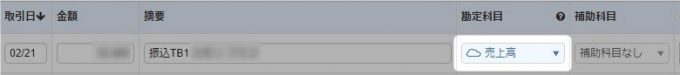

下の画像のように、クラウド会計ソフトは、ある顧客からの通帳への入金を「売上高」と判断したケースが要注意です。

この意味がよくわからずに、クラウド会計ソフトの言いなりで処理している方も多そうなので、注意喚起します。

簿記のルール

簿記のルールでは、「入金=売上」とは限りません。小難しいことは省きますが、売上を計上するタイミングとは、仕事やサービスが終わった場合など、売上が確定したときです。

この売上のタイミングは、商売によって異なります。

例1 飲食店

飲食店の場合、食事を出してお客様が代金を支払えば「代金の受け取ったとき=売上」です。これはサービスの提供と代金の回収の時点が一致しているからです。

例2 フリーライター

書き上げた原稿を納品してOKが出たら、その時点で売上です。入稿と引き替えに原稿料をもらえない場合は、先に売上として処理し、入金を待ちます。

例3 アフィリエイター

ブログに広告やアフィリエイトを掲載している場合、その広告の対象期間が完了したり、アフィリエイトの金額が確定した時点で売上とします。

つまり、販売やサービスの提供のあとに入金のある商売は、その入金待ちの状態を「売掛金」や「未収金」として処理しなければなりません。

参考:[手続名]現金主義による所得計算の特例を受けるための手続(国税庁)

ありがちな事例

ありがちな事例を紹介しておきます。

事例(1)

ブログに広告を表示しており、当月の収益は翌月に振り込まれるケースです。この場合、12月の収益は、1月に入金されますが、「12月の売上」として計上します。

事例(2)

年末進行で12月に納品した原稿。入金は翌年2月で、その入金に関する支払調書も2月に送られてきたケースです。これらの入金や支払調書は、売上のタイミングとは何の関係もありませんし、支払調書が翌年分で書いてあっても、それをうのみにはできません。

あくまで仕事の完了した時点(原則は契約書のとおりで、契約書がなければ納品時点)で売上を考えますので、売上は12月になります。

クラウド会計にも限界はある

先ほど紹介した、クラウド会計ソフトの仕訳提案の機能では、入金時の処理について「売上」という仕訳提案をしてきました。

しかし、入金と売上の時点が一致しない商売では、この勘定科目は「売掛金」にします。クラウド会計ソフトの提案をそのまま鵜呑みにしてはいけません。

仕訳の流れ

仕訳の流れは、次のとおりです。

仕訳(1) 売上が確定したとき

仕訳(2) その後入金があったとき

※入金があった時点で、「売掛金」はなくなります。

クラウド会計ソフトを使うならば、

- 売上が確定した時点で 仕訳(1)を入力する

- 入金があると、クラウド会計ソフトが自動で仕訳を提案してくる。その仕訳を(2)のように「売掛金」として選択する

という処理をします。

主要なクラウド会計ソフトは学習機能を備えており、入金の仕訳提案を「売掛金」だと教えれば、その顧客に対しての入金判断は、今後も「売掛金」であると理解します。

請求書ソフトを使えば問題は軽減できそう

これらの問題は、自動で仕訳が取り込まれるクラウド会計ソフトにおいて、とくに起こりやすい問題と考えます。

簿記の知識がないと、未入金のものを「売上にする」という意味が理解しづらい、ということです。そして、通帳との連携機能を使ったら、なんか入金が「売上高」と表示されたので、そのまま売上になったっぽいし、よっしゃオッケー!という感覚になりやすいでしょう。

請求書ソフトを使うという手もある

この問題点は、クラウド会計ソフトに連携する「請求書ソフト」を使えば、ある程度は解消できそうです。

まず請求書ソフトで処理し、その請求書を発行した時点をもって売上とし、そのデータがクラウド会計ソフトに送信されます。あとは、クラウド会計でそのまま仕訳を入力すればよいでしょう。

(連携)↓ クラウド会計で仕訳を自動提案

この方法のメリットは、手入力で売上を記帳する必要が無いことです。

また、請求書ソフトを使うことで、入金=売上という処理を防ぐことができます。請求書を送らない得意先であっても、あえて請求書ソフトに売上を入力して、ルールを統一するという手もあります。

「MFクラウド確定申告」を使っているなら、連携しやすい「MFクラウド請求書」を利用するのもいいでしょう。

まとめ

事業所得がある場合、所得税の確定申告では正しい簿記のルールが求められます。

このルールをよく知らないままに、クラウド会計ソフトのいいなりのままに、簿記のルールを無視してしまう事例も見受けられるので注意喚起しました。

正しい処理になっているか、もう一度仕訳を確認してください。

もし入金ベースで処理してしまった場合も、ぜんぶ帳簿を変更する必要はなく、一部の調整ですむかもしれません。次の記事をご覧ください。

また、この記事では請求書ソフトの活用を提案しましたが、請求書ソフトもやはり注意すべき点があります。注意点は、次の記事で述べています。

電子申告や電子納税など、他の税理士さんがあまり採り上げそうにない、税務の話題をブログに書いています。オンライン対応に特化した税理士です。→事務所HP