とくに20代の人に向けて、学生時代に国民年金を納付しなかった猶予期間(学生納付特例制度)について、いまのうちに追納するかどうかの検討材料を提供します。

20代の若い頃に将来の年金を心配する人は少ないでしょうが、そんな心配性の人が検索で読みにきてくれたことを想定した記事になります。

説明のポイント

- iDeCoが「節税」ともてはやされる一方で、国民年金保険料の追納も同じ節税効果があるにもかかわらず、地味な扱いであること

- その理由は、iDeCoは自分で運用できるので、年金というよりも自己資産の認識の色合いが強いからでは、という推測

- 追納のタイミングにより、節税効果が異なること

[1] iDeCoの掛金と国民年金の追納は、ほぼ同じ

iDeCo(イデコ・個人型確定拠出年金)による「自分年金づくり」が話題になっています。ネットの広告でも、「節税」というキーワードで表示される機会が多くなりました。

下の画像は、イオン銀行のiDeCoの説明画像ですが、やはり「節税効果」が強くアピールされていることがわかります。

iDeCoで注目されているのは節税効果が大きい点ですが、これ以外にも若いうちから早めに投資を始めることで、将来の年金の積み立て効果が大きいこともアピールされています。

iDeCoの制度や節税効果については、ネットや書籍で多数の優れた知識が提供されています。よって、このブログであえて紹介する必要はないでしょう。

この記事で話題にしたいのは、iDeCoで注目されている拠出時(支払時)の「節税効果」と、国民年金を追納したことによる「節税効果」は、ほとんど似たようなものであるという話です。

20代の人であれば、学生時代に納付すべきだった年金は「納付猶予」になっており、その気になれば追納できる人も多いでしょう。

国民年金の追納とは、納付猶予になっているものをさかのぼって納付することをいいます。これは当然ながら、社会保険料の納付です。

そして、もう一方のiDeCo(確定拠出年金)の拠出も、その性質を見れば、ほとんど社会保険料の納付のようなものです。

両者が似た性質を持つ点は、租税法の専門書を見てもわかるとおりです。所得控除の記入欄は異なるものの、同じ所得控除のグループとして扱われています。

[2] 同じ「年金」の納付なのに、微妙に違う認識の不思議さ

ちまたではiDeCo(個人型確定拠出年金)が注目され「節税!」といわれる一方で、国民年金の「学生納付特例を追納したら節税になりますよ」という声は、なぜ恐ろしいほど地味に聞こえるのでしょうか?

「今年からiDeCoを始めました!年末調整で還付金がたくさん戻ってきた!\(^o^)/」とSNSに投稿すれば、フォロワーから「いいね!」がたくさんつきそうです。

ところが、「学生納付特例の納付猶予を追納したら節税になった!(´Д`)」という話は、なんか地味過ぎて「いいね!」もあまりつかなそうな印象もあります(笑)

これは私見ですが、iDeCoは自分自身の手で運用できるという点が重視されているのでしょう。

iDeCoは「年金」でありながら自分で運用できるので、まるで「自分の手もとにある資産」という認識も強いように思われます。

そのような見方ができるのは、iDeCoも自己資産のポートフォリオに含めている個人投資家が多く見受けられるからです。

年金を拠出したものの自分で運用は可能だから、保険料を納付したという意識が薄いのではないか……というように筆者は見ています。

その一方、国民年金は自分自身で運用しているものではないので、他律的な印象があります。自営業の人でも、国民年金保険料を納付するのはなんか嫌だという人は多いでしょう。

しかし両者の間には、社会保険料の納付という性質においてほとんど違いはありません。

「確定拠出年金」と「国民年金」には、それぞれ「年金」という名前がついていることでもわかるでしょう。

学生納付特例制度の追納もいわゆる「節税」になるのに、なんだか地味に聞こえるのは、同じ年金納付でも、性格的な違いの要素がありそうです。

[3] 追納は20代後半まで待ったほうがいい?

次に、国民年金保険料の追納を考えるうえで、いくつかの視点を提供します。

学生納付特例制度の追納は、10年前までさかのぼって可能です。働き始めて収入があれば、早めに追納してもよさそうですが、10年のあいだで細かく納付していくこともできます。

これ以外に税金の損得の視点から、「いつの時点で追納をすべきか?」というタイミングの視点も検討材料になるでしょう。

所得税の税率は「階段状」になっており、所得(※年収とは意味が違います)が増えるにつれて、税率も増えていくしくみになっています。これを累進課税といいます。

所得税の税率は、所得の段階ごとに決まっています。例えば、195万円までの所得には税率5%ですが、195万~330万までの所得は税率10%になります。

出典:所得税の税率構造(財務省)

税率を考える上で間違いやすいのは、所得が195万円を超えると、全額が10%で課税されるという誤解です。

しかし、所得195万円までは税率5%であり、それを超えた分から税率10%で課税、という理解が正しいです。

話が脱線しましたが、なぜ所得税の税率を気にしているかというと、20代前半では低かった給与も、20代後半になると昇給により、所得税の税率が高くなっている可能性があるからです。

つまり、追納は20代後半まで待ったほうがいいのでは……という可能性も生じてきます。

その一方で、過去に納付猶予となっている保険料は、利息相当分が加算される可能性があることにも留意が必要です。

日本年金機構のホームページでも、以下のように案内されています。

保険料の免除もしくは納付猶予を受けた期間の翌年度から起算して、3年度目以降に保険料を追納する場合には、承認を受けた当時の保険料額に経過期間に応じた加算額が上乗せされますので、お早目の追納をお勧めします。

具体例ですが、平成20年度の国民年金保険料はもともと月額14,410円でした。これが、平成30年度の時点における追納額は15,170円となっています。つまり、ギリギリ10年待つと、5.2%加算となります。

所得税の税率が5%上昇したことによる社会保険料控除の節税効果は、加算率5%で帳消しになってしまいそうです。(厳密にいえば、その加算分を納付したことでの社会保険料控除の効果も考慮すべきですが、ここでは無視します)

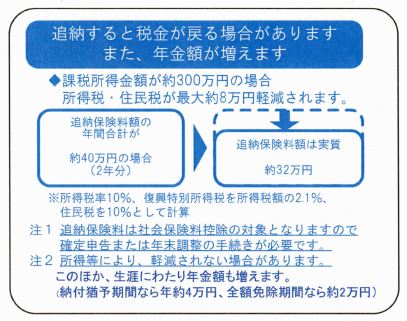

なお、国民年金保険料の追納により減税となるのは、所得税(5%~)のほかに住民税(10%)もあります。つまり、最低限でも追納した額に対しての15%は、税金が減ることになります。

引用:免除された国民年金保険料を追加で支払いたいとき(日本年金機構)

話を整理すると、税率が増える頃合いを待つとしても、猶予の期間が経過するほど納付額は増えていく……という問題があるでしょう。

どの段階がいいのかは、個々人の状況によるとしかいえません。

前編のまとめ

前編で明らかにしたのは、

- iDeCoが「節税」ともてはやされる一方で、国民年金保険料の追納も同じ節税効果があるにもかかわらず、地味な扱いであること

- その理由は、iDeCoは自分で運用できるので、年金というよりも自己資産の認識の色合いが強いからでは、という推測

- 追納のタイミングにより、節税効果が異なること

の3点です。

後編では、追納よりもNISAなどで自己運用したほうがいいという意見など、4点を検討します。

電子申告や電子納税など、他の税理士さんがあまり採り上げそうにない、税務の話題をブログに書いています。オンライン対応に特化した税理士です。→事務所HP