令和2年分の扶養控除等申告書に追加された、「単身児童扶養者」というチェック欄の意味を解説します。

説明のポイント

- 令和2年分の扶養控除等申告書で「単身児童扶養者」という欄が追加された

- 従業員が児童扶養手当の支給を受けている場合に関係がある

令和2年分の扶養控除等申告書で増えた記入欄

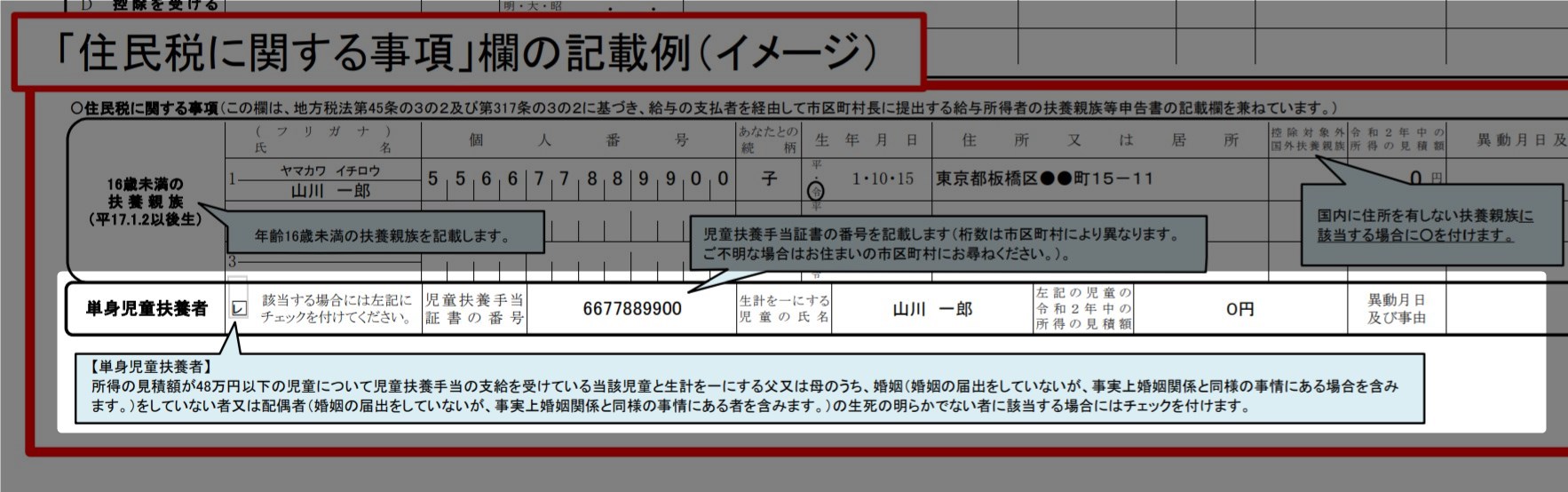

すでに多くの方が目にされているでしょうが、令和2年分の扶養控除等申告書では、新しい記入欄が増えています。

その増えた部分とは、住民税の「単身児童扶養者」という記入欄です。「該当する場合には左記にチェックを付けてください」と書いてあります。

この記事では、その「単身児童扶養者」のチェック欄に該当する場合を説明します。

「単身児童扶養者」のチェック欄とその背景

まず、この欄が追加された背景ですが、ひとり親家庭における子供の貧困への対応措置です。これは「令和元年度税制改正」で実施されたものです。

財務省のパンフレットを見ると、次のとおり説明されています。

(参考)子どもの貧困に対応するための個人住民税の非課税措置

・子どもの貧困に対応するため、事実婚状態でないことを確認した上で支給される児童扶養手当の支給を受けており、前年の合計所得金額が 135 万円以下であるひとり親に対し、個人住民税を非課税とする措置を講じます(平成 33 年度(2021 年度)分の個人住民税から適用)。引用:「平成31年度税制改正」(平成31年4月発行)(財務省)

子供のひとり親(父または母)である従業員は、このチェック欄によって個人住民税が非課税になる可能性もある……ということがわかります。

住民税が非課税になれば、家計の負担も軽減されます。

従来でも、寡婦を対象にした住民税の非課税措置はありましたが、この措置により対象者の枠が広がることになります。

どんな従業員がこの欄にチェックすべきなのか?

この欄に記入すべき従業員はどんな人でしょうか? その要件をわかりやすく整理すると、次のとおりです。

- 従業員が、子供を養っている(同じ生計である)父または母であること

- 従業員が、ひとり親であること(婚姻せずに親となった場合も含む。従業員の配偶者が生死不明な場合も含む)

- 児童扶養手当の支給を受けていること

- 子供の所得が48万円以下(給与年収103万円以下)の見積もりであること

「単身児童扶養者」という言葉の意味を考えても、これらはなんとなく理解できる要件と思われます。

ひとり親とは、いわゆるシングルマザー、シングルファーザーのことです。

ちなみに公式の解説も転載しておきます。途中の()が長いので、読みづらい感じです。

児童扶養手当が要件となっている理由

この記入欄をみると、「児童扶養手当証書の番号」という欄があります。

なぜ児童扶養手当の支給が要件となっているのかについてですが、現時点において事実婚状態ではないことを確認するための措置とされています。

DVからの保護などで児童扶養手当を支給されている可能性もあるため、「ひとり親であること」という要件もあわせて設けられています(参考:財務省「令和元年度税制改正の解説 地方税法等の改正」P.907)

子供の所得要件

子供にも所得要件があります。アルバイト収入が55万円以下ならば、「0」と記入します。

年収から所得を計算するのがややこしいのですが、アルバイト(給与)収入が103万円以下であれば所得は48万円以下です。つまり対象になります。

あくまで見積もりの話なので、よくわからない場合は、とりあえず「30万円」とでも書いておけばよいでしょう。

年末に子供のアルバイト収入が103万を超えていたことがわかったら、年明けに経理に訂正を申し出ても間に合います。(※「年末」とは、この扶養控除等申告書の対象年の年末のことです)

ちなみにこの子供の所得要件となっている「48万以下」は、寡婦控除、寡夫控除における子供も同じ要件です。

親の所得要件

この措置で住民税が非課税になるのは、前年の合計所得金額が135万円以下(年収204万円以下)であるひとり親です。

この欄にチェックを入れたとしても、所得が上回れば、適用は受けられません。

未婚の親でも適用可能

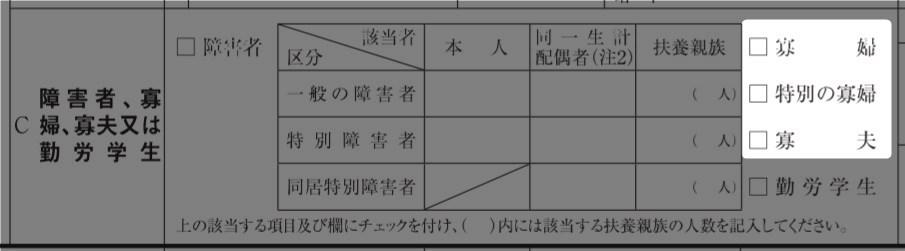

同じ用紙にある寡婦控除(または寡夫控除)との比較で見ると、寡婦控除では過去の婚姻歴が必要です。

この点で多数の批判があるのは、すでにご存じのとおりです。

「単身児童扶養者」は、児童扶養手当法において支給対象となる親が基準のため、未婚のひとり親(父または母)でも対象になります。

いつから適用される?

住民税でこの措置が適用されるのは、2021年度(令和3年度)からとなります。

1年ズレていてややこしいのですが、住民税の2021年度は、所得税の2020年分(令和2年分)の所得に対応します。

よって、令和2年分(2020年分)の扶養控除等申告書に、この記入欄が追加されたわけです。

従業員は、絶対に記入しないとダメか?

このような記入欄については、従業員の家庭における詳しい内情を報告させることになるため、神経質な対応が求められます。

もしこのチェック欄に従業員が記入しない場合は、住民税の非課税措置が受けられない可能性があります。ただし、一定の年収があれば、そもそも非課税にならないことも、前述のとおりです。

チェック欄に記入しない場合でも、従業員が自分で確定申告をすれば、同様に非課税措置の適用を受けられると考えられます。

会社としては、この欄にチェックすることの意味と、従業員の個人情報を厳守していることをあわせて説明する必要があるでしょう。

従業員としては、チェック欄の記入は必須の義務ではありませんが、自分のおかれた状況と確定申告の手間を考慮した対応が必要でしょう。

残念なことですが、世の中すべての会社が、個人情報を厳守しているとは限りません。寡婦控除にチェックを入れずに単身児童扶養者にチェックを入れれば、児童扶養手当をもらっている家庭であることがわかり、なおかつ未婚の親であることが推察されるからです。

まとめ

令和2年分の扶養控除等申告書で追加された「単身児童扶養者」という記入欄について、その意味を説明しました。

理解を整理すると、以下のとおりです。

- 児童扶養手当の支給を受けている場合に関係のあるチェック欄

- ひとり親の従業員は、住民税が非課税になる可能性がある

- 従業員とその子供に、所得要件がある

政府が子供のいる貧困家庭に対応策を講じるのはよいのですが、それに応じて企業で収集すべき従業員の個人情報が、さらに神経質なレベルになっているのは気になるところです。

当ブログで以前に掲載した、扶養控除等申告書と障害者控除に関する記事も、一定のアクセスがあり、この問題が根深いことをうかがわせるものです。

電子申告や電子納税など、他の税理士さんがあまり採り上げそうにない、税務の話題をブログに書いています。オンライン対応に特化した税理士です。→事務所HP