この記事では、インボイス制度が始まることで生じる影響を、免税事業者のために解説します。税の理解が苦手な人でも、ひとりで読んでもなるべく理解しやすいように説明します。

世間的には「早わかり」の解説があふれていますが、この制度について「早わかり」は難しいこと、免税事業者には確実に影響が生じることを先にお伝えしておきます。

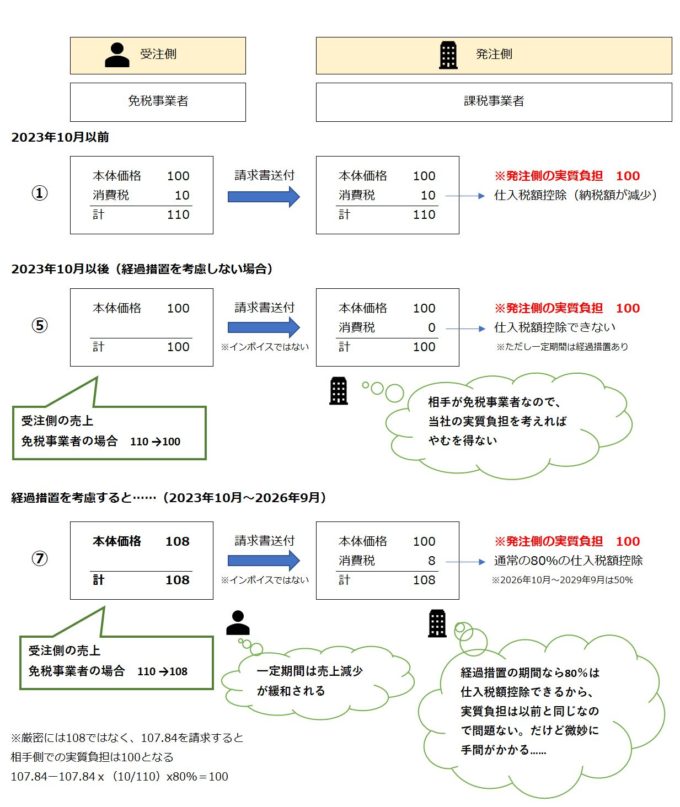

前回(5回目)は、「免税事業者を継続した場合に、相手方の課税事業者が利用できる経過措置」をお伝えしました。

今回は、これまでの補足として、価格交渉における留意点をお伝えします。

説明のポイント

- インボイス制度以後、発注元が一方的に条件変更を求めることは、独占禁止法や下請法に違反する可能性がある

「売上減少」という意味の補足

ここまでの説明で、インボイス制度の導入後における対事業者取引の免税事業者は、売上減少になるという説明をしてきました。

これは、免税事業者の取引相手である発注側(課税事業者)における仕入税額控除の問題で、これまでの税抜ベースへの請求にならないと、発注元が損を引き受ける結果になってしまうからです。この意味は、第4回で説明しました。

ここで誤解のないよう補足しておきますが、こうした売上減少の意味とは、あくまで「全体としてこのような傾向になっていく」という説明です。

何がいいたいのかというと、インボイス制度の導入後において、発注元が仕入税額控除の都合から、すでに決められていた条件について一方的な変更を求めた場合、下請けの免税事業者としては当然に困ってしまいます。

こうした強引な条件変更は、違法となる可能性があるということです。

(※視点がややこしいのですが、違反に注意すべきなのは課税事業者である発注元です。この記事の読み手である受注側の免税事業者が違法になるという意味ではありません)

一方的な条件変更は違法にあたる可能性

この点は、内閣府が設けている消費税価格転嫁等総合相談センターの「総合相談センターの応答事例<令和3年1月 13 日現在>」(p.57)に見られます。

Q14.免税事業者と取引をしています。令和5年 10 月1日に適格請求書等保存方式が導入されると、取引先が適格請求書発行事業者とならない場合、仕入税額控除を受けられなくなることから、取引価格を引き下げたり、取引を中止したりしても問題ないでしょうか。

A14.消費税転嫁対策特別措置法は令和3年3月 31 日で失効しますが、失効後に行われた値引き要求等については、独占禁止法や下請法に照らして判断することになります。具体的には公正取引委員会にお問い合わせください。

この相談事例の視点は「発注元(課税事業者)」ですが、受注側である免税事業者においても、取引条件の交渉について参考となる情報といえます。

まず重要な点として、発注元に消費税の確実な転嫁を求めてきた「消費税転嫁対策特別措置法」は、2021年3月で失効します。

つまり、インボイス制度の導入後において、免税事業者に対する取引条件の保護を同法に期待することはできません。

このため、インボイス制度の導入において請求上の消費税を価格交渉においてどのように扱うかは、独占禁止法(優越的地位の濫用)や下請法(下請代金の減額の禁止、買いたたき)に照らして考えることになります。

念のため筆者も公正取引委員会に聞いてみましたが、あくまで事例ごとに考えることになる、という話でした。

「経過措置」は条件変更も緩和する

これまで継続してきた取引を、発注元が「仕入税額控除をできなくなる」という理由だけをもって、一方的な条件変更を求めた場合は違反にあたる可能性もある……ということでしょう。

しかし、こうした問題に指針のようなものは見られず、個別の取引において考えるしかありません。

そこで現状で参考になるものとしては、前回の記事で説明した仕入税額控除の経過措置です。この措置は、「免税事業者の売上急減を防ぐため」と一般に解説されています。

これを取引条件の変更という視点で考えると、「発注元と受注先の取引価格交渉における摩擦を減少させる」という見方もできそうです。

すなわち、これまで税込「110」として請求していたものは、インボイス制度の導入後においても、経過措置の適用によって本体価格「108」として請求すれば、請求先の負担は「100」のままで変わりはありません。これは前回の記事で説明しました。

ただし、「110→108」の価格引き下げであっても、既存の契約について発注元が一方的な条件変更を求めることは、やはり独占禁止法(優越的地位の濫用)や下請法(下請代金の減額の禁止、買いたたき)に照らして考えることになります。

この点を考えると、例えば「110→109」への価格引き下げであれば、請求元(免税事業者)・請求先(課税事業者)ともに負担は痛み分けであり、合意点のひとつと見ることもできそうです。

免税事業者を継続するなら、事前の相談は必須

ともあれ、発注先である免税事業者は、2023年10月以後においてどのように対応するのかを、あらかじめ発注元ともよく協議する必要があるでしょう。

発注元である課税事業者は、2023年10月以後は「インボイスを提供してくれる」と普通に考えている可能性が高いです。

このため、なにもいわずに免税事業者を継続し、インボイスではない請求書等をそのまま送れば、よけいなトラブルを招く可能性もあるでしょう。

まとめと次回予告

これまでの記事の補足として、取引先との価格交渉はどのようになるかを、発注元・発注先の視点から、独占禁止法と下請法の留意点も踏まえて整理しました。

ここまでの説明では、仕入税額控除の仕組みから、取引相手となる免税事業者では売上減少となる可能性を説明しましたが、それは「価格は引き下げられても当然」という意味ではないことを強調したかったので、この記事を書きました。

2023年10月以後も免税事業者を継続する場合に、対事業者取引における価格交渉では、発注元と発注先はお互いによく協議する必要があります。

発注先である免税事業者としてはやはり売上減少の可能性はあります。それは制度上のしくみとして想定されていることです。

しかし、既存の取引についても「一方的な条件変更を容認する必要がある」という意味ではないので、ご留意願います。

次回(第7回目)は、免税事業者が課税事業者に移行した場合に、簡易課税制度という税額計算を採用できることをお伝えします。

電子申告や電子納税など、他の税理士さんがあまり採り上げそうにない、税務の話題をブログに書いています。オンライン対応に特化した税理士です。→事務所HP