この記事では、インボイス制度が始まることで生じる影響を、免税事業者のために解説します。税の理解が苦手な人でも、ひとりで読んでもなるべく理解しやすいように説明します。

世間的には「早わかり」の解説があふれていますが、この制度について「早わかり」は難しいこと、免税事業者には確実に影響が生じることを先にお伝えしておきます。

前回(3回目)は、「消費税の基礎と仕入税額控除が与える影響」をお伝えしました。

4回目の今回は、「対事業者取引の免税事業者は、売上減少になる」という影響をお伝えします。

説明のポイント

- 2023年10月以後、対事業者取引である免税事業者の売上は、実質的に税抜ベースに減少する

インボイス制度は、相手方の課税事業者の影響を受ける

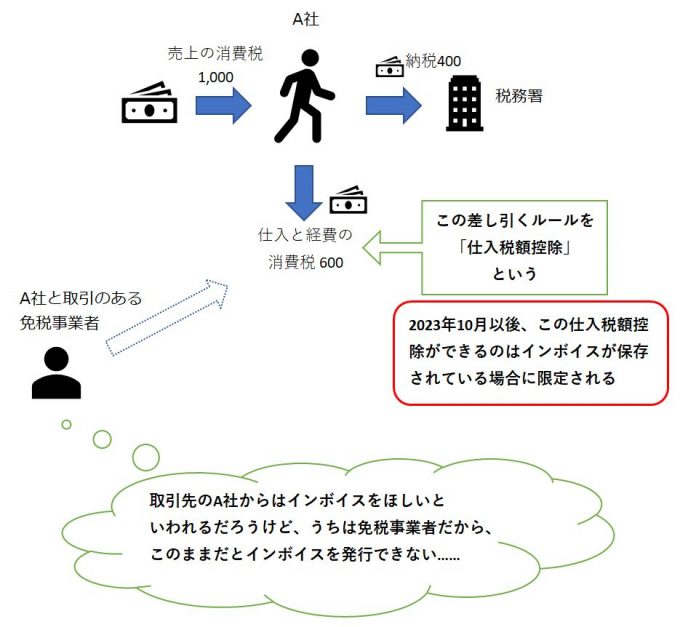

前回の記事で説明したとおり、消費税の納税計算では「仕入税額控除」として、仕入・経費の消費税を差し引くことができます。

この仕入税額控除の要件が、2023年10月以後は「インボイスが保存されているもの」に限定されます。

そうなると、免税事業者は「自分は消費税とは関係ない」と思っていても、取引相手である課税事業者が「仕入税額控除」を行うために、インボイスの発行を求められるかもしれません。

しかし、自分が免税事業者のままだとインボイスの登録事業者になれませんので、インボイスを発行できない……という課題に直面します。

免税事業者の請求はどのような影響を受けるか?

繰り返しになりますが、インボイス制度は「相手側の課税事業者」に影響を受ける制度ですので、取引相手の都合を考える必要があります。

もし、2023年10月以後も免税事業者を継続した場合、発注側(課税事業者)と受注側(免税事業者)の関係はどう変化するのか? この点を、請求額に焦点を当てて深掘りします。

2023年10月以前の取引

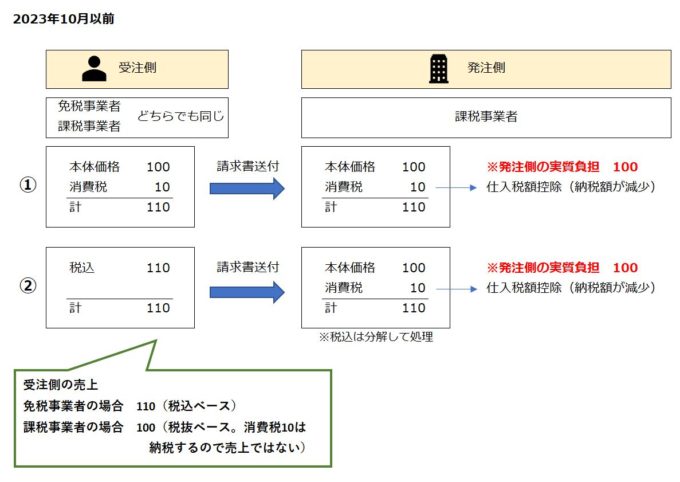

「インボイス制度」が始まる前では、免税事業者と課税事業者のどちらが発行した請求書等であっても、とにかく請求書等を保存すればかまいません。

つまり、課税事業者(発注側)は、免税事業者と課税事業者の両方(受注側。いわゆる下請けだとイメージしやすい)と取引しても仕入税額控除が可能です。

受注側は、免税事業者であっても、請求書等に「消費税」と記載しても問題ありません(図①)。これは第1回目でも説明しました。

また、消費税の区分をすることなく、「金額を書いただけ」の請求書等でも、問題ありません(図②)。

発注側の課税事業者は、免税事業者と課税事業者のどちらから仕入れても、納税額を計算する場合に、仕入税額控除を適用できます。

図①と図②では、発注側から受注側への支払額は「110」ですが、納税計算のときに仕入税額控除を「10」適用できるので、発注側の実質負担は「100」となっています。

また、請求を受けた発注側では、相手が免税事業者であるかの見分けがつきません。よって、免税事業者の請求書等に「消費税」と書かれていても、課税事業者からの請求と同じように「税抜+消費税」であると考えて処理できます。

話をわかりやすくいえば、受注側が免税・課税のどちらであっても、発注側にとって影響はありませんでした。

2023年10月以後の取引(インボイス制度)

では、2023年10月以後はどうなるのでしょうか?

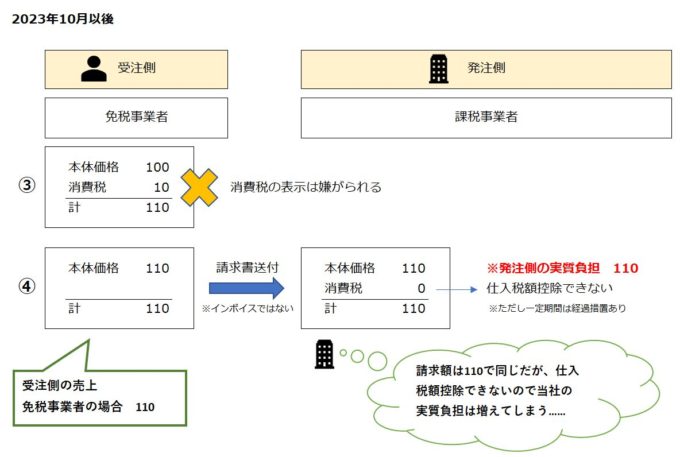

繰り返しになりますが、インボイス制度の導入後では、課税事業者(登録事業者)しかインボイスを発行できません。

免税事業者が「消費税」と記載した請求書を発行しても、経理上の面から嫌がられるでしょう(図③)。

また、本体価格だけを書いた請求書を発行するとして、受注側がこれまでの売上を維持しようとすれば、本体価格は110と書くことになります(図④)。

ところが、請求書を受け取った発注側からすれば、本体価格110だと、これまでの取引よりも値上げになってしまいます。

なぜなら、その請求書はインボイスではないので、本体価格110からは仕入税額控除10を適用できないためです。(※ただし一定期間の経過措置が設けられます。この経過措置は後ほど説明します)

つまり、発注側としての実質負担は110になってしまうので、取引上で認められることはないでしょう。

つまり、売上減少になる

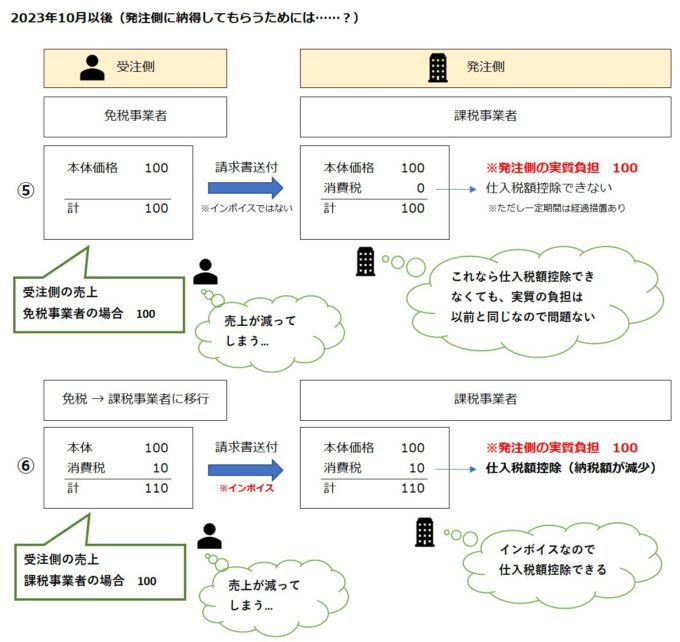

こうなると、免税事業者が取り得る対応策は、本体価格100だけで請求する(図⑤)か、課税事業者に移行するしかありません(図⑥)。

発注側では仕入税額控除ができないとしても、本体価格が100だけであれば、これまでと同じ負担です(図⑤)。

受注側が課税事業者に移行した場合も、やはり本体価格100と消費税10に区分した請求書(インボイス)を発行することになるため、発注側としては違和感はありません(図⑥)。

しかし、受注側がこうした対応をとることで、売上は減少(110→100)します。

これにより、受注側の免税事業者は、9%(10÷110)の売上減となっており、経営に大きな影響を与えることがわかります。

値付けに要注意

これまで免税事業者は「税込」を売上として考えていたと思われますが、2023年10月以後のインボイス制度では、対事業者取引である免税事業者の売上は実質的に税抜ベースに減少します。

このため、価格設定はいまのうちから注意しておく必要があります。

この点については、自分に価格決定権があるかはそれぞれ事業者の立場で異なるため、なんともいえない部分もあります。

まとめと次回予告

第4回目の説明は、前回の第3回の補足として「対事業者取引の免税事業者は、売上減少になる」という影響をお伝えしました。

対事業者の取引のある免税事業者は、(1)消費税の表示をやめて売上減少を容認するか、(2)インボイスを発行するために課税事業者に移行する必要があるでしょう。

どちらにすべきであるかが悩みどころですが、それはこのあとに説明していきます。

次回の説明では、今回の説明で省略した「免税事業者との取引における経過措置」を説明します。

この経過措置を理解することは、このまま免税事業者を継続するか、課税事業者へ移行するかの判断に役立ちます。

電子申告や電子納税など、他の税理士さんがあまり採り上げそうにない、税務の話題をブログに書いています。オンライン対応に特化した税理士です。→事務所HP