この記事では、インボイス制度が始まることで生じる影響を、免税事業者のために解説します。税の理解が苦手な人でも、ひとりで読んでもなるべく理解しやすいように説明します。

世間的には「早わかり」の解説があふれていますが、この制度について「早わかり」は難しいこと、免税事業者には確実に影響が生じることを先にお伝えしておきます。

前回(2回目)は、「登録事業者ではない免税事業者は、いまの請求書のままでもよいのか」をお伝えしました。

3回目の今回は、「消費税の基礎知識と、税額の計算ルール」をお伝えします。

説明のポイント

- インボイス制度とは、納税計算のときに差し引く税額(仕入税額控除)が新しいルールになること

- 自分が免税事業者であっても、相手方の課税事業者の都合で、インボイス制度の影響を受ける

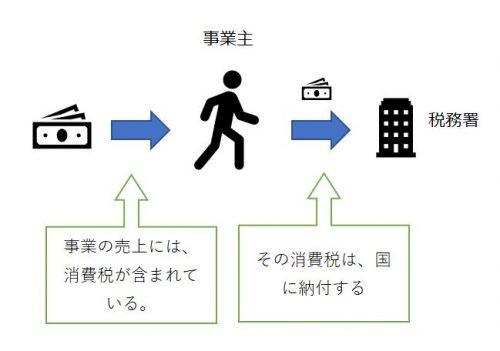

事業者には、消費税を納める義務がある

「消費税」と聞けば、自分がものを買って、そのついでに支払っている税金という意識をもつ人がほとんどでしょう。

ところが、もし自分が事業者である場合には、その自分の事業活動では消費税を受け取る、という行為が生じます。

この受け取った消費税は、国に納める必要があります。

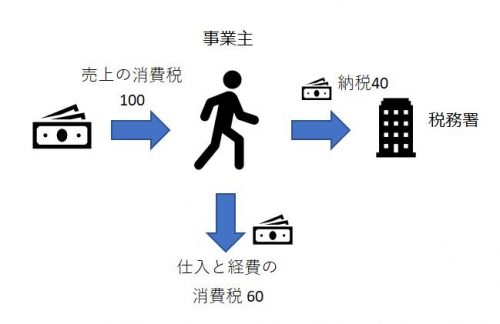

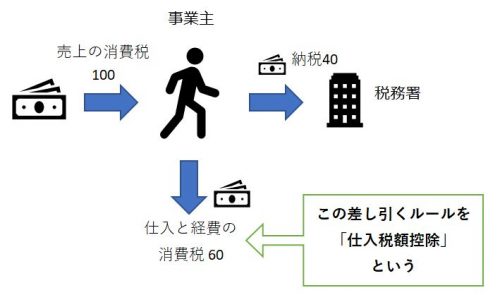

もう少し正確にいうと、その受け取った消費税は、そのまま全額納付するのではありません。取引のなかで自分が支払った消費税があれば、その分は差し引くことができます。(売上の消費税-仕入と経費の消費税=納税額)

いま免税なのは、売上高が1,000万円以下だから

しかし、そんなことを言われても免税事業者の人は、「なんで自分は消費税を納税していないのだろう……?」と思うことでしょう。それは、一定の売上規模に満たないためです。

課税売上と判定年のしくみ

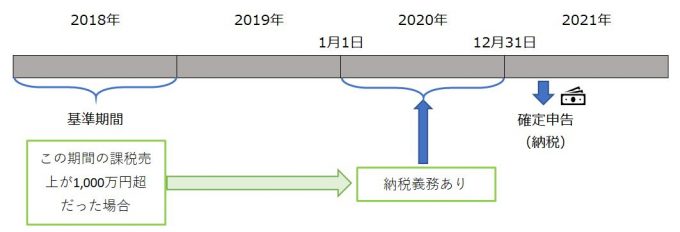

世の中の売上のほとんどは、「消費税のかかる売上」です。この売上を「課税売上」といいます。

この課税売上が、年間で1,000万円を超えると要注意です。「消費税の納税義務」は、1,000万円を基準としているからです。

この1,000万円以下の判定は、「いまの年」ではなく、いまの年から見て「前々年」をもとに判定します。

例えば、今年が2020年であれば、その前々年である2018年の課税売上をもとに判定します。(判定対象となる前々年のことを「基準期間」といいます)

これまでに消費税を納税した経験がないのであれば、開業直後で判定対象となる前々年がなかったり、これまで課税売上がずっと1,000万円以下だったから、ということでしょう。

こうした消費税の納税義務が免除されている事業者を「免税事業者」といいます。個人事業主の多くは小規模な事業を営んでいることが多く、「免税事業者」の割合が多いと推計されています。

消費税を負担しているのは誰か?

次に、課税事業者における消費税のしくみを説明します。

インボイス制度の理解のためには、免税事業者も消費税の納税のしくみを理解しておく必要があるためです。

消費税を負担するのは誰か?

突然の質問ですが、消費税を負担しているのは誰でしょうか?

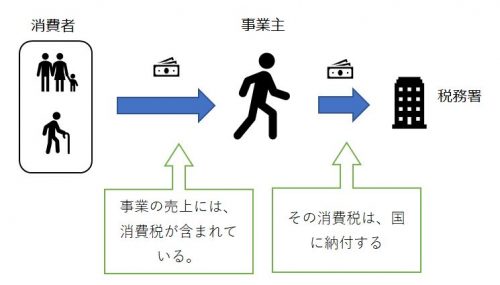

……その答えは「消費者」です。消費者というのは、一般の家庭にいる私たち個人のことです。

消費税は、物やサービスを消費する消費者が負担するから、「消費税」と呼ばれているわけです。

しかし、その消費者が本当に消費税を負担して、納税をしているかというと、疑問を覚えるでしょう。

例えば、税込110円のボールペンを1本買ったとします。そのボールペン1本に含まれている消費税は10円です。

もし、こうした細かい買い物に含まれる消費税を、すべての消費者(1億2,000万人)が税務署に押しかけてみんなで払うことになれば、税務署は大混雑してパンクします。

このため、「消費税の納税は事業者が代行する」というしくみが整えられています。

消費税は消費者が負担するものですが、その納税は事業者が行う、という一風変わったしくみであることがわかります。

別のいい方をすれば、事業者は、自分の負担していない消費税を、売上の時に一時的に預かって、あとで代行納付しているわけです。

事業者は、売上消費税から、仕入に含まれる税額を差し引いて納税する

先ほどもお伝えしたとおり、事業者は、消費者から一時的に預かった消費税を、確定申告のときに税務署に納税する必要があります。

しかし、消費税は、売上に含まれるものだけでなく、売上をあげるために仕入れたり、支払った経費のなかにも含まれています。

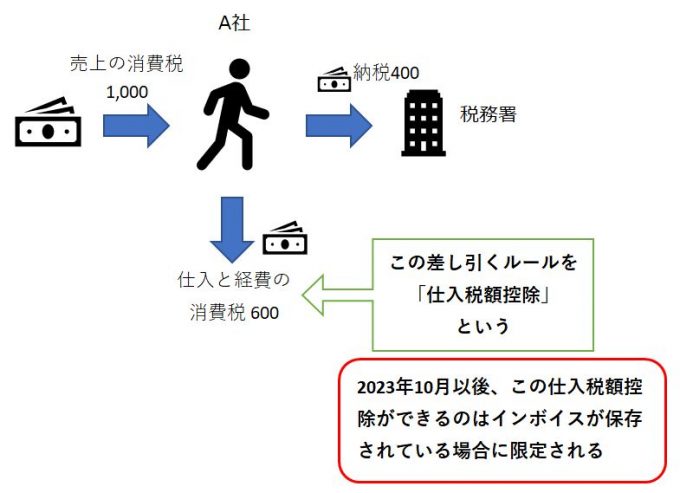

課税事業者は、売上に含まれる消費税から、こうした仕入・経費に含まれる消費税を差し引いて、納税額を計算します。

ここでのポイントが、この仕入・経費に含まれる消費税を差し引くルールです。これを「仕入税額控除」といいます。「仕入」れたものに含まれる消費税の「税額」を「控除」するから、「仕入税額控除」です。

その「仕入税額控除」の要件が、2023年10月以降に変わる(=インボイス制度)

話が長くて読むのに疲れたかもしれませんが、今回の説明の終わりがようやく見えてきました。

この記事でテーマにしているのは「インボイス制度」ですが、そのインボイス制度が「仕入税額控除」に関係しています。

なぜかというと、2023年10月以降の仕入税額控除は、「インボイス」のあるものだけに限定されるからです。

もう一度いいますが、2023年10月からインボイス制度が始まると、仕入税額控除はインボイスが保存されているものだけに限定されます。

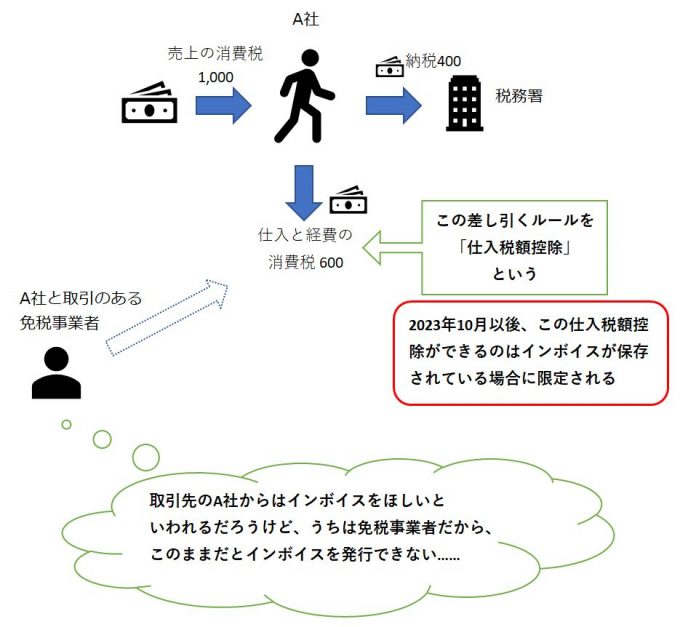

これを逆にいえば、インボイスのない仕入や経費は、課税事業者が納付する消費税の計算で税額を差し引くことができないため、事業者間の取引では嫌がられる可能性がある……ということが自然に予測されるでしょう。

これまでしつこく説明してきたとおり、免税事業者はインボイスの登録事業者になれませんので、取引先の課税事業者が「仕入税額控除」のために保存するインボイスを発行できません。(インボイスではない請求書等を発行することになる)

こうした新ルールへの移行により、課税事業者と取引する免税事業者にとっては、インボイス制度は一見関係のなさそうな免税事業者にとっても、大きな影響を受けます。

「自分は免税事業者だし、消費税なんかべつにどうでもいいや」と思っていても、肝心の取引の相手方が課税事業者で、仕入税額控除のためにインボイスをほしがっている……ということになるからです。

まとめと次回予告

第3回目の説明は、消費税の納税義務と、税額計算をもとにしたルール変更をお伝えしました。

インボイス制度とは、税額計算のルールが変わることであり、自分が免税事業者であっても、相手方の課税事業者が「仕入税額控除」のためにインボイスを必要とする都合から、多大な影響を受ける可能性があります。

これまで長々と説明してきたのは、取引先の相手方(課税事業者)の都合を考えることで、インボイス制度の意味を理解するためでした。

次回(第4回)は、今回の最後でお伝えした「免税事業者を継続しづらいわけ」を、請求額と売上の面から掘り下げて説明します。

電子申告や電子納税など、他の税理士さんがあまり採り上げそうにない、税務の話題をブログに書いています。オンライン対応に特化した税理士です。→事務所HP