この記事では、インボイス制度が始まることで生じる影響を、免税事業者のために解説します。税の理解が苦手な人でも、ひとりで読んでもなるべく理解しやすいように説明します。

世間的には「早わかり」の解説があふれていますが、この制度について「早わかり」は難しいこと、免税事業者には確実に影響が生じることを先にお伝えしておきます。

前回(4回目)は、「対事業者取引は売上減少になる」という留意点をお伝えしました。

5回目の今回は、「免税事業者を継続した場合に、相手方の課税事業者が利用できる経過措置」をお伝えします。

説明のポイント

- インボイス制度の導入以後も免税事業者を継続した場合の話

- 取引相手の課税事業者では、免税事業者から受領した請求書等について暫定的に一定割合の仕入税額控除が認められる

免税事業者が発行した請求書等はどう扱われるか

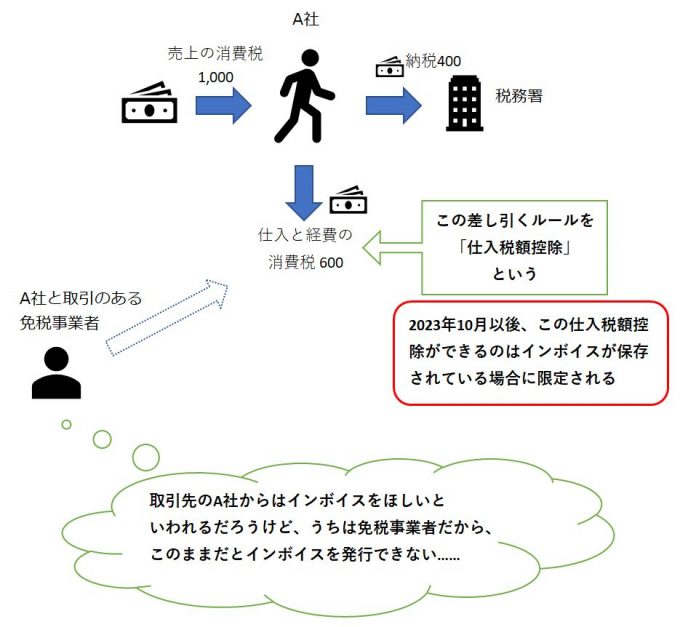

これまでの説明で、インボイス制度の導入後は、免税事業者はインボイスの登録事業者になれず、取引相手が求めるインボイスを発行できないことをお伝えしてきました。

このため、対事業者取引を営む免税事業者は、取引相手の仕入税額控除の都合から、実質的に売上減少を受け入れる必要が生じます。

免税事業者が発行した請求書等は、「インボイスではない請求書等」という扱いであるため、受け取った取引相手の課税事業者では、仕入税額控除を適用できなくなるためです。

しかし、厳密にいうと、すぐに仕入税額控除を適用できなくなる……ということではありません。

インボイス制度の導入を考えた財務省・国税庁も、多くの免税事業者に与える影響はあらかじめ承知しており、影響を緩和するために一定期間の経過措置が設けられています。

経過措置とは

2023年10月以後、課税事業者が免税事業者との取引で仕入税額控除ができなくなってしまうと、免税事業者にとっては売上減少につながるため、影響を緩和するために一定期間の経過措置が設けられています。

その経過措置ですが、免税事業者が請求した金額については、課税事業者は引き続き仕入税額控除を適用できるものとします。

ただし、請求額の全額に対して仕入税額控除ができるわけではなく、

- 2023年10月~2026年9月 通常の80%の仕入税額控除

- 2026年10月~2029年9月 通常の50%の仕入税額控除

というように、80%・50%の一定の割合での仕入税額控除が可能で、3年ごとに割合は減少します。

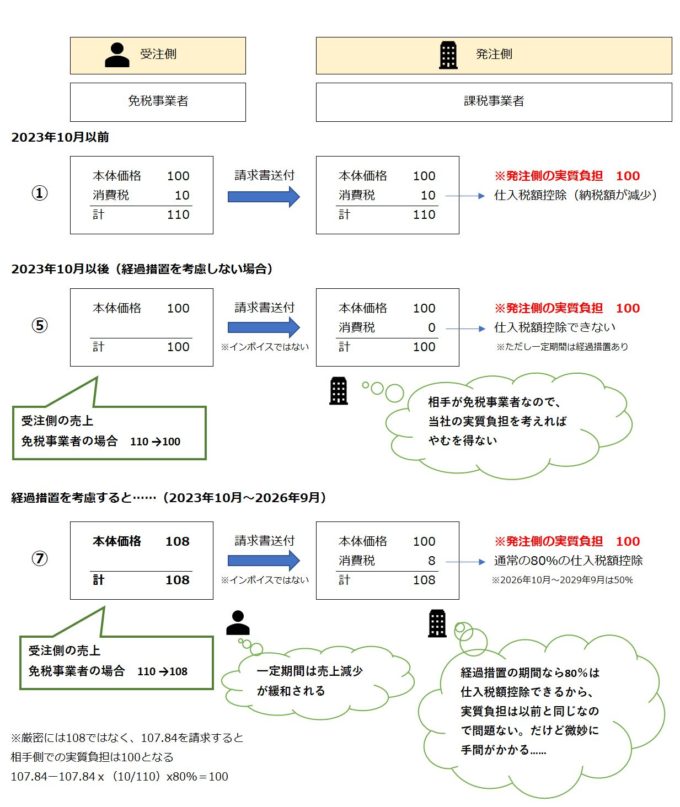

この経過措置をイメージしやすいように、前後の変化を図解してみました。

経過措置を適用した場合の想定が、図⑦です。

2023年10月以前と同じ売上を維持することは難しいですが、相手方の課税事業者でも80%の仕入税額控除が適用できるため、免税事業者を継続しても、売上激減は免れることができます。

しかし、この経過措置があるから免税事業者のままでも安心かというと、やはり微妙な点もあるでしょう。考えられる問題点を挙げてみます。

一定期間の負担軽減である

前述のとおり、この経過措置は一定期間だけのものです。

その期間が6年間というのは、影響を緩和するための経過措置という点では意外に長い印象を受けますが、それでもこの措置もいつかは終わりを迎えます。

- 2023年10月~2026年9月 ……通常の80%の仕入税額控除

- 2026年10月~2029年9月 ……通常の50%の仕入税額控除

6年後には、相手方の課税事業者において経過措置は終了するため、最終的に免税事業者の売上は減少を免れないことになります。

価格交渉に手間がかかる

2023年10月以後においては、課税事業者が受け取る請求書等は、「インボイス」が当然となります。

つまり、インボイスではない請求書等を発行する免税事業者は、その旨を取引先と話し合い、交渉する必要があります。

価格面としては、先ほど示した図解のとおりで、これまでの税込ベースの請求書等(図①)を送付することは認められないでしょう。

よって、経過措置を踏まえたうえで、取引先の負担が変わらないように配慮した請求書等の発行が求められるはずです(図⑦)。

実務においては、このような価格交渉は心理的に負担を覚えるところでしょう。免税事業者であることが、まるで「うしろめたい」ことのように感じられるかもしれません。

相手方の課税事業者が面倒に感じる可能性

免税事業者から請求書等を受け取った課税事業者としても、実際のところは負担を感じる部分があります。

ほとんどの請求書等がインボイスである一方で、免税事業者からの請求書等はイレギュラーな扱いとなるためで、経理担当者も配慮をしなければなりません。

例えば、会計ソフトへ仕訳を登録する場合において、その消費税コードは通常とは別の「経過措置」の区分で登録することになるでしょう。

これは、課税事業者における帳簿の記載で「経過措置の適用を受ける課税仕入れである旨」が要件とされているためです。また、消費税申告書の作成でも、別区分での計算が必要です。

これらは、相手方の課税事業者において生じる負担です。免税事業者の自分は関係ないわけですが、相手先の都合を考える必要があります。

このような一連の手間を省くために、課税事業者である取引先からは「免税事業者からの取引にはできるだけ応じたくない」といった方針が示される場合もあるかもしれません。

(そのような風潮をあおっているわけではなく、留意点として、最大限の想定を示しています)

まとめと次回予告

第5回となる説明は、免税事業者と取引をしている課税事業者が適用できる経過措置を説明しました。

誤解のないように念を押しておきますが、この経過措置は、自分(免税事業者)が適用するものではなく、取引相手である課税事業者での、税額計算における仕入税額控除で適用できるものです。(自分が免税事業者であれば、自分は消費税を納税していない)

つまり、自分が免税事業者であっても、その経過措置を適用して免税事業者との取引を継続するかは、あくまで相手先である課税事業者の判断です。

相手先が経過措置の面倒さを嫌がり、免税事業者との取引を避ける傾向が生じないとも限らないことには留意が必要でしょう。これは事業者ごとに事情が異なるので、それぞれで考えていく必要があります。

次回(第6回目)は、免税事業者を継続した場合における価格交渉の留意点をお伝えします。

電子申告や電子納税など、他の税理士さんがあまり採り上げそうにない、税務の話題をブログに書いています。オンライン対応に特化した税理士です。→事務所HP