ここ最近の記事では、消費者向け電気通信利用役務について注目してきましたが、事業者向け電気通信利用役務については、インボイス制度後はどうなるのでしょうか。

事業者向けのほうでも「当分の間」という経過措置があった気がするので、念のために確認しておきました。

説明のポイント

- インボイス制度後も、事業者向け電気通信利用役務はとくに変化なし

結論からいうと……

話の結論からいうと、事業者向け電気通信利用役務については、インボイス制度の開始後も、とくに変化はないようです。

令和5年10月1日施行の新消費税法でも、事業者向け電気通信利用役務に関する経過措置は残っています。附則(平成27年3月31日法律第9号)を引用します。

(特定課税仕入れに関する経過措置)第四十二条 国内において特定課税仕入れを行う事業者の新消費税法適用日を含む課税期間以後の各課税期間(新消費税法第三十七条第一項の規定の適用を受ける課税期間を除く。)において、当該課税期間における課税売上割合(新消費税法第三十条第二項に規定する課税売上割合をいう。)が百分の九十五以上である場合には、当分の間、当該課税期間中に国内において行った特定課税仕入れはなかったものとして、新消費税法の規定を適用する。

前回の記事で書いたとおり、国外事業者からの消費者向け電気通信利用役務について仕入税額控除の対象外とする「当分の間」の経過措置は、インボイス制度の施行で無くなってしまうようですが、事業者向け電気通信利用役務の「当分の間」の経過措置は残っています。

「特定資産の譲渡等」や「特定課税仕入れ」という用語も普通にありますし、とくに変化はなさそうです。

……ということで、このブログの記事の話はここで終わりです。

「当分の間」が終わる時期は?

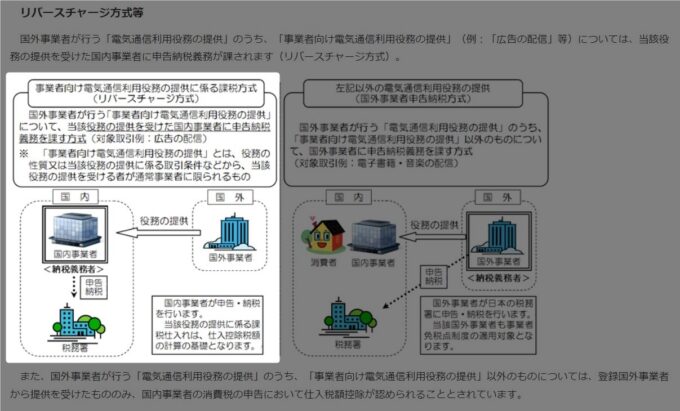

事業者向け電気通信利用役務については、国内事業者が代理で申告納税する「リバースチャージ方式」という方式で、これと同時に仕入税額控除もあわせて受けることができます。

BtoB取引において、事業者での消費税負担を生じないとすると、リバースチャージ方式であっても申告+仕入税額控除で「相殺されてゼロ」というのがイメージです。しかし、課税売上割合しだいでは控除対象外消費税額が生じるので、完全に「相殺されてゼロ」にはなりません。

このリバースチャージ方式における事務負担を軽減するために、経過措置があるものとされています。

では、事業者向け電気通信利用役務の「当分の間」の経過措置が終わる時期はいつなのでしょうか。

事業者向け電気通信利用役務の「当分の間」の経過措置は、引用した附則にあるとおり、課税売上割合が95%以上なら、無視してOKというルールでした。

これは消費税法30条2項の課税売上割合95%のルールを意識したものと思われるのですが、立法時の税制改正解説を読んでも、「当分の間」について詳しい説明はされていませんでした。(参考:平成27年度財務省税制改正解説P.837)

まとめ

前回記事で消費者向け電気通信利用役務についての経過措置が終わることを書いたので、事業者向け電気通信利用役務についての経過措置はどうなるのだろう、と気になったのでブログにて整理してみました。

事業者向け電気通信利用役務については、インボイス制度後もとくに変化はないと考えてよさそうです。

事業者向け電気通信利用役務は、国外事業者のプラットフォームを利用してネット経由で商売している場合で該当する可能性があります。

課税売上割合が95%以上だからといっても、国外事業者に支払っている手数料があれば、やはり要注意といえます。以前には、経過措置を誤って仕入税額控除だけを受けているミス事例が多発という報道もありました。

参考:朝日新聞デジタル「「リバースチャージ」適用誤解 ホテル、消費税ミス続発」2018年9月

電子申告や電子納税など、他の税理士さんがあまり採り上げそうにない、税務の話題をブログに書いています。オンライン対応に特化した税理士です。→事務所HP