株式や投資信託の売買でもうかった場合に使える情報です。

特定口座内の譲渡所得等(譲渡益)は申告不要であることはよく知られていますが、これをあえて申告することで、譲渡所得等から所得控除を差し引いて還付を受けるケースを紹介します。

株式等の譲渡益と特定口座

確定申告をする場合、通常はすべての所得を申告する必要があります。しかし、株式等の譲渡益・配当利益は、すこし変わった扱いになっています。

細かくいうと、「株式や投資信託の譲渡所得等(値上がりした分の譲渡益)は、確定申告をする場合でも、源泉徴収ありの特定口座では、申告する・しないを選択できる」というものです。

特定口座の内部では、配当・譲渡益に対してすでに課税されています。もう課税済みなので、わざわざ申告しなくても構いませんよ、と国が認める制度なのです。

なお、課税される税率は、譲渡益に対して20.315%(所得税15%、復興税0.315%、住民税5%の合計)となっています。

今年どれぐらいの税金がかかっているかは、証券会社から年明けに送付されている「特定口座年間取引報告書」で確認できます。

1年間における株式等の譲渡所得等の合計と、それに対して課税された税金の結果を見ることができます。

特定口座をあえて申告する意味とは

前述のとおり、特定口座の譲渡所得等(譲渡益)はすでに課税されているので、申告する・しないを自分で選択できる制度です。

特定口座(源泉徴収あり)の場合は申告不要とされており、申告しない場合がほとんどであると考えられますが、これをあえて申告する意味を考えます。

一般的に申告するメリットとは、次のとおりとされています。

- 前年に株式等の譲渡損失の繰越しをしている場合には、今年の譲渡益を申告すると還付を受けられる

- 複数の証券口座があって、1つの口座は譲渡損があり、もう1つの口座では譲渡益や配当がある場合、配当と譲渡損益を相殺して還付を受けられる

総合所得が少ない場合に起こりえる奇跡?

ここで、もう少し考えを進めて「あえて申告した場合で、総合所得が少ないとき」に起こりうる事例を考えてみます。

「総合所得」とは、給与所得や事業所得など、一般的な所得のすべてをあわせたものです。

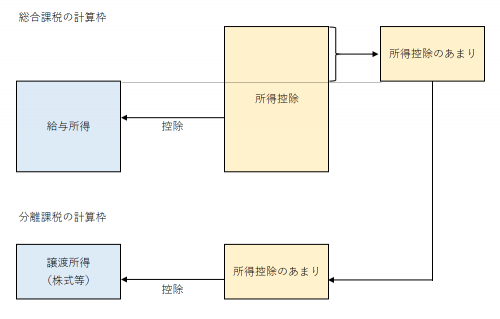

結論からいえば、総合所得よりも所得控除のほうが多い場合、その所得控除のあまりは、株式の譲渡所得等から差し引くことができます。

具体例を示しましょう。

<具体例>

- 株式の売買でもうかった (株式等の譲渡所得等:50万)

- 給与所得がある (給与所得:100万)

- 所得控除は、給与所得よりも多い (所得控除:150万)

この場合、まず給与所得100万円から、所得控除150万円を差し引きます。その結果、計算後の所得は0円になります(100万-150万)。

そして、給与所得から引き切れなかった所得控除の余り分(50万)は、このまま放っておけば切り捨てになります。

しかし、ここであえて株式等の譲渡所得等(50万)を申告した場合は、その所得控除の余り分を株式等の譲渡所得等から控除することができます。(50万-50万)

控除後は、譲渡所得等50万円に対する税金が還付されます。税金は20.315%のため、所得税と住民税あわせて約10万円が戻ってきます。

なぜこのようなことが起こるか?

いったいなぜ、このようなことが起こるのでしょうか?

その理由ですが、給与所得などの総合所得から引ききれなかった所得控除は、分離課税(株式等の譲渡所得等や、土地等の譲渡所得など)の所得から差し引く、という仕組みになっているからです。

デメリットにも注意!

ただし、デメリットにも注意が必要です。

- 申告する人が、家族の配偶者控除や扶養控除の対象になっている場合には、その対象から外れる可能性がある

- 国民健康保険料や介護保険料を納付している場合には、保険料が上昇する

これらは計算上、所得控除を差し引く前の所得を基準としているためです。つまり、申告しなければノーカウントである株式の譲渡所得等も、申告すると対象に含まれてしまいます。

国民健康保険に加入している自営業の方や、ご年配の方は要注意です。確定申告で税金が戻っても、次年度の保険料の影響を含めて検討しましょう。

また、負担割合の減免を受けている場合も要注意です。

健康保険組合、国民健康保険、後期高齢者医療保険では、負担割合の減免制度を所得(1次判定)や収入(2次判定)の大きさで判定しています。70歳以上の申告は要注意です。

わざわざ、株式の譲渡益を申告したことで、減免制度の対象外になる恐れもありますのでご注意ください。

まとめ

所得が低い場合には、特定口座の譲渡益をあえて申告することで、還付が受けられるケースを紹介しました。

ただし、特定口座の譲渡所得等の損益を申告すると、他の制度にも影響を及ぼす可能性があることに留意しましょう。

電子申告や電子納税など、他の税理士さんがあまり採り上げそうにない、税務の話題をブログに書いています。オンライン対応に特化した税理士です。→事務所HP