税金のプロである税理士が、税金の制度を変えた方がいいと思う事例を紹介します。

税金の制度を変えれば、社会も変わる

税金の仕組みが社会に影響を与えているのは、ご存じのとおりです。身近な例でいえば、消費税率の引き上げは、最も有名でしょう。増税前の駆け込み需要と、増税後の消費落ち込みが顕著な例です。

よい税金の制度を目指せば、よい社会の構築につながります。逆に、悪い税金の制度をつくれば、社会の公平感が薄れたり、国の効率は悪くなります。

税金は国を動かす血液の役割を果たしています。

そこで、税金のプロフェッショナルである税理士が、どのように制度を変えたらいいと思っていかを紹介しましょう。

印紙税の廃止はいかがでしょう?

契約書や領収書に貼る印紙は、契約書や領収書を交付すると課税される税金です。

しかし、近年は電子契約や電子発行のレシートも増えており、印紙税を負担する事業者と負担しない事業者に差が出てきました。

ネット上で契約するなら、印紙税が課税されないというのも、紙でやりとりしている事業者には不合理でしょう。もはや時代遅れの課税方式といえるかもしれません。

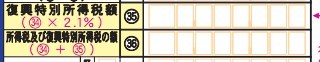

引用:国税庁「国の一般会計歳入額 内訳(平成28年度当初予算)」より

近年の統計によれば、印紙による税収は約1兆円程度であり、租税及び印紙収入の全体に占める割合を見ると2%程度です。

印紙税の廃止を実現するには、代替の税収も必要です。このため、すぐの実現のハードルは高いかもしれません。しかし、商業活動に与える減税効果や、事務の効率化など、メリットも見逃せないものがあるでしょう。

まずは段階的な廃止に取り組んでほしいものです。

他にもあります、改正要望

以前に書いた記事では、税理士が要望する「重要な改正要望項目」として6項目を紹介し、税理士の要望と、政府の取り組みにはズレがあることを指摘しました。

- (所得税) 公的年金等控除の見直し

- (所得税) 所得控除全体の見直し、人的控除は税額控除制度へ移行

- (法人税) 役員給与の損金不算入規定の見直し

- (消費税) 基準期間等による納税義務免除の制度を廃止して、申告不要制度を創設

- (消費税) 簡易課税制度の適用事業者が高額な設備を導入した場合は、原則計算への変更を認める

- (地方税) 外形標準課税は中小企業へ導入しない

これら以外にも、他にも興味深い要望があります。すべてを紹介するのは難しいので、一般の方にも興味を持ってもらえそうな要望をいくつか紹介します。

報酬に係る復興特別所得税の源泉徴収制度を不適用にすること

東日本大震災への復興財源にあてるため、従来の所得税に上乗せして復興特別所得税が課税されています。

確定申告をしている人は、最後に2.1%を上乗せしていることにお気づきでしょう。

また、支払い時の報酬にかかる源泉徴収の税率も、所得税10%と復興特別所得税0.21%の合計で「10.21%」になっています。

しかし、この10.21%という税率はとても計算しづらく、事務負担が増加しています。税率10%のときには可能だった「1並び」の報酬もできなくなりました(※例えば、11,111円の報酬から源泉税10%の1,111円を差し引いて、手取りを10,000円とする方法)。

報酬の源泉徴収は、税金の前払いの意味を持ちます。どのみち、確定申告のときに精算が行われるため、0.21%にこだわる意味はほとんどありません。

なんでも10.21%の税率にしないで、源泉徴収については「10%」に戻したほうが効率がよいということです。

事業から対価を受ける親族がある場合の必要経費の特例等の規定は廃止すること

夫の仕事を妻が手伝った場合、青色専従者給与(または事業専従者控除)によって経費にできます。しかし、夫と妻がそれぞれ独立して別の事業を営んでいる場合は、夫が妻に仕事を依頼しても、夫が妻に支払う報酬は夫の経費にできず、妻の収入にもなりません。

これは夫の所得を妻に分散して、税率を低く抑えることを防ぐための制度なわけですが、その報酬に正当性があるならば、夫婦間の事業のやりとりも経費として認めるように変えたほうがいい、という要望です。

一括償却資産の損金算入制度等の廃止、少額減価償却資産等の一時損金算入限度額を引き上げること(30万未満)

事業者が固定資産を買ったとします。

このうち、固定資産1つあたりの金額が10万円未満であれば、これらは全額経費にできます。

また、1つあたり10~20万円の場合は、一括償却資産に区分して資産に計上できます。

30万未満であれば、青色申告の事業者であれば経費にできます。しかし、よく考えてみれば、これだけ細かく分かれていることに本当に意味があるのかが疑わしいわけです。

いっそのこと、30万未満は全部経費にしたほうがスッキリしますし、効率的でしょう。

法人番号の指定を受けることとなる者の範囲に、個人事業主を加えること

2016年1月よりスタートしたマイナンバー制度。法人に与えられた法人番号は公表されており、誰でも見ることができますが、これに比べて「個人番号」は厳格な取り扱いが求められており、公表できません。

このため、事業をしている個人事業主に不利になる、という心配があります。個人事業主にも専用の法人番号を付与しましょう、という話です。

まとめ

税理士がおすすめする税制改正要望を紹介しました。

これらの引用元は、前回の記事と同様に東京税理士会の【PDF】「平成29年度税制及び税務行政の改正に関する意見書」です。

この意見書を見ると、要望の多くは「継続要望」となっています。つまり、現場の税理士から制度の手直しを要望しても、それが実現されるのはなかなか難しいという現状がうかがえます。

電子申告や電子納税など、他の税理士さんがあまり採り上げそうにない、税務の話題をブログに書いています。オンライン対応に特化した税理士です。→事務所HP