小規模な会社や、社長ひとり会社向けに、源泉所得税の納付の手続きについて、イチから解説します。なるべく難しい言葉を使わないで、理解しやすい説明を試みました。

説明のポイント

- 源泉所得税の納付の手続きを初心者向けに説明している

- いつ、どうやって納付するのか。その具体的な書き方とは?

源泉所得税の徴収義務とは?

会社が給与や報酬を支払う場合には、その支払う額の一部を、「源泉所得税」として徴収して、税務署に納める義務があります。

この義務を怠った場合は、税金をきちんと納めていないことになり、「不納付加算税」という5~10%税金上乗せのペナルティが生じることもあります。

源泉所得税はいつ徴収して、いつ納付するのか?

源泉所得税の徴収(源泉徴収)は、給与や報酬を支払ったときに、支払額から差し引くことで行います。

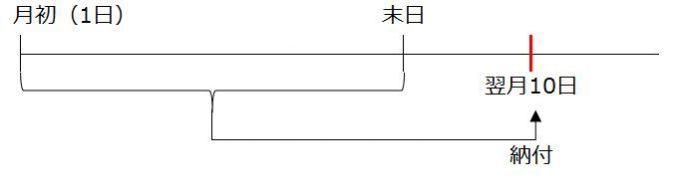

その徴収した源泉所得税は、源泉徴収した月の翌月10日までに納付します。つまり、毎月給料を払っている会社は、毎月10日までに源泉所得税を納付します。

納付を半年ごとにまとめることができる!

「なんだ毎月納付するのか……面倒くさいな」と思うこともあるでしょう。そんな会社に朗報です。

小規模な企業への事務負担の軽減のため、社長を含めた従業員数が10人未満の会社は、源泉所得税の納付を「年2回」にまとめることができます。

- 1月~6月の支給分 ……7月10日納付期限

- 7月~12月の支給分 ……翌年1月20日納付期限

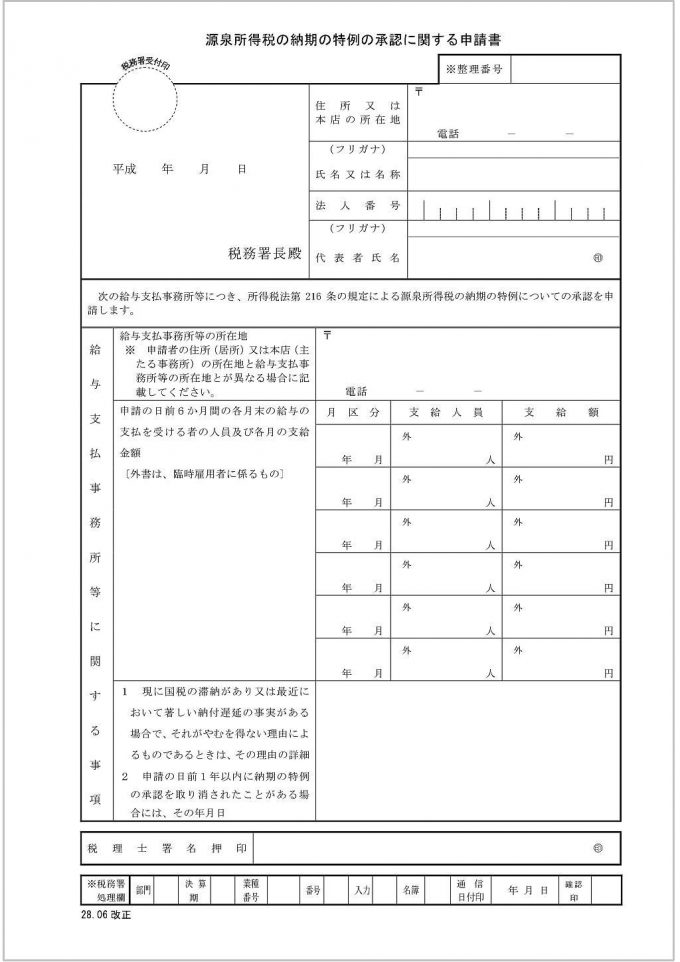

この適用を受けるためには、税務署に「源泉所得税の納期の特例の承認に関する申請書」を提出します。

この申請しても税務署から承認の通知はされず、申請した月の翌月末日に自動承認されたものと見なします。

例えば、2月中に提出したら、3月末で承認されて、4月分から特例が認められます。この場合、3月分は、特例は認められないので4月10日までに納付しておきます。

どうやって納付するのか?

源泉所得税の納付までの手順は、次のとおりです。

- 紙の納付書を入手する。

- 紙の納付書に自分で納付額を記入する。

- その納付書を、金融機関に持参して支払う。

なお、給与等の源泉所得税に使う納付書は、正しくは「給与所得・退職所得等の所得税徴収高計算書」といいます。

下の画像は、毎月納付用の納付書です。

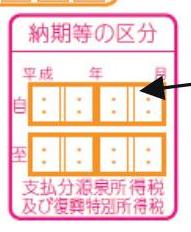

また、納期の特例(年2回納付)を利用した場合の納付書と、毎月納付する用の納付書は、納付書の形式が微妙に異なります。

見分け方は、右側の「納期等の区分」の記入欄などでも判別できます。

▼1段の表示は「毎月」の納付用、2段の表示は「納期の特例」の納付用

納付書の入手方法

紙の納付書は、年末頃に税務署から送付されてきますが、最寄りの税務署の窓口でも入手できます。

郵送での請求も可能です。郵送する封筒には、

- どの納付書を何枚請求するかのメモ書き(納期の特例用、または毎月納付のいずれかも記入したほうがいい)

- 切手を貼った返送用の封筒

を入れて郵送します。一度にたくさんの納付書をもらうことはできないので、必要な枚数にとどめておきましょう。

電子申告・電子納税という手もある

紙の納付書に記入する方法のほかに、国税庁の電子申告システム(e-Tax:イータックス)を利用して納付することもできます。

なぜかあまり知られていないのですが、源泉所得税の電子申告・電子納税は、思い立ったらすぐに、費用負担ゼロで始められます。

電子納税に対応できるならば、納付のために銀行に行く必要もありません。具体的なやり方については、以前の記事で紹介しています。

オンラインバンキングが使える場合(ペイジー納付):事前申請不要

オンラインバンキングが使えない場合(ダイレクト納付):申請から1ヶ月かかる

納付書の書き方は?

納付書を記入する場合、次の手順で行います。

- 給与・賞与・役員賞与 → 給与計算ソフトの集計結果を書き写す

- 日雇い労働者の賃金、退職手当等、税理士等の報酬 →会計帳簿や支払記録、請求書などをもとに集計して記入する

給与計算ソフトには、納付書の記入をサポートする機能があります。参考までに、クラウド給与ソフトのヘルプを、リンクしておきます。

参考:所得税徴収高計算書を作成できるようになりました(MFクラウド給与)

参考:所得税徴収高計算書を作成する(freeeヘルプセンター)

▼MFクラウド給与の納付書作成画面より引用。給与集計結果から出力できる。

公式の書き方マニュアルは?

納付書の書き方マニュアルは、国税庁から提供されています。ただし、理解が難しい説明もあるかもしれません。

参考:【PDF】給与所得・退職所得等の所得税徴収高計算書(国税庁)

私からの追加の説明は、次のとおりです。

- 給与の欄と、賞与の欄は別の記入欄になっている。役員に払う賞与の欄も、従業員の賞与とは別の記入欄になっている。

- 年末調整における源泉所得税の還付は、税務署が本来戻すべきものを会社が肩代わりをして従業員に還付している。このため、その税務署への肩代わり分を、次の源泉所得税の納付額から差し引くことができる。差引後、結果として納付額が「0円」になることもある。

- 納付額が0円でも、納付書は提出する。この場合、銀行ではなく税務署に送付し、切手を貼った返信用の封筒も同封して納付書の控えをもらうこと。

記入後のサンプルも表示しておきます。

1月の納付書の場合は、年末調整の還付処理への対応が発生することが多いので、このサンプルでは数字を入力しています(年末調整による超過税額の部分)。

慣れない人がハマる罠。ここに注意しよう!

例えば、つきあいのある個人事業主に原稿料やデザイン料を払った場合で、相手の請求に基づき源泉徴収をしたケースです。

この原稿料などの源泉所得税も、納期の特例を適用して「半年ごとに納付すればよい」と思われるかもしれません。しかし、半年ごとの納付は認められません。

原稿料などの報酬の源泉所得税は、この特例には当てはまらず、毎月納付する必要があります。

さらに、給与等の納付書とは別の「報酬・料金等の所得税徴収高計算書」という納付書を使用します。税務署に行って納付書を入手するか、電子申告で手続きを行いましょう。

ちょっと難しい印象のある、報酬と源泉徴収の関係については、以前に当サイトで書いたマニュアルを参照してください。

▼報酬の源泉所得税を納付する場合は「報酬・料金等の所得税徴収高計算書」を使います。書式が微妙に異なります。

まとめ

源泉所得税の徴収から納付まで、ひととおりの事務手続きを説明しました。

納付書の書き方が難しいかもしれませんが、とりあえずは、使う納付書と、納付する金額を間違えなければ大丈夫です。

この説明を読んで、会社が自分で納付書を作成できるようになれば幸いです。

電子申告や電子納税など、他の税理士さんがあまり採り上げそうにない、税務の話題をブログに書いています。オンライン対応に特化した税理士です。→事務所HP