12月に徴収した源泉所得税の納付期限は、1月10日です。毎年、1月の納付額だけが少なくなる理由を説明します。

説明のポイント

- 1月納付の源泉所得税が少ない理由

- 年末調整で、源泉所得税を従業員に還付したことが原因

源泉所得税の納付ルール

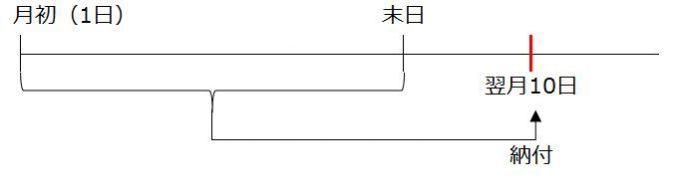

源泉所得税は、支払月で徴収したものを、翌月10日までに納付します。また、小規模な企業では「納期の特例」を申請すれば、年2回(1月・7月)の納付にまとめることもできます。

この源泉所得税の徴収義務は、すべての法人と、従業員を雇う個人事業主に課されています。

その源泉所得税の徴収から納付までのノウハウは、以前の記事にまとめました。

参考:これで完璧!源泉所得税の納付手続きのノウハウ【小規模会社向け】(当サイト、2016年12月23日)

源泉所得税と年末調整

よく質問があるのは、「1月の源泉所得税が少ないけど、なんで?」とか、「1月は納付額が0円だけど、いいの?」ということです。

1月の源泉所得税が少なくなるという、この現象ですが、実は12月に実施した年末調整が影響しています。

年末調整の影響とは?

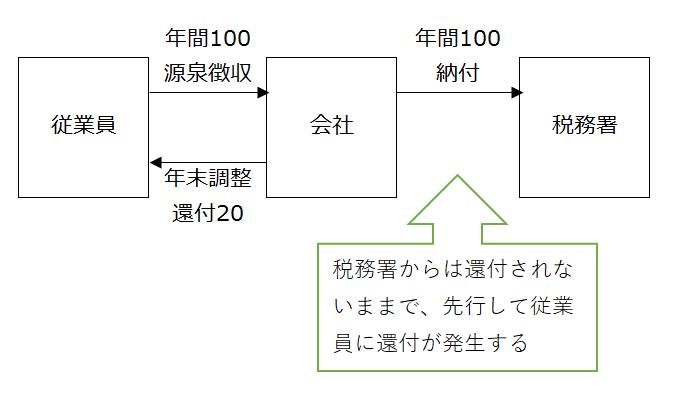

年末調整を実施すると、たいていの場合は、従業員に源泉所得税が還付されます。

従業員の立場から見ると、1年間納めてきた源泉所得税が、年末調整で精算されていくらか還付されてきた、というイメージです。

では、会社の立場ではどうでしょう。従業員に還付した源泉所得税は、どこから湧き出てきたものでしょうか?

税務署に納めた税金を従業員に戻して還付したのだから、本来、税務署からも、その納めた源泉所得税が戻っていてもよさそうです。

しかし、年末調整の還付分は、12月の時点では、会社が源泉所得税を立て替えるしくみになっています。

立て替えた源泉所得税を精算する

会社が税務署に立て替えてた還付分の源泉所得税は、次回の1月の納付で精算します。

具体的には、下のような納付書を作成して、源泉所得税の納付額を減少させます。「▲印」のあるマイナス分(この納付書では▲25,105)が、その相殺額です。

これは、税務署に対してすでに立て替えた年末調整の還付分があるので、「その分は相殺して納付しない」という意味です。

▲平成29年1月の納付書の記入例。1月で相殺しきれなかった残りは、摘要欄に「年末調整還付未済額○○円」と記入して、次回に持ち越します。

還付の申請ができることも

このように会社は、年末調整の時点において、税務署の代わりに源泉所得税を立て替えています。

このため、資金繰りがギリギリで苦しい場合は要注意です。給与支給時(一般に12/25)においては、毎月の給与よりも支払額がいくらか膨らみます。その代わりに、次回の納付(1/10)では、納付額が少なくなります。

特殊な事情がある場合や、相殺が長引きそうな場合は、税務署へ申請することで源泉所得税を早めに還付してもらうこともできます。

- 解散、休業などで給与を支払わなくなった場合

- 徴収すべき税額がなくなった場合

- 立て替え分と納付分の相殺が3月以降も発生する場合(見込みでもOK)

この場合、「源泉所得税及び復興特別所得税の年末調整過納額還付請求書兼残存過納額明細書」を税務署に提出して、早期の還付を依頼できます。

ただし、従業員の委任状や源泉徴収簿が必要など、少々手間を感じさせる手続きです。

参考:[手続名]源泉所得税及び復興特別所得税の年末調整過納額の還付請求(国税庁)

まとめ

1月の源泉所得税の納付額が、少なくなる理由を説明しました。

納付書の納付期限は、通常で1月10日、納期の特例の場合は1月20日です。新年早々に慌ただしいですが、忘れないように納付しましょう。

また、源泉所得税の納付については、銀行に行かずに電子申告で納付する方法も以前に説明しています。

紙ではなく、電子申告で納付すると、負担がグッと減ります。次の記事もぜひ参考にしてください。

参考:会社が自分で電子申告をする方法 銀行に行かなくていい!ダイレクト納付で源泉税を納付しよう(当サイト、2016年12月12日)

電子申告や電子納税など、他の税理士さんがあまり採り上げそうにない、税務の話題をブログに書いています。オンライン対応に特化した税理士です。→事務所HP