前2回の記事で、個人住民税の特別徴収に関して、税額通知の電子化の状況と、地方税共通納税システムにおける連動の意味を見てきました。最後に、給与支払報告書の提出に関する電子申告の状況を確認して、このシリーズのまとめにしておきます。

説明のポイント

- 税額通知の電子送付は、給与支払報告書の電子申告が要件となっているが、電子申告の割合は4割程度

- 税額通知の電子送付に対応する自治体は、66%程度

ここまでの2回で説明したこと

ここまでの2回の記事で、個人住民税の特別徴収に関する税額通知の電子化と、地方税共通納税システムにおける電子納税を整理してきました。

これらを整理している理由は、住民税特徴の税額通知の電子送付が、eLTAXにおける電子納税に影響を与えているからです。

これを流れで説明すると、次のようになります。

1回目の投稿は、上図中央の「税額通知の電子送付」について整理しました。

2回目の投稿は、上図右の「電子納税の効率化」について整理しました。

今回の3回目の投稿は、上図左の「給与支払報告書の電子申告」について整理します。

税額通知の電子送付は、給与支払報告書の電子申告が要件

住民税特別徴収の税額通知については、「電子送付なんて、聞いたこともない」という会社もあるかもしれません。

その理由は、給与支払報告書の提出を書面で行っているから、という可能性が高いでしょう。

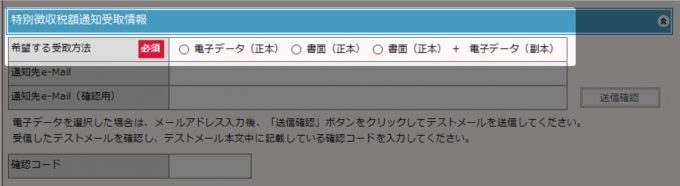

住民税の特別徴収は、会社(特別徴収義務者)がeLTAXを経由して、従業員の給与支払報告書を提出し「同意」した場合にのみ、自治体も税額通知を電子送付できることとされています。

地方税法324条の4第7項を読むと、次のように書かれています。

市町村長は・・・特別徴収義務者の同意がある場合には・・・当該特別徴収義務者に対する通知に代えて、通知事項を、総務省令で定めるところにより、地方税関係手続用電子情報処理組織を使用し、かつ、機構を経由して行う方法により当該特別徴収義務者に提供することができる。

つまり、会社が「同意」しなければ、自治体からの税額通知は電子送付で行われることはなく、書面のままです。

この「同意」とは、給与支払報告書をeLTAXで送信するときの設定欄を指しているものと考えられます。

自治体の電子化割合はどれぐらいか?

eLTAXで税額通知の電子送付で希望したけれど、書面だけ届いたという場合は、従業員の住む自治体が、まだ電子送付に対応していない可能性があります。

eLTAXホームページで公開されている電子送付の状況を筆者で整理してみました。

- 全市区町村の数 1741

- 電子送付の「副本提供あり」(正本提供ありを含む)に対応する自治体 1095

- 電子送付の「副本提供なし」だが「正本提供あり」に対応する自治体 56

このことから、税額通知の電子送付対応の割合は、2020年2月現在で66%((1095+56)/1741)となっています。

給与支払報告書の電子申告はどれぐらいの割合か?

ここまで述べたとおり、税額通知が電子送付で行われるためには、給与支払報告書の提出をeLTAX経由で行っている必要があります。

では世間的に見て、給与支払報告書を電子申告している割合は、どれぐらいなのでしょうか?

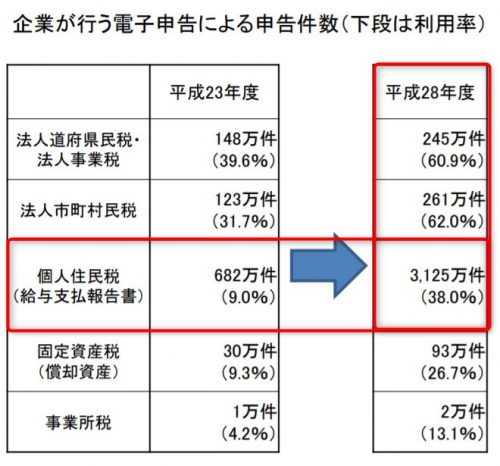

少し古い資料ですが、平成28年度の提出件数は3,125万件で、全体の38.0%が電子申告で行われたとされています。(引用:政府税制調査会 2017年10月16日資料一覧)

平成23年度から平成28年度までの伸び率を見るかぎりでは、令和2年度の現在では、もっと割合が伸びている可能性もあります。

電子納税の簡便化までの要件整理

ここまで見てきたとおり、eLTAXのポータルセンターに税額情報データが保存されるためには、次の要件を満たす必要があります。

- 会社が給与支払報告書をeLTAXで提出していること(2016年度の対応率:38%)

- 会社が電子送付に同意していること

- 自治体側でも、税額通知の電子送付に対応していること(2020年の対応率:66%)

こうしてみると、住民税の特別徴収における税務サイクルが完全に電子化するためには、どれかひとつでも欠けると難しいことがわかります。

もし給与支払報告書を電子申告しなければ、電子納税用の税額データは、ポータルに格納されません。電子納税の手間も増えるため、手作業の色合いは濃くなるでしょう。

もちろん、税額通知が書面で届いても、PCdeskを利用して電子納税することは可能です。

ただし、給与支払報告書をeLTAXで電子申告していない会社が、電子納税だけを行っているというのは、イメージとしてはつかみにくいでしょう。

提出義務化は影響するか?

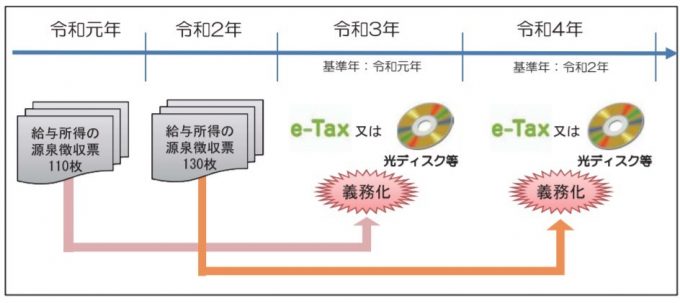

余談ですが、2021年からの支払調書の提出についても触れておきます。

2021年以降、税務署への支払調書の提出枚数の判定基準は「前々年で1,000枚以上」だったものが、「前々年で100枚以上」の場合に引き下げられます。

引用:令和元年 給与所得の源泉徴収票等の法定調書の作成と提出の手引(国税庁)

この点、給与支払報告書について考えてみると、給与の源泉徴収票を100枚以上税務署に提出している会社が対象であるため、そのような会社は相当な規模といえます。

つまり、中小企業の税務を考えるこの記事では、考慮の対象外です。

ただし、将来的には、この義務化の枚数要件がさらに引き下がってくる可能性も当然にありえます。

これは勝手な筆者の予想ですが、中小企業も含めた電子申告の義務化が将来的に実現した場合は、この枚数要件が「20枚」になっても違和感はありません。

この場合、必然的に給与支払報告書の提出も、eLTAXの利用がなかば強制されていくことになるでしょう。

中小企業の電子申告義務化は、法人税・消費税の申告を税理士が代行していることがほとんどであることから、あまり影響はないと考えられます。しかし、付随的に支払調書の部分での義務化の影響は、将来的に考慮しておく必要があるでしょう。

つまり、中小企業における会社内税務も、電子申告の義務化の波からは完全に「無風」であるとはいいきれない、という部分があるわけです。

まとめ

給与支払報告書の電子申告と、税額通知の電子送付との関係を確認した記事でした。

全3回の記事を読み直していただくことで、「給与支払報告書→税額通知→納税」における電子化の全体像を確認いただけることと思います。

会社内の税務は、世間的には興味をもたれにくいために、当ブログでこのような記事を発信しています。

理解しやすいように記事を組み立てたため、記事の投稿が順番どおりになっていないことは、ご容赦いただければ幸いです。

電子申告や電子納税など、他の税理士さんがあまり採り上げそうにない、税務の話題をブログに書いています。オンライン対応に特化した税理士です。→事務所HP